カードローンでお金を借りるとき、まずは審査に通るかが不安かもしれませんが、毎月最低どのくらい返済しなければならないのかが気になる方もおられるでしょう。

必ず無理なく返済できるのかも知っておく必要があります。

借りたお金を使ってから「返済が厳しい!」と思っても遅いので、毎月どのくらいの返済が必要なのかを事前に把握しておくことが重要です。

この記事ではカードローンを利用する際に必ず知っておきたい「月々の最低返済額」について説明していきます。

最低返済額はどうやって決まるのか、会社によって差はあるのか、もっとも毎月の負担が小さいのはどのカードローンなのかを見ていきましょう。

また、最低返済額で返済を続ける場合の注意点や、最低返済額の支払いすらできないとどうなるのかについてもふれています。

カードローンの毎月の返済に不安を感じている方、返済で損をしたくないと思っている方はぜひ参考にしてください。

目次

カードローンの「最低返済額」とは何?

「最低返済額」とは文字通りの意味で「最低でも返済しなければいけない金額」のことを指します。

カードローンの返済は月に1回、または決まった周期に1回(35日ごとなど)なので、その1回あたりに支払う必要がある最小金額ということです。

この契約ごとに決められた期日に行う返済のことを「約定返済」、その返済期日を「約定返済日」ということもあります。

具体的な金額については後述しますが、商品や契約によって異なるため、すでにカードローンを利用している方は自身の契約内容を確認してみてください。

また、最低返済金額はミニマムペイメントや約定返済金額ともいわれ、カードローンだけでなく、クレジットカードのリボ払いにおいても同様の最低返済額が決められています。

ただ、基本的な仕組みは商品が変わっても一緒で、「最低」という言葉からも分かるようにその金額以上であれば任意の額を入金することが可能です。

例えば、最低返済額が10,000円の場合、10,000円ちょうどを返済しても良いですし、15,000円や20,000円といったように多めに返済してもまったく問題ありません。

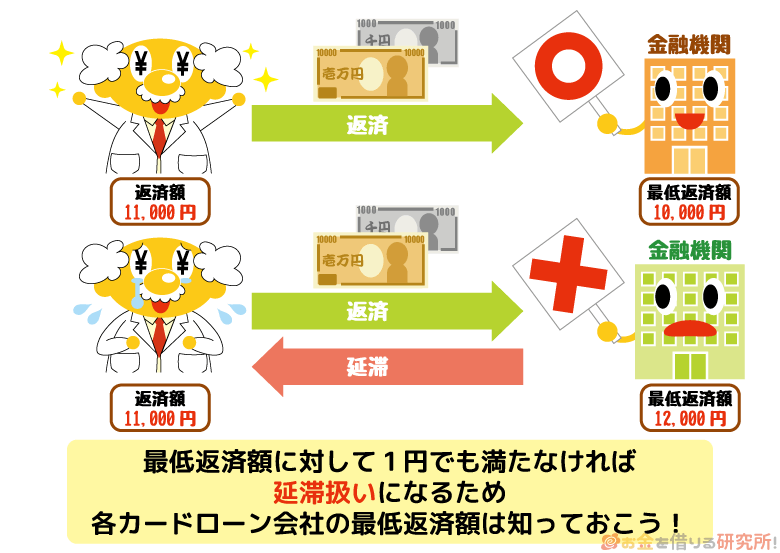

しかし、最低返済額に1円でも満たなければ、契約通りの返済が行われなかったとして延滞の扱いになります。

ポイントは、最低返済額に満たない場合、足りないのが1円でも、10,000円でも同じように延滞の扱いになるということです。

「1円くらい何とかならないの?」と思うかもしれませんが、延滞になってしまうので、毎月いくら返済するのかはしっかりと把握しておきましょう。

カードローンの返済金額は毎月最低いくらから?

それでは、実際に各社の例をあげながらカードローンの最低返済額について説明していきます。

ただ、最低返済額というのは借入残高や契約内容によって変動することも多いです。

そのため、あるカードローン会社の最低返済額が1,000円だったとしても、あなたが支払うべき最低返済額も1,000円だとは限りません。

この記事で紹介しているのは、あくまでもそのカードローン会社のルール上、もっとも低い金額だということを覚えておいてください。

主な消費者金融の最低返済額を比較

まずは、主な消費者金融の最低返済額を見ていきましょう。

最低返済額が低い順番で並べてあります。

主な消費者金融の最低返済額

| 最低返済額 | 借入残高 | |

|---|---|---|

| プロミス | 1,000円 | 2万円以下の場合 |

| アコム ※1 | 月々1,000円~ | 2万円以下の場合 |

| レイク | 3,000円 | 10万円以下の場合 |

| SMBCモビット | 4,000円 | 10万円以下の場合 |

| アイフル ※2 | 4,000円 | 10万円以下の場合 |

※1 限度額30万円以下で契約をした場合です。

※2 毎月の返済期日が固定である「約定日制」を選択した場合です。

表を見ると分かるようにプロミスとアコムに関しては、最低返済額が月々1,000円~とかなり少額です。

その他の3社に関しては若干最低返済額が高めにはなっていますが、借入残高が10万円以下であれば金額に変動はありません。

いずれのカードローン会社を選んでも、借入残高が20万円以下であれば毎月の返済金額は1万円以内に収めることができます。

上の表の金額はあくまでも「最低」なので、必要な金額を全額借りた場合の最低返済額はいくらなのかも調べておくと良いでしょう。

参考までに、借入残高が10万円、20万円、30万円の場合の最低返済額についても表にまとめておきます。

借入残高ごとの最低返済額

| 最低返済額 | |||

|---|---|---|---|

| 10万円 | 20万円 | 30万円 | |

| プロミス | 4,000円 | 8,000円 | 11,000円 |

| アコム ※1 | 5,000円 | 9,000円 | 13,000円 |

| レイク | 3,000円 | 5,000円 | 7,000円 |

| SMBCモビット | 4,000円 | 8,000円 | 11,000円 |

| アイフル ※2 | 4,000円 | 8,000円 | 11,000円 |

※1 限度額30万円以下で契約をした場合です。

※2 毎月の返済期日が固定である「約定日制」を選択した場合です。

借入残高が少ないケースではプロミスとアコムの最低返済額が低かったですが、20万円、30万円と借入残高を増やしていくとレイクの方が毎月の負担は抑えられることが分かりますね。

ただ、毎月の返済金額が低いのは必ずしもメリットになるとは限りません。

詳しくは、この後の「最低返済額で返済する場合の注意点」で説明するので、そちらを参照してください。

主な銀行カードローンの最低返済額を比較

次に銀行カードローンでお金を借りた場合の最低返済額を見ていきましょう。

大手の銀行カードローンを中心に、最低返済額が低い順で並べました。

大手銀行カードローンの最低返済額

| 最低返済額 | 借入残高 | |

|---|---|---|

| イオン銀行カードローン | 1,000円 | 3万円以下の場合 |

| 楽天銀行スーパーローン ※1 | 2,000円 | 10万円以下の場合 |

| 三菱UFJ銀行カードローン 「バンクイック」 ※2 |

2,000円 | 10万円以下の場合 |

| 三井住友銀行 カードローン※3 | 2,000円 | 10万円以下の場合 |

| みずほ銀行カードローン ※4 | 10,000円 | 50万円以下の場合 |

※1残高スライドリボルビング返済Dの場合です。

※2 適用金利が年8.1%超の場合です。

※3 毎月のご返済は、返済時点でのお借入残高によって約定返済金額が設定されます。

※4 利用限度額が200万円未満の場合です。また、前月10日の借入残高が1万円未満の場合は、全額の返済となります。

イオン銀行カードローンは借入残高が3万円以下であれば、毎月の支払いは1,000円だけです。

銀行カードローンというと審査が厳しく消費者金融よりも利用のハードルが高いイメージかもしれませんが、毎月の返済金額は高くありません。

また、楽天銀行スーパーローンなどは、借入残高が10万円以下なら月2,000円の返済になります。

消費者金融の場合、借入残高に応じて細かく最低返済額が変動していきますが、楽天銀行スーパーローン、三菱UFJ銀行カードローン「バンクイック」、三井住友銀行 カードローンの3社では10万円以下の借り入れだと毎月の返済は2,000円で固定です。

消費者金融のときと同じように、借入残高が10万円、20万円、30万円の場合で最低返済額を表にまとめました。

借入残高ごとの最低返済額

| 最低返済額 | |||

|---|---|---|---|

| 10万円 | 20万円 | 30万円 | |

| イオン銀行カードローン | 3,000円 | 5,000円 | 10,000円 |

| 楽天銀行スーパーローン ※1 | 2,000円 | 5,000円 | 5,000円 |

| 三菱UFJ銀行カードローン 「バンクイック」 ※2 |

2,000円 | 4,000円 | 6,000円 |

| 三井住友銀行 カードローン※3 | 2,000円 | 4,000円 | 6,000円 |

| みずほ銀行カードローン ※4 | 2,000円 | 4,000円 | 6,000円 |

※1 残高スライドリボルビング返済Dの場合です。

※2 適用金利が年8.1%超の場合です。

※3 毎月のご返済は、返済時点でのお借入残高によって約定返済金額が設定されます。

※4 利用限度額が200万円未満の場合です。

銀行カードローンの場合にも、借入残高が増加するに応じて、徐々に最低返済額も増えていくことが分かります。

ただ、全体の傾向としては、消費者金融よりも緩やかに最低返済額が上昇するため、毎月の負担を軽減することが可能です。

唯一、みずほ銀行カードローンだけは、借入残高が1万円〜50万円までだと1万円の返済で固定になります。

数万円しか借りていなくても1万円の返済が必要なので、みずほ銀行カードローンは、少額融資を希望しており、なおかつ毎月の負担を小さくしたい人には向いていないでしょう。

最低返済額で返済する場合の注意点

最低返済額が低いことは、必ずしも利用者のメリットにはならないと先ほどいいました。

その理由は、最低返済額での返済を続けると、最終的な返済総額はかなり増えてしまうからです。

なぜそのようなことが起こってしまうのかを順序立てて説明していきます。

最低返済額だけでは元金がなかなか減らない

まず、カードローンの最低返済額は、元金の返済にあてられる部分と利息の支払いにあてられる部分とに分けることができます。

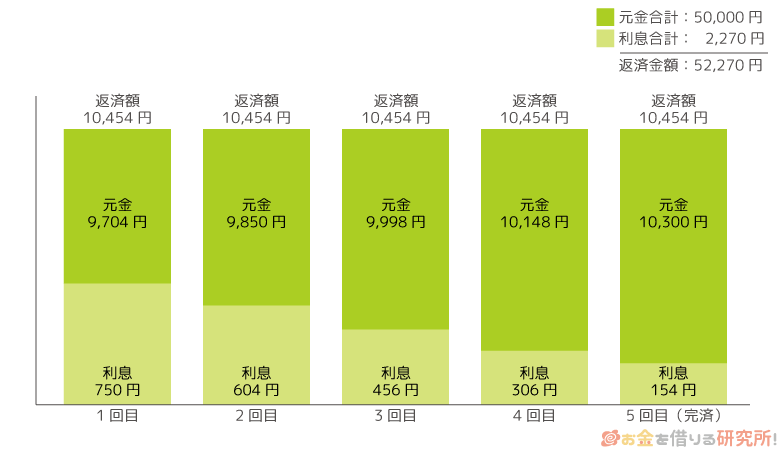

例として、5万円を金利年18.0%で借り、5ヶ月間で完済するときの返済計画を見てみましょう。

5万円を5ヶ月間で完済するときの返済計画表

| 回数 | 返済額 | 元金 | 利息 | 借入残高 |

|---|---|---|---|---|

| 1 | 10,454円 | 9,704円 | 750円 | 40,296円 |

| 2 | 10,454円 | 9,850円 | 604円 | 30,446円 |

| 3 | 10,454円 | 9,998円 | 456円 | 20,448円 |

| 4 | 10,454円 | 10,148円 | 306円 | 10,300円 |

| 5 | 10,454円 | 10,300円 | 154円 | 0円 |

| 合計 | 52,270円 | 50,000円 | 2,270円 | 0円 |

※ 各金額は実際の数値と異なる場合があります。参考値してご覧ください。

カードローンはリボ払いでの返済になるため、基本的に毎回の返済金額は一緒です。

ただ、上の表の元金と利息の部分を見てもらうと、返済金額に占めるそれぞれの割合が毎回異なることに気づくと思います。

初回の返済では借入残高が多いため、その分、利息もたくさん発生しており、どうしても元金の返済に回される分が少なくなるのです。

返済の回数を重ねていくと徐々に残高が減少して、利息額も減るため、同じ金額を支払っても元金の返済に回される割合が大きくなります。

最低返済額で返済を続けるということは、より一層、元金に充当される金額が少なくなるということなのです。

最低返済額だと返済が長期化しやすい

また、最低返済額での支払いで注意したいことのもう1つが返済の長期化です。

商品によってもルールは異なりますが、カードローンには最長返済期間(最長返済回数)というものが決まっています。

これは「どんなに遅くても、○年(回)以内に完済してください」という、完済までの最長期間のことです。

追加で借り入れをすると返済期間が延長されることもありますが、最低返済額での返済だとこの期間ギリギリまで完済に要してしまいます。

毎月の返済金額が低いということは、それだけ完済までに時間がかかるのです。

返済の長期化は利息負担が増えて損をする

カードローンで借りたお金には1日単位で利息がつきます。

元金が5万円の場合、毎月1万ちょっとを支払えば5ヶ月ほどで完済です。

しかし、毎月2,000円の返済で完済しようと思うと2年8ヶ月もかかります。

契約条件によっても差は出ますが、2年3ヶ月の差だとすれば、およそ820日分も余計に利息を支払っていることになるのです。

つまり、最低返済額で支払いをすることは、元金が減りにくいため利息がたくさん発生し、返済が長期化するため利息が発生する日数も増えるということになります。

無理な返済計画を立てて途中で延滞してしまうよりは良いですが、余裕があるのに最低返済額しか払わないということはないようにしましょう。

最低額で支払い続けた場合の返済期間・返済総額の例

実際に最低返済額で支払いを続けるとどうなるのかについて見ていきましょう。

先ほど5万円を借りたときの例を出しましたが、その場合は、次のような返済期間と返済総額でした。

5万円を5ヶ月で完済する場合

| 返済期間 | 5ヶ月間 |

|---|---|

| 毎月の返済金額 | 10,454円 |

| 返済総額 | 52,270円 |

| 利息の総額 | 2,270円 |

では、同じ5万円という金額を同じ金利年18.0%で借り入れ、借入直後の最低返済額で支払いをするとどうなるのでしょうか?

5万円を最低返済額で完済する場合

| 返済期間 | 32ヶ月間 |

|---|---|

| 毎月の返済金額 | 2,000円 |

| 返済総額 | 63,121円 |

| 利息の総額 | 13,121円 |

毎月の返済金額は2,000円ととても少額ですが、その分、完済までに32ヶ月もかかり、返済総額は1万円以上も増えてしまうのです。

どうしても毎回の返済金額を増やしたくないという人にとっては、この最低返済額というのはとても助かると思います。

ただし、借りている金額が高額になればなるほど、最低返済額で支払いをしたときの最終的な返済総額は増え、損をしてしまうのです。(参考:5万円借りたい)

借入残高が10万円のケースについても比較してみましょう。

片方は月に1万円を固定で返済する場合、もう片方は借入直後の最低返済額で支払いをする場合です。

10万円を借りた場合

| 毎月10,000円の返済 | 最低返済額での返済 | |

|---|---|---|

| 返済期間 | 11ヶ月間 | 32ヶ月間 |

| 毎月の返済金額 | 10,000円 | 4,000円 |

| 返済総額 | 109,158円 | 126,260円 |

| 利息の総額 | 9,158円 | 26,260円 |

10万円を借りた場合、最低返済額で支払いをすると完済までが21ヶ月長くなり、返済総額はおよそ17,000円増えます。

借入残高が増えると最低返済額も増えるため、驚くような長期返済にはならないような仕組みにはなっていますが、最低返済額で支払いを続けると最終的な負担が増すことになるのです。(参考:10万円借りたい)

カードローンの利息負担を軽減するなら多めの返済が重要

最低返済額での返済は利息負担が大きくなることを理解していただけたと思います。

最低返済額の仕組みは毎月の負担を軽減してくれるものの、最終的な利息の負担はとても大きくなるのです。

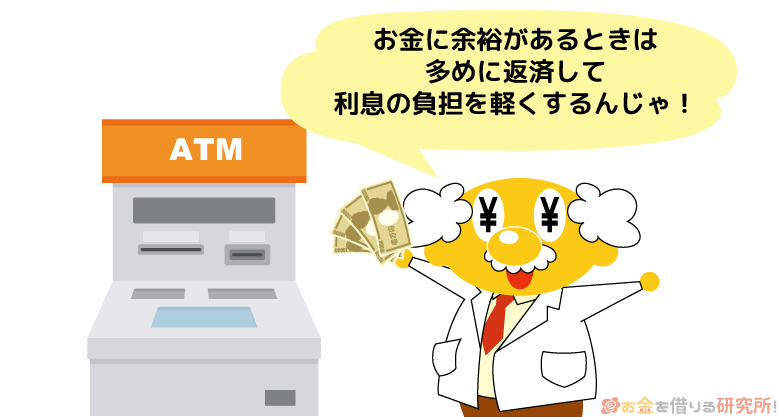

このデメリットを解消するためにも、余裕があるときは多めに返済していくことが重要になります。

利息の負担を軽減するなら、約定返済とは別に返済を行ったり、最低返済金額以上を入金したりしましょう。

このような返済方法を「繰り上げ返済」、「増額返済」といいます。

他にも「追加返済」、「随時返済」と呼んだりすることもありますが、同じものだと思って問題ありません。

口座振替で毎月の返済をしている場合、引き落としされるのは最低返済額だけです。

そこで、インターネットバンキングやATMを利用して毎月の支払いとは別に入金しましょう。

そうすることで効率的に借入残高を減らすことができ、最終的な利息負担の軽減にも繋がります。

毎月、インターネットバンキングやATMで返済をしているという方は、返済日に入金する額を増やしても良いですし、月末などに余剰資金をまとめて返済に回しても良いと思います。

繰り上げ返済や増額返済をする場合、金融機関に連絡をする必要はないですが、ATMからの返済だと手数料がかかるケースもあるので注意してください。

せっかく多めに返済してもATM手数料がかかってしまうともったいないです。

自身の経済状況を把握した上で、返済にあてても問題ない金額を追加の支払いに回しましょう。

カードローンで最低返済額の支払いもできないとどうなる?

カードローンを利用していると、急な出費が重なり最低返済額の支払いもできないという場合も出てくるかもしれません。

もし決められた最低額の返済ができないとどうなるのでしょうか?

カードローンの延滞で発生するリスク

記事の前半でも説明しましたが、カードローンの最低返済額に1円でも足りなければ延滞となります。

延滞してしまうと次のようなリスクが発生します。

延滞のリスク

- 返済期日の翌日から遅延利率が適用される

- 追加借入ができなくなることもある

- 長期延滞になると信用情報に傷がつく

返済期日の翌日から遅延利率が適用される

カードローンの返済日を過ぎてしまうと、遅延利率という特別な金利が延滞分を支払うまで適用されます。

カードローンで適用される金利は利息制限法という法律で上限に規制がかけられており、どんなに高くても年20.0%を超えることはありません。

多くの場合、遅延利率はこの規制ギリギリの年20.0%と設定されています。

年18.0%や年15.0%という金利で契約を結んでいても、延滞中は年20.0%の遅延利率が適用されるため利息の負担が増えるのです。

この通常よりも余分に支払う利息を遅延損害金といいます。

例として、借入残高が10万円、30万円、50万円の場合にどれだけの遅延損害金が発生するのか、通常の利息とどれだけ違うのかを見ていきましょう。

銀行カードローンの金利は年15.0%、消費者金融の金利を年18.0%と仮定しています。

遅延損害金の例(1日あたり)

| 借入残高 | 遅延利率 金利年20.0% |

消費者金融 金利年18.0% |

銀行カードローン 金利年15.0% |

|---|---|---|---|

| 10万円 | 54.7円 | 49.3円 | 41.0円 |

| 30万円 | 164.3円 | 147.9円 | 123.2円 |

| 50万円 | 273.9円 | 246.5円 | 205.4円 |

※ 小数点第二位以下は切り捨てています。

早めに延滞を解消すれば遅延損害金は少額ですし、延滞解消後は通常の金利に戻ります。

しかし、借入残高が50万円など高額な場合、1日あたりでも通常よりも数十円ほど多く利息が発生してしまうのです。

追加借入ができなくなることもある

返済期日を過ぎると契約中のカードローンでの借り入れができなくなることがあります。

これは強制解約されてしまったわけではなく、一時的な措置です。

延滞中に追加借入ができてしまうと、借りたお金を返済に回すということができてしまいます。

そのため、延滞している間は一時的に追加借入が停止され、延滞を解消するまでは返済しかできなくなることがあるのです。

はじめての延滞だとすぐには追加借入が停止されないかもしれません。

しかし、延滞が長期化したり、頻繁に延滞していたりした場合、追加借入ができなくなる可能性が高いので注意してください。

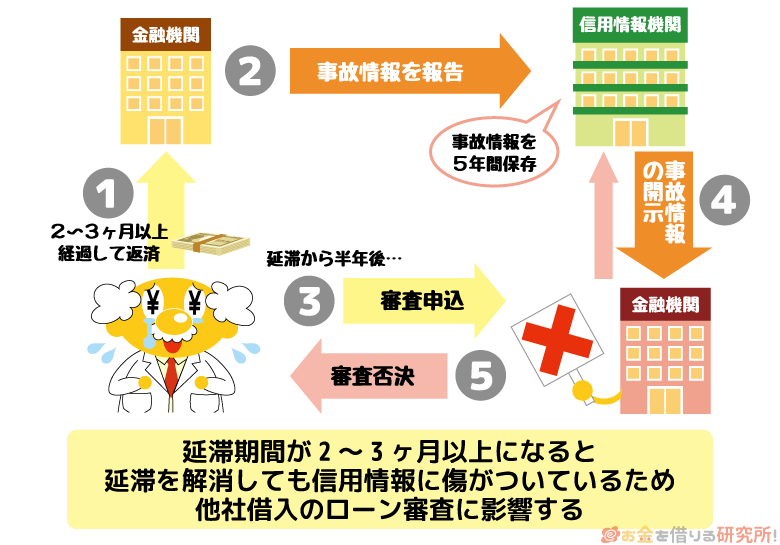

長期延滞になると信用情報に傷がつく

信用情報には過去の返済履歴が載っており、約束通りに入金があったかどうかをさかのぼって確認することができます。

信用情報機関の1社である株式会社シー・アイ・シー(CIC)の場合、月単位の入金状況に応じて以下のようなマークが記載されます。

CICの入金記録の例

| $ | 請求内容通り、またはそれ以上の金額で入金があった |

|---|---|

| P | 請求金額の一部だけが入金された |

| A | 利用者の都合で、契約通りの入金がされなかった |

など

カードローンは、口座振替で返済をしていても約定返済金額の一部だけが引き落とされるということは基本的にありません。

1円でも足りないと引き落としはされず延滞となり、CICでいえば「A」のマークがつくのです。

このマークが記載されているだけでも信用情報の評価は低くなりますが、より深刻な影響が出るのは2ヶ月〜3ヶ月以上の(長期)延滞になった場合です。

長期延滞は異動情報(事故情報)といわれるものの1つで、この情報が登録されているとローンやクレジットカードの審査に通過することはほぼできません。

CICの「A」マークが信用情報に登録されるのは24ヶ月ですが、長期延滞は登録から5年間が経過しないと情報が消えないのです。

最低返済額の入金ができなかったというときは、一刻も早く延滞を解消できるように努力しましょう。

返済日までに入金ができないときは事前連絡が重要

もし返済期日に約束の金額を入金することができないというときは、できるだけ早く借入先に相談をしてください。

返済に関する相談をするのは勇気がいりますが、電話をしても怒られたり、叱責されたりはしません。

早めに相談をすることで利息だけの返済や返済日の変更に応じてくれる可能性もあります。

ただし、相談をすれば必ず希望通りになるというわけではないので注意してください。

また、相談をした結果、返済日をずらしてもらえたとしても、扱いとしては延滞になるケースもあります。

それでも、返済日を約束しておけば、その期間中に督促されることはないでしょう。

どうしても今回の返済だけは厳しいというときは、早めに金融機関に相談をするようにしましょう。

【まとめ】カードローンの最低返済額での返済は利息負担が増える!多めの返済がポイント

カードローンでは、少なくても毎月支払わないといけない金額「最低返済額」が決められています。

借入残高が少ない場合、月に数千円の支払いでも大丈夫なことが多いですが、お金に余裕があるときは積極的に多めに返済をするよう心がけてください。

元金を早く減らせるため、多めに返済をすることには最終的な返済総額を少なくする効果があります。

また、返済計画を立てるときには各消費者金融や銀行の公式サイトで返済シミュレーションをしてみましょう。

「毎月○円返済すると、どのくらいの期間が完済できるか」、「○ヶ月で完済する場合、月にいくらの返済が必要なのか」などを簡単にシミュレーションすることが可能です。

「最低返済額」はあくまでも「最低」なので、多めに返済をしていき早期完済、利息負担の軽減を目指しましょう。