ACマスターカードは消費者金融のアコムが発行するマスターカードブランドのクレジットカードです。

買い物に利用できるクレジット機能(ショッピング枠)に加えて、現金を借りられるカードローン機能(キャッシング枠)も付帯し、利用可能額の範囲内なら自由に使うことができます。

しかし、ACマスターカードはカードローン機能一体型クレジットカードということもあって、「はじめてキャッシング機能付きのクレジットカードを利用する」という人には限度額の決まり方が分かりにくいかもしれません。

そこで今回は、ACマスターカードの限度額の仕組みや、最初に決まった限度額を増額する方法について説明していきます。

これからACマスターカードに申し込もうと思っていて「限度額の仕組みがよく分からない…」という方だけでなく、すでにカードを持っていて「限度額いっぱいなので枠を大きくしたい!」という方にも役立つ情報をまとめました。

クレジットカードの限度額には規制もあり、法律上、希望する限度額に届かないケースや審査の結果、増額が認められないケースもありますし、安易な増額申請には減額などのリスクも存在しています。

増額を含めてACマスターカードの限度額について詳しく説明していくのでぜひ参考にしてください。

目次

ACマスターカードの限度額の仕組み

まずはACマスターカードの限度額について見ていきましょう。ここでは以下の4点について説明していきます。

ACマスターカードの限度額の仕組み

- 審査でショッピングとキャッシングの限度額が決められる

- ショッピングの限度額は最大300万円まで

- キャッシングとの合計は最大800万円まで

- カード全体の利用上限の決まり方

ACマスターカードのショッピング枠とキャッシング枠の限度額はアコムによる審査で決定されるのじゃ。希望する金額に届かないケースもあり、実際の限度額は審査の結果次第ということを覚えておいてくれ。ACマスターカードを利用していて、限度額が不足するようなら増額も検討すると良いじゃろう。

この4点を押さえればACマスターカードの限度額がどのような仕組みになっているのか分かるはずです。

1. 審査でショッピングとキャッシングの限度額が決められる

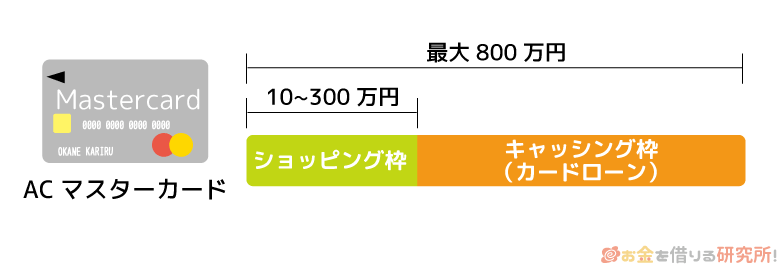

ACマスターカードはカードローン機能付きのクレジットカードであり、商品代金の支払いに利用できるショッピング枠(ショッピングご利用限度額)とお金を借りられるキャッシング枠(カードローン契約極度額)は別々に割り当てられます。

アコムでは通常のカードローンも扱っていますが、ショッピング枠の有無がアコムのカードローンとACマスターカードの違いになるでしょう。

ショッピング枠とキャッシング枠には商品自体の限度額があり、実際の限度額はその範囲内で審査によって決定されることになっています。

申し込み時に希望金額を入力しますが、あくまでも希望であり、キャッシングとショッピングの利用可能枠は申込者の年収などを参考に判断されます。

「いくらまで利用できるか?」は審査を受けてみなければ分からないものの、基本的には収入の安定性が高く、高収入な人ほど大きな限度額で契約できると思ってください。

2. ショッピングの限度額は最大300万円まで

ACマスターカードのショッピング枠は10万円~300万円です。

一般的なクレジットカードだと最大でも100万円までというケースも多いので、ACマスターカードの限度額は高めだといえます。

ただし、先ほどもいったように実際の限度額は審査で決まるため、ACマスターカードなら誰でも高い限度額で契約できるわけではありません。

他社のクレジットカードの審査で10万円~20万円くらいの枠を貰っているなら、ACマスターカードも同じくらいになるでしょう。

ちなみに、ACマスターカードの審査に通った場合、必ずショッピング枠とキャッシング枠の両方が設定されます。一般的なクレジットカードでは、キャッシング枠を0円に設定することもできますが、ACマスターカードはキャッシング枠なしで契約することができません。

また、アコムのカードローンを契約している人は、ACマスターカードへの切り替え(※1)も可能です。「クレジット機能を付けたい!」という場合は、アコムのマイページ(※2)などから手続きしてください。

※1 審査の結果、希望に添えない場合もあります。

※2 切り替えが可能な場合、マイページのメニューに「クレジットカード機能を付ける」が表示されます。

3. キャッシングとの合計は最大800万円まで

ACマスターカードにはカードローン(キャッシング)機能が付いていて、ショッピング枠とは別に1万円単位でキャッシング枠が割り当てられます。

そして、キャッシング枠はショッピング枠と合計して最大800万円までです。

アコムのカードローンは限度額が1万円~800万円までなので、それにあわせた形になっています。

一般的なクレジットカードのキャッシング枠は100万円未満の場合が多いです。どのくらいのキャッシング枠になるかは審査結果によりますが、最大800万円という大きな最大限度額が用意されているのはACマスターカードのメリットのひとつになるでしょう。

4. カード全体の利用上限の決まり方

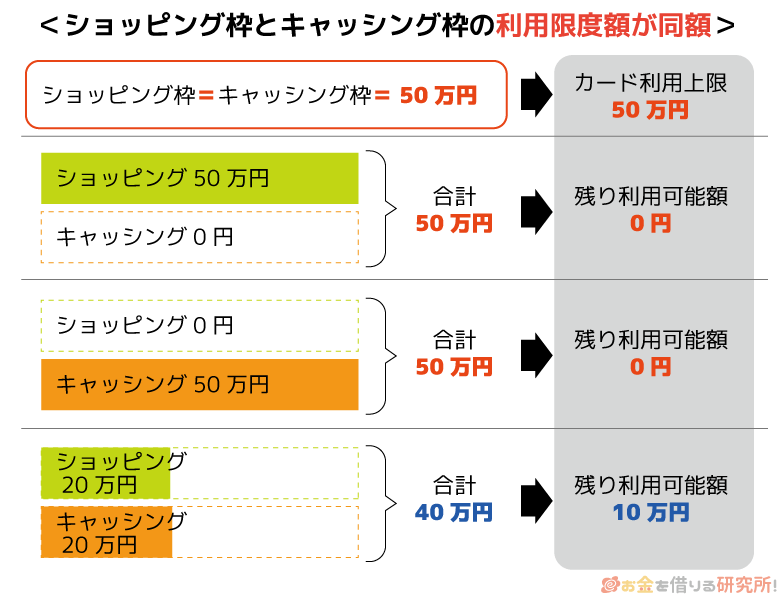

ACマスターカードはショッピングとキャッシングの2つの限度額を審査で決められますが、カード全体での利用上限というものもあります。

カードの利用上限はショッピングとキャッシングの限度額が同じ場合、異なる場合で変わってきます。

単純に合計するわけではないので注意してください。それぞれのケースでカードの利用上限がどのように決まるのかを見ていきましょう。

ショッピングとキャッシングの限度額が同額の場合

ショッピング枠とキャッシング枠が同額の場合は、カードの利用上限もその金額になります。

例えば、ショッピング枠が50万円、キャッシング枠も50万円だとしましょう。この場合、カードの利用上限も50万円になります。

つまり、ショッピング(キャッシング)だけなら50万円まで利用できますが、両方を利用するときは、その合計が50万円を超えてはいけません。

ショッピング枠50万円、キャッシング枠50万円のときの利用例を以下にまとめました。

ショッピングとキャッシングの限度額が同額のケース

| 利用した金額 | 残りの利用可能金額 | |

|---|---|---|

| ショッピング枠 | キャッシング枠 | |

| 50万円 | 0万円 | 利用可能金額が0円なので両方不可 |

| 0万円 | 50万円 | 利用可能金額が0円なので両方不可 |

| 20万円 | 20万円 | 10万円までならどちらにも利用可能 |

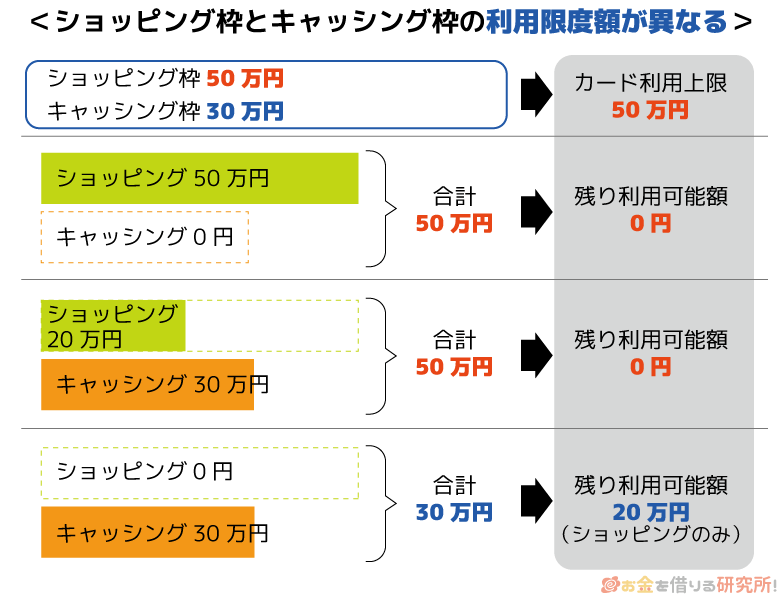

ショッピングとキャッシングの限度額が異なる場合

次に、ショッピング枠とキャッシング枠の限度額が異なる場合について説明していきます。このような場合は、ショッピング枠とキャッシング枠のうち、より高い方がカードの利用上限になります。

例として、ショッピング枠が50万円、キャッシング枠が30万円のケースを考えてみましょう。

このケースでは、より大きいのはショッピング枠なので、カードの利用上限は50万円までです。ショッピングだけなら50万円まで、キャッシングだけなら30万円まで、両方を利用するときはその合計が50万円までになります。

ショッピング枠50万円、キャッシング枠30万円のときの利用例を先ほどと同じようにまとめます。

ショッピングとキャッシングの限度額が異なるケース

| 利用した金額 | 残りの利用可能金額 | |

|---|---|---|

| ショッピング枠 | キャッシング枠 | |

| 50万円 | 0万円 | 利用可能金額が0円なので両方不可 |

| 20万円 | 30万円 | 利用可能金額が0円なので両方不可 |

| 0万円 | 30万円 | 20万円をショッピングにのみ利用可能 |

| 10万円 | 10万円 | 30万円を両方に利用可能(キャッシングは最大で20万円まで) |

ACマスターカードの現在の利用限度額を確認するには?

すでにACマスターカードを契約していて、カードが手元にある方は、アコムのホームページで会員情報を入力してログインすれば契約内容から限度額も確認できます。

新規契約時に送られてくる書類にも記載されていますが、すぐに見つからない人もいるでしょう。そのときはネットからも簡単に確認できるので、いくらで契約したのか忘れてしまった人は再度確認してみてください。

また、利用状況のメニューから残りの枠(利用可能金額)も確認可能です。そこを見れば、ショッピング、キャッシングのそれぞれをあといくら利用できるのかも分かります。

いくら利用しているかを把握せずにクレジットカードを使うのは危険なので、いつもより利用が多い月は特にしっかりと確認するようにしましょう。

アコムの公式スマホアプリ「my ac」なら、カードローンとクレジットカードの利用状況や次回の支払いに関する情報なども簡単に確認できるぞ。指紋認証や顔認証といった生体認証によるログインにも対応しているので、Webのマイページにログインするよりも手間は少ないじゃろう。

ACマスターカードの限度額は増額(増枠)することができる

ACマスターカードは契約時の審査で利用者ごとのショッピング枠とキャッシング枠の限度額を決定しています。

申込者の返済能力や信用力などを参考に限度額は設定されますが、その金額は、ずっと変わらないわけではありません。

増額申請すれば限度額の見直しを行ってくれるため、「限度額が足りない……」「もしもに備えて枠を大きくしておきたい!」というときはWebなどから手続きしましょう。

例えば、Webで手続きする場合は、以下のような手順で限度額を増額できます。

ACマスターカードの増額手順

- Webのマイページにログインする

- 「ご利用可能額を増やす」のメニューを選択する

- 画面の案内に従って増額申請に必要な情報を入力する

- 変更後の契約内容を確認して、「契約する」ボタンをクリックする

- 変更完了画面の表示後、限度額に反映される

限度額の増額は基本的にWebだけで手続きできるようになっておるぞ。ただし、収入証明書の提出が必要になったり、審査に時間がかかったりするケースもあるじゃろう。限度額不足ですぐに増額したい場合は、できるだけ早めに手続きを行ってくれ。

ACマスターカードを増額(増枠)する方法

ACマスターカードの限度額を増枠するには以下のような方法があります。

ACマスターカードを増枠する方法

- アコム総合カードローンデスク(電話)

- 会員ページ(ネット)

- 自動契約機(むじんくん)

- アコムのATM

増額には審査があるため、否決されてしまうと限度額はそのままです。また、審査のために最新の収入証明書などが必要になるケースもあるので、あらかじめ用意しておくとスムーズでしょう。

アコムではカードローンも扱っていて、増額の基本的な流れはACマスターカードも共通です。

詳しい手順などは「アコムの限度額を増額する5つの方法と増額審査に通るためのポイント」で解説しているので、すぐに増額審査を受けたい人はそちらをチェックしてください。

収入証明書が必要になるケース

ACマスターカードの限度額を増額する場合、以下に該当するなら収入証明書の提出が必須です。

増額審査で収入証明書が必要になるケース

- 増額によってキャッシングの利用限度額が50万円を超える場合

- 他社借入残高とキャッシング利用限度額の合計が100万円を超える場合

ACマスターカードのキャッシング枠は貸金業法の対象になります。法律により書面による返済能力の確認が必須となるケースもあるので、該当する方は、キャッシング枠を増額する際に「源泉徴収票」や「給与明細書」「確定申告書」などを用意しておきましょう。

利用可能な収入証明書や提出方法については以下の記事も参考にしてください。

ACマスターカードの申し込み方法!アコムのクレジットカードを発行する流れ

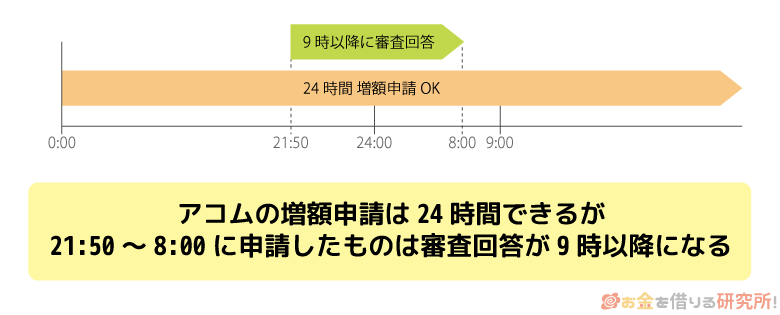

増額審査にかかる時間

消費者金融カードローンは最短即日融資可能な商品が多く、増額についても比較的スピーディに対応してくれます。ただし、カードローンの新規契約に比べて、増額は時間がかかりやすいです。

アコムの場合、増額審査の結果は原則、当日中に回答してくれます。アコムのカードローン審査は最短20分(※1)なので、それに比べると時間はかかるものの、スムーズに手続きが進めば当日中に増額可能です。

また、アコムの審査対応時間は基本的に21時までとなっています。

土曜日や日曜日、祝日も審査対応していてWeb・アプリからの手続きは24時間いつでも行えますが、コールセンターや自動契約機(※2)は営業時間が決まっていますし、時間帯によっては翌日の結果回答になるでしょう。

当日中に増額を完了させたい場合は、午前中の申し込みをおすすめします。

※1 申込時間や審査により希望に添えない場合があります。

※2 自動契約機(むじんくん)の営業時間は、9:00〜21:00です(年中無休、ただし年末年始は除く)。

ACマスターカードの限度額を増額するメリット

ACマスターカードの限度額を増額するメリットは次のとおりです。

ACマスターカードの限度額を増額するメリット

- 増額でキャッシングの金利が下がるケースもある

- 急な出費・資金需要に備えることができる

- カードが増えないので利用金額を把握しやすい

クレジットカードのショッピング枠やキャッシング枠が足りない場合、新たに別のカードを契約するという選択肢もあります。しかし、別のカードを新規契約するのは手間ですし、複数のカードを利用すると管理も大変になるでしょう。

まずは、今持っているカードの限度額の増額を考えて、「増額が難しそうなとき」「増額審査に落ちてしまったとき」「別のカードを新規契約するメリットが大きいとき」などはほかのカードの申し込みも検討してください。

以下ではACマスターカードの限度額を増額するメリットについて詳しく説明していきます。

増額でキャッシングの金利が下がるケースもある

クレジットカードキャッシングやカードローンの金利は、契約限度額に応じて決まるケースが多いです。そのため、増額によって限度額が今より大きくなることで、適用される金利が引き下げられるケースもあります。

「いくらまで増額されるか?」「適用される金利が下がるか?」は審査結果次第になるものの、利息制限法によって、キャッシングの限度額が100万円以上になると適用利率は必ず年15.0%以下になります。

ACマスターカードのキャッシング枠の金利は年3.0%〜18.0%です。増額が認められた場合、この範囲内で金利が引き下げられる可能性があると思ってください。

増額で限度額を増やしても、無理に追加借入する必要はないぞ。「今の限度額で十分!」という人も、金利の引き下げを期待して、増額審査を受ける価値はあるということじゃな。また、金利を重視するなら、上限金利が低く設定されている銀行カードローンを利用するのもおすすめじゃ。上限金利が低ければ、大きな限度額で契約できなくても利息の負担を抑えやすいぞ。

急な出費・資金需要に備えることができる

クレジットカードの中には、ショッピング枠の限度額を一時的に引き上げられる商品もあります。

「大きすぎる限度額は怖いけど、出費がかさなって一時的に増額したい!」といったようなケースでは、一時的な増額サービスが便利です。

しかし、ACマスターカードは一時的な増額に対応していません。急な出費や資金需要に対応するためには、あらかじめ増額しておきましょう。

限度額に余裕があれば、思いがけない出費などがあっても、今持っているクレジットカードですぐに対応できます。

カードが増えないので利用金額を把握しやすい

クレジットカードの限度額が不足して、別のカードを新規で契約する場合、利用状況や支払いの管理が煩雑になりやすいです。

一方、今持っているクレジットカードの限度額を増額して、対応するのであれば、管理は面倒になりません。

普段、利用するカードが増えれば、利用明細はそれぞれのサービスでチェックしなければいけませんし、引き落としの日付や金額を管理する手間も増えてしまいます。

ACマスターカードは年会費無料で、自動キャッシュバックなのでポイント管理の手間もありませんが、複数のクレジットカードを持つことで「利用状況」「支払い日」「引き落とし金額」「ポイント」「カード情報(暗証番号など)」「年会費の有無」など管理する情報が増える点には注意してください。

ACマスターカードの増額審査・限度額決定に影響するものとは?

ACマスターカードのショッピング枠、キャッシング枠ともにクレジットカードの中では高額ですが、実際の限度額は審査で決まるため、人によって利用できる上限は大きく異なります。

それでは、ACマスターカードの限度額は何を基準に決まるのでしょうか?

新規契約時・増額時の限度額決定に影響する以下の4項目について説明していきます。

ACマスターカードの限度額決定に影響するもの

- 申込者本人の年収

- 雇用形態などから分かる安定性

- 他社借入、他社クレジットの利用状況

- ACマスターカードの利用実績

年収や雇用形態、勤務先、他社借入状況などは、クレジットカードを新規契約する場合のACマスターカードの審査でもチェックされる項目じゃ。ただし、増額審査においてはACマスターカードの利用実績も考慮されるという点がポイントになるぞ。

- 申込者本人の年収

限度額の決定でもっとも重要になるのが申込者本人の年収です。

クレジットカードの限度額に関しては法律による規制があるため、高収入でないと大きな限度額での契約がそもそもできない場合があります。

ACマスターカードは最低10万円からの契約で、キャッシング枠は1万円単位です。年収が低いとショッピング枠、キャッシング枠ともに少額になるでしょう。

クレジットカードの限度額に関する法律については次章で説明するので、詳しくはそちらで確認してください。

- 雇用形態などから分かる安定性

限度額を決定するのは、年収だけではありません。年収は増減するものなので、その収入が安定しているかも重要になります。

収入の安定性には雇用形態、勤続年数、居住形態などが関係するでしょう。

例えば、パート・アルバイトなどの非正規雇用で働いているよりも、正社員、公務員の方が収入は安定していると判断できます。

ただ、そのような審査項目は1つずつ目視でチェックされるわけではなく、コンピューターが自動的に採点していきます。申し込みフォームに入力した内容から総合的に判断されると考えてください。

- 他社借入・他社クレジットの利用状況

ACマスターカードの審査では信用情報も確認されます。そのため、審査時の他社借入、クレジットカードの利用残高も審査に影響するのです。

多くの借り入れや支払いが終わっていないクレジットカードの利用残高があるなら、その金額だけ返済能力は低く評価されてしまいます。

特にカードローンやクレジットカードのリボ払いは返済が長引くケースも多いので注意してください。

年収に対してカードローンやクレジットカードなどの利用残高が多ければ、ACマスターカードを大きな限度額で契約するのは難しいでしょう。

- ACマスターカードの利用実績

限度額を増額する場合は、ACマスターカードの利用実績も審査結果に関係してきます。新規契約時の限度額が少額になりやすいのは利用実績がないことが理由のひとつです。ACマスターカードの契約後、サービスを継続的に利用して、遅れなく支払いをすることで、増額は認められやすくなるでしょう。

その一方で、「これまでに延滞した経験がある」「契約したばかりで利用実績がない」「契約後、ほとんど利用していない」という場合、増額審査においてはプラスにならず、延滞はマイナスの評価になると思ってください。

明確にいつから増額できるかの基準があるわけではありませんが、少なくとも半年〜1年程度はクレジットカードを利用してから、増額の審査を受けることをおすすめします。

利用状況が良好で、返済能力や信用情報などにも問題がなければ、メールなどでアコムから増額案内が届くこともあるぞ。実際に限度額が増額されるのは申し込み・審査後になるが、増額するには良いタイミングじゃろう。

ACマスターカードの利用限度額を増額するときの注意点

ACマスターカードの利用限度額を増額するときには以下の点に注意してください。

ACマスターカードの利用限度額を増額するときの注意点

- キャッシング枠には総量規制が適用される

- ショッピング枠は割賦販売法の範囲内で決定される

- 返済能力の変化によっては減額される場合もある

- 会員情報に変更がある場合は事前の修正が必要

総量規制(貸金業法)と割賦販売法はクレジットカードの限度額に関係する法律です。特に大きな限度額での契約、増額を考えている人はしっかりと確認しておきましょう。

- キャッシング枠には総量規制が適用される

総量規制は消費者金融やクレジットカード会社などの貸金業者による貸し付けに適用される決まりです。総量規制の対象になる融資は「原則、年収の1/3まで」に制限されていて、貸金業者には申込者の年収や他社借入状況を調査する義務があります。

ACマスターカードのキャッシング枠を決める場合も、アコムは申込者の年収およびほかの貸金業者からの借入状況を調べて、年収の1/3以下になるように限度額を設定します。

ただし、「年収の1/3まで」というのは法律上の上限であり、実際の限度額はアコムが総量規制の範囲内で決定します。総量規制の基準ギリギリの限度額で契約できるケースはほとんどないでしょう。

特に「パート・アルバイトなどで働いていて、年収が低い人」「アコム以外からの他社借入がある人」は総量規制により大きな限度額での契約がしにくいので注意してください。

- ショッピング枠は割賦販売法の範囲内で決定される

クレジットカードのショッピング機能には割賦販売法が適用され、クレジットカード会社に対して契約者の支払可能見込額を調査することが義務付けられています。

支払可能見込額とは「契約者が1年間にクレジットの支払いに無理なく充てられると想定される金額」のことです。

【支払可能見込額の計算方法】年収 – 年間請求予定額 – 法律により決められている生活維持費 = 支払可能見込額

大まかにいうと、申込者が申告する年収から生活を維持するのにかかる1年分の費用、1年間で支払う予定のクレジット債務を引いて計算されます。そして、クレジットカード会社は支払可能見込額の9割を超えない範囲で限度額を決定する必要があります。

キャッシング枠と同様に実際の限度額は様々な項目から総合的に判断されますが、新規申込時や増額の審査を受けるときはこのような調査が実施されています。

- 返済能力の変化によっては減額される場合もある

増額申請は限度額が足りないときなどに行いますが、必ず審査があり、返済能力や信用情報などが再度チェックされます。希望の金額まで増額できるとは限りませんし、審査結果によっては減額される可能性もあります。

ACマスターカードの増額審査では、そのときの返済能力に応じて新たな限度額へ再設定します。

例えば、「年収が下がっている」「他社借入が増えている」「正社員から非正規雇用や自営業に変わった」「複数回延滞している」などマイナス評価になる要因がある場合、限度額は引き下げられやすいです。

減額されても超過した分を一括で支払う必要はないものの、利用できる金額が逆に減ってしまうケースもあることは覚えておきましょう。

- 会員情報に変更がある場合は事前の修正が必要

増額審査を受ける場合、事前に登録されている会員情報を確認しておきましょう。勤務先や連絡先などの情報に変更があるときは、マイページなどで修正を行ってから、増額の手続きに進んでください。会員情報の変更を行っていなかった場合、それが原因で増額の審査に落ちることもあります。

一般的に増額審査で在籍確認を行うことは少ないですが、勤務先に変更がある場合、再度確認するケースもあります。ただし、アコムは原則として提出書類や申告内容などで勤務先の確認を行っています。原則、在籍確認の目的で勤務先に電話をかけることはなく、どうしても必要なケースは、事前に契約者の同意を得たうえで実施することになっているので安心してください。

ACマスターカードは自分から限度額を下げることもできる?

ACマスターカードにはクレジット機能に加えて、カードローン機能も付いているので、使い過ぎには注意が必要です。

思ったよりも高額な限度額で契約できても、中には「限度額が大きいと怖い」と思っている人もいるでしょう。

このような場合、ACマスターカードの限度額を自分から希望して下げてもらうことはできるのでしょうか?

限度額の引き下げは審査なしで行える

クレジットカードの限度額を増額するには審査が必須ですが、反対に下げるのであれば審査なしです。

例えば、基本的にショッピングだけしか使っておらず、キャッシングはあまり利用しないといった場合は、借り過ぎを防ぐためにカードローン機能の限度額を小さくしておいても良いでしょう。

現在の限度額を引き下げる場合は特に審査はいらないので、アコムのコールセンターなどで相談してください。

再度の増額には審査が必要なので注意

ただし、一度下げたACマスターカードの限度額を元に戻す、またはさらに上げるためには審査が必要です。

そのため、審査結果によっては限度額が変わらない、以前の金額まで上がらないといったケースもあります。

使い過ぎが怖い場合は減額を検討しても良いかもしれませんが、再度増額するには審査が必要になることを覚えておいてください。

クレジットカードの限度額は、常に一定というわけではないぞ。クレジットカード会社などは契約者の信用情報や会員情報を定期的にチェックしていて、返済能力や信用力の変化が確認された場合、限度額を勝手に変更することもあるのじゃ。一般的なクレジットカードの場合、契約から1年程度が経過した段階で、ショッピング枠が増額されるケースが多いじゃろう。反対に、返済能力が低下しているなら、限度額が引き下げられることもあるぞ。

ACマスターカードの限度額を増額できなかったときはどうすれば良い?

ACマスターカードの利用限度額がいっぱいで、「増額したかったのに審査に落ちてしまった…」というケースもあるでしょう。

増額の審査は複数回受けることができます。そのため、時期を改めて増額の審査を受け直すということは可能です。

また、ACマスターカードの増額を諦めて、別のカードを新規で持つこともできます。総量規制、割賦販売法などの法律に抵触しない範囲内なら、別のカードを契約できる可能性は十分にあります。

基本的に限度額100万円のカードを1枚持つよりも、50万円のカードを2枚持つ方がハードルは低くなります。

ACマスターカードのショッピング枠が足りない場合、キャッシング枠が足りない場合に分けて増額できなかったときの対処法を説明していきます。

ショッピング枠が足りない場合

もし口座にお金があるのにカードが限度額に達してしまっているなら、一度、利用残高をまとめて支払い利用可能金額を戻しましょう。ACマスターカードはリボ払い専用カードなので、ずっとリボ払いを続けているとすぐに限度額に達してしまいます。

月々の返済だけだとなかなか利用可能金額に空きができません。まとめて返してしまえば利用可能金額は戻るため、またクレジットカードを利用できるようになるのです。

また、適宜完済することで返済能力を評価してもらえ、今後の増額に繋がるかもしれません。

一方、利用残高をまとめて支払う余裕がないときには、別のクレジットカードをもう1枚持つと良いでしょう。別のクレジットカードを作成するときは、 JCBやVisaのカードを選ぶとMastercard以外の加盟店でも利用できて便利です。

利用残高の状況によっては大きな限度額で契約するのは難しいですが、一時的に利用限度額を増額できるクレジットカードなどもあるので、目的にあった商品を選んでください。

キャッシング枠が足りない場合

基本的にキャッシング枠はショッピング枠よりも小さくなるケースが多く、限度額に達しやすいです。総量規制の基準額に達しないという前提ですが、キャッシング枠が足りないときは別のカードローンの契約を検討してください。

別のクレジットカードにキャッシング枠を付けるという選択肢もありますが、貸付条件を考えるとカードローンを優先すべきです。

特に大手消費者金融の場合、最短即日融資に対応していますし、はじめて利用するなら無利息期間が適用されるカードローンもあります。借り入れに関する利便性はカードローンの方が高いため、キャッシング枠が不足しているときは、借入専用のカードローンを選んでください。

おすすめ消費者金融カードローン

| 消費者金融 | 金利(実質年率) | 限度額 |

|---|---|---|

| プロミス | 4.5%~17.8% | 1万円~500万円 |

| アコム | 3.0%~18.0% | 1万円~800万円 |

| アイフル | 3.0%~18.0% | 1万円~800万円※ |

※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

大手消費者金融のカードローンを選ぶメリットのひとつは「融資スピード」じゃ。最短即日融資も可能なカードローン(※1)が多く、スムーズに進めば、申し込みから借り入れまで最短30分以内で手続きできるぞ。また、「Web完結で手続きできる」「原則、電話での在籍確認なし(※2)」「年会費や入会金がかからない」などもメリットになるじゃろう。

※1 申し込みの時間帯などによっては翌日以降の審査結果の連絡になります。

※2 審査の結果、電話での在籍確認が必要になるケースもあります。

ACマスターカードの限度額・増額に関するよくある質問

ACマスターカードの増額審査は厳しい?

ACマスターカードの利用限度額を増額する場合、再度審査が実施され、適切な限度額への見直しが行われます。

基本的に新規契約時に決まった限度額を増額するのは難しく、「年収が上がった」などのプラス評価になるような要因がなければ認められづらいです。

そのため、増額審査に落ちてしまうこともありますし、増額できても希望する金額に届かないこともあるでしょう。

ACマスターカードの利用状況が良好で、マイページから増額申請できる状態なら問題ありませんが、「以前に比べて返済能力や信用情報が悪化している」「ACマスターカードを契約したばかり」「支払いに遅れたことが何度もある」という人は注意してください。

アコムの会員ページに増額メニューが表示されないのはなぜ?

アコムはWebのマイページから増額の手続きができますが、サービスの利用状況などによっては増額のボタンが表示されないケースもあります。

例えば、「新規契約から十分な期間が経過していない」「支払いに遅れが生じている」などが増額のボタンが表示されない原因だと考えられます。

Webで増額の手続きができるのは、マイページに「ご利用可能額を増やす」の表示がある利用者のみです。

ただし、マイページ上に増額の表示がない場合、増額申込できないというわけではありません。

マイページから手続きできないときも、アコム総合カードローンデスクに連絡をすれば、増額できるケースがあります。

実際に増額が認められるかは審査の結果次第ですが、マイページで手続きできない人は電話で問い合わせましょう。

ACマスターカードの限度額の増額は2回目以降も行える?

ACマスターカードは商品の最大限度額に達していなければ、2回目以降の増加も可能です。

ただし、増額審査は甘くありませんし、総量規制などの年収による制限もあります。

増額申請の回数に決まりはありませんが、返済能力などに変化がない場合、増額は認められないでしょう。

また、増額の審査では信用情報の登録内容がチェックされ、その記録も一定期間は信用情報に登録されます。

「返済能力の調査のために信用情報を照会した」という記録は6ヶ月登録されるので、その期間に複数回増額申請するのは避けるのが無難です。

2回目以降の増額は、前回から6ヶ月以上の期間を空けるようにしてください。

ACマスターカードの限度額を増額すると月々の支払いは増える?

ACマスターカードの返済方式は「定率リボルビング方式」で、利用残高に一定の割合をかけた金額(千円単位に切り上げ)が月々の支払額になります。

一定の割合は契約内容によって異なりますが、契約極度額(限度額)に応じて変動します。

そのため、増額審査を受けて、契約内容が変更になった場合、次回以降の支払額が変わるケースもあります。

ただし、限度額の増加に応じて一定の割合は減少していきます。

増額後の追加利用で月々の支払いが増えるケースはありますが、増額だけで月々の支払いが増えることはありません。

ACマスターカードの支払いについては以下の記事で解説しているので、詳しく知りたい方はそちらを参考にしてください。

ACマスターカードの返済方法を解説!ACマスターカードの返済額はいくら?返済日はいつ?

ACマスターカードの限度額と利用可能額の違いは?

ACマスターカードの限度額は「最大でいくらまで利用できるのか?」を意味します。

その一方で、利用可能額は「あといくら利用できるのか?」を指すため、契約したばかりでまったく利用していない状態であれば、限度額と利用可能額は一致します。

ACマスターカードを利用するうえで知っておきたい限度額や利用残高に関係する用語をまとめました。

ACマスターカードの限度額や利用残高に関する用語

| カード利用上限額 | ACマスターカードで利用できる金額の上限。「カードローン契約極度額」と「ショッピングご利用限度額」が異なる場合、どちらか高い方の金額になる。 |

|---|---|

| 利用可能額 | 限度額から利用残高を引いた金額。カードローンとショッピングのそれぞれで現在利用できる金額を指す。 |

| カードローン契約極度額 | カードローン機能(キャッシング枠)の限度額。 |

| ショッピングご利用限度額 | クレジット機能(ショッピング枠)の限度額。10万円〜300万円の範囲で審査によって決定される。 |

| 新規利用残高 | ショッピング利用分のうち、前月21日〜今月20日(※1)までに新たに利用した分の集計金額。翌月6日(※2)になるまでの支払いであれば、リボ払いによる手数料はかからない。 |

| リボルビング残高 | 新規利用残高が翌月6日(※2)を迎えて、手数料が加算される状態になったもの。 |

※1 アコムの休業日にあたる場合は前営業日です。

※2 アコムの休業日にあたる場合は翌営業日です。

【まとめ】ACマスターカードの限度額が足りなくなったら増額を検討!ネットからも手続き可能

ACマスターカードの利用上限額は最大800万円で、クレジット機能(ショッピング枠)とカードローン機能(キャッシング枠)の限度額は別々に設定されます。(※ 最大800万円はショッピング枠とキャッシング枠の合計の上限金額です。)

ショッピング枠は10万円〜300万円となっていて、一般的なクレジットカードに比べて最大限度額が高額というのもACマスターカードの特徴です。

実際の限度額は審査によって決まりますが、契約後に増額することもできます。「限度額が足りなくなった」「急な出費に備えて増枠しておきたい」という人は、アコムのマイページなどから増額申請してください。

ACマスターカードはWebなどから増額の申請を行えて、原則、当日中に審査結果を回答してもらえます。

ただし、ACマスターカードの増額審査は甘くありません。審査の結果、増額が認められないケースもありますし、返済能力が低下しているなら減額される可能性もあります。

そのため、「増額審査に通らなそう」「増額審査に落ちてしまった」というときは、別のクレジットカードやカードローンの契約も検討すると良いでしょう。

増額にはメリットだけでなく、デメリットもあるので、状況にあった選択肢を選んでください。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。