アコムといえば消費者金融として有名ですが、カードローン機能付きクレジットカードである「ACマスターカード」も扱っています。

キャッシングのサービスだけでなく、ショッピングにも1枚で対応できますし、アコムの自動契約機を利用することで最短即日発行も可能です。

ただし、ACマスターカードにはいくつかのデメリットがあるので、新規申込を検討中の方は「どのような部分に注意すべきか?」も知っておきましょう。

また、ACマスターカードは消費者金融系のクレジットカードということもあって、「何となく怖い……」「大丈夫なのかな?」と思っている人もいるでしょう。

この記事ではACマスターカードのメリット・デメリットについてまとめました。

安心して利用できる理由も解説するので、ぜひ申し込みの参考にしてください。

目次

アコムのクレジットカード「ACマスターカード」の基本的な特徴

ACマスターカードは消費者金融のアコムが発行するMastercardブランドのクレジットカードです。

消費者金融系のクレジットカードに分類され、「アコムの自動契約機(※1)で最短即日発行できる点」や「カードローン機能が付帯している点」「利用金額に対して自動キャッシュバックがある点」などが特徴的な部分となっています。

ACマスターカードの基本的な特徴を表にまとめました。

アコム「ACマスターカード」の商品概要

| 利用条件 | 安定した収入と返済能力を有し、アコムの審査基準を満たす方 |

|---|---|

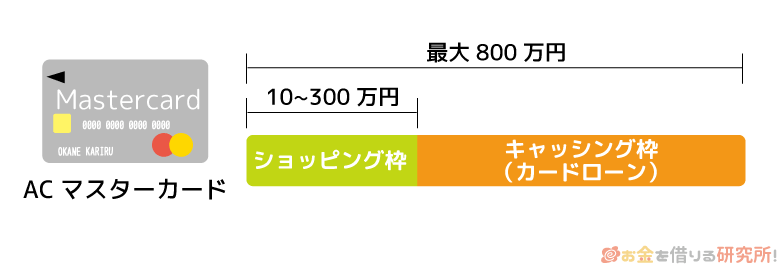

| 利用限度額 | 10万円~300万円 ※2 |

| 手数料率(実質年率) | 10.0%~14.6%(ショッピング枠利用時) ※3 |

| 返済方式 | 定率リボルビング方式 |

| 支払期日 | 「35日ごと」もしくは「毎月指定日」 |

| 締め日 | 毎月20日 ※4 |

| 年会費 | 無料 |

| 国際ブランド | Mastercard |

| カードの受取方法 | 「自動契約機」もしくは「郵送」 |

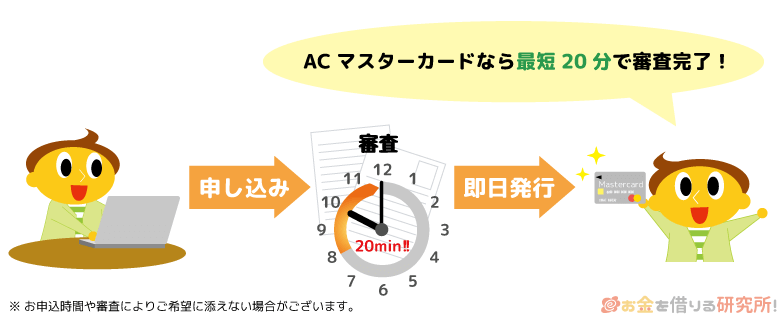

| 発行時間 | 板カード(自動契約機発行カード):最短即日 バーチャルカード:最短20分 ※5 |

| ポイントプログラム | なし |

| キャッシュバック率 | 毎月の利用金額の0.25% |

| 追加カード | 家族カード:× ETCカード:× |

ACマスターカードの申し込みはアコムの公式ホームページから行えます。

申し込み・契約はWebで行えますが、急いでいる人は来店でカードを受け取ると良いでしょう。また、ネットショッピングでの利用であれば、公式アプリ内でクレジットカード番号などを確認できるバーチャルカードも便利です。

もちろん、郵送でカードを受け取ることもできるので、都合の良い方法で手続きを進めてください。

ACマスターカードは年会費無料じゃ。ショッピングのリボ払いやキャッシングの利用で手数料・利息の負担が必要になるケースはあるものの、利用がなくてもカードの維持費はかからんぞ。

※1 一部、ACマスターカードの発行に対応していない店舗があります。

※2 クレジットとカードローンの合計上限は800万円までです。

※3 キャッシング枠利用時は3.0%~18.0%(実質年率)です。

※4 アコムの休業日にあたる場合、締め日は前営業日となります。

※5 申込時間や審査により希望に添えない場合があります。

ACマスターカードは安全?「やばい」「怖い」といわれる理由は?

ACマスターカードに対して「やばい」「怖い」といった印象を持つ人がいるのは、消費者金融が発行するクレジットカードというのが理由のひとつです。

しかし、消費者金融系のクレジットカードだからといって、危険性があるわけではありません。実際にはセキュリティ面も、プライバシーへの配慮もしっかりしていて、通常のクレジットカードと同じように利用できます。

ACマスターカードの申し込みで個人情報が悪用されたり、信用情報にマイナスの影響が出たりすることもないので安心してください。

消費者金融系クレジットカードの危険や怖いというのは間違ったイメージだといえるでしょう。

ACマスターカードが安全な理由は以下の3点について見ていけばより具体的に分かると思います。

ACマスターカードが安全な理由

- 消費者金融を利用しただけで信用情報が傷つくことはない

- アコムは大手銀行グループに所属する消費者金融

- 国際ブランドマスターカードのクレジットカード

クレジットカードを利用する以上、使いすぎや盗難・紛失、不正利用の被害などには注意すべきじゃ。それらはどのクレジットカードを利用するケースにもいえることじゃろう。ただし、ACマスターカードの場合、ショッピング枠利用時の返済方式は「定率リボルビング方式」となっておるぞ。いわゆる「リボ払い専用カード」というのも、やばい・怖いといわれる理由じゃろう。リボ払いの仕組みを理解せずに、手数料を負担し続けることのないように注意するのじゃぞ。

消費者金融を利用しただけで信用情報が傷つくことはない

ACマスターカードがアコムのクレジットカードということで不安に思っている人もいるようですが、消費者金融を利用したからといって信用情報が傷つくことはありません。

アコムなどの消費者金融は信用情報機関に加盟しています。そのため、カードローンやクレジットカードの契約内容・利用状況は信用情報機関に共有されます。

信用情報は返済能力を判断するうえでの材料になり、各種ローンやクレジットカードなどの審査では申込者の信用情報が必ずチェックされます。ただし、「消費者金融との契約がある」というだけでマイナス評価になるわけではありません。

信用情報の照会が行われた際にマイナスの評価になるのは「延滞中の支払いがある」「過去に長期延滞を起こしている」「債務整理や強制解約の記録が残っている」などのケースです。延滞などの返済トラブルを起こさなければ、信用情報への影響を気にする必要はないでしょう。

アコムは大手銀行グループに所属する消費者金融

中小規模の貸金業者を含めると日本には多数の消費者金融が存在していますが、大手の場合、銀行グループに属しているケースが多いです。実際、アコムも大手銀行グループに所属する消費者金融で、信用できる企業といって良いでしょう。

アコムは三菱UFJフィナンシャル・グループに属しており、消費者金融事業やクレジットカード事業、信用保証事業などを行っています。

また、アコムは国・都道府県から登録を受けた正規の貸金業者でもあります。返済が遅れたとしても暴力的な取り立てを行うことはありませんし、キャッシングサービスの金利やリボ払いの手数料は法律で定められた範囲内で設定しています。

大手の方がコンプライアンスの意識が高く、法律はもちろんのこと、モラルに反するような営業や取り立てもないと思って大丈夫でしょう。

国際ブランドマスターカードのクレジットカード

クレジットカードは、簡単に発行できるものではありません。マスターカードからクレジットカード発行のライセンスを得るのには審査があり、アコムは1998年にそのライセンスを取得しています。

アコムはマスターカードと直接契約を結ぶプリンシパルメンバーで、カード発行や加盟店契約などのすべての業務を行え、消費者金融業界ではじめてクレジットカード事業に進出した企業でもあります。

アコムもマスターカードの審査を経て、クレジットカード発行のライセンスを与えられているので、その点はほかのクレジットカード会社と一緒だと思って良いでしょう。

マスターカードはVisaと並ぶクレジットカードの国際ブランドじゃ。世界トップクラスのシェア率を誇り、世界210以上の国と地域で利用できるぞ。アコムが発行する「ACマスターカード」も日本国内だけでなく、海外の加盟店でも利用できるグローバルカードなのじゃ。

ACマスターカードのメリット

それではACマスターカードのメリットについて見ていきましょう。ACマスターカードには次のようなメリットがあります。

ACマスターカードのメリット

- クレジットカードを即日発行できる

- 1回払いでも自動的にリボ払いになる

- 利用金額から直接キャッシュバック

- キャッシングの限度額が高額

- 他社と異なる審査基準で持ちやすい

- 支払いの柔軟性が高い

- 利用頻度に関係なく年会費は完全に無料

- 原則、電話での在籍確認なし

クレジットカードを即日発行できる

通常、クレジットカードを発行するのには数週間かかる場合が多いです。ですが、アコムはその場でカードを受け取れる自動契約機を全国に完備しているため、一部の店舗ではACマスターカードも即日発行できます。

アコムの自動契約機の営業時間は9:00~21:00(※1)なので、即日発行を希望する場合は、早めに申し込みを済ませて、遅くとも20時くらいには来店できるようにしましょう。

また、アプリ上でクレジットカード番号や有効期限、セキュリティコードを確認できる「バーチャルカード」は最短20分(※2)で発行可能です。

即日発行に対応したクレジットカードは多くありません。ACマスターカード以外だとデパート・百貨店系列のクレジットカードくらいでしょう。

その場合、デパートや百貨店のクレジットカードカウンターでカードを受け取れるものの、アコムの自動契約機よりも数はかなり少なくなりますし、消費者金融に比べると審査に時間がかかるケースもあります。

申し込みの時間や手続き状況によっては翌日以降の受け取りになりますが、申し込みの当日にカード発行できる可能性が高い点はACマスターカードの大きなメリットです。

アコムでクレジットカードを即日発行する手順については以下の記事で詳しく解説しています。

※1 年中無休(年末年始は除く)です。

※2 申込時間や審査により希望に添えない場合があります。

1回払いでも自動的にリボ払いになる

一般的なクレジットカードの場合、リボ払いで支払うためには、事前にリボ払いになる設定をしておくか、レジでリボ払いを伝える必要があります。

リボ払いは1回払いだと苦しいときに便利な支払い方法ですが、レジでリボ払いを伝えるのが嫌な人も多いですよね。

ACマスターカードはいわゆる「リボ払い専用カード」です。そのため、街の加盟店やネットショップで1回払いを選択すれば、支払いは自動的にリボ払いで処理されます。

ACマスターカードならわざわざリボ払いを宣言する必要はないので、「リボ払いしていると知られたくないな~」「リボ払いを伝えるのは恥ずかしい」という人も安心です。

利用金額から直接キャッシュバック

ACマスターカードにはキャッシュバックのシステムがあります。月間利用金額に対して0.25%のキャッシュバックが適用され、その金額を自動的にもともとの利用金額から引いて、請求してくれます。

クレジットカードの中にはポイントプログラムのある商品も多いです。普段の買い物で積極的にポイントを貯めたい人にはポイント還元のあるクレジットカードがおすすめですが、ACマスターカードのような自動キャッシュバックタイプのカードならポイントの使い道に悩んだり、有効期限を気にしたりする必要はありません。

「ポイントを管理するのが面倒!」という人にACマスターカードは向いているでしょう。

キャッシングの限度額が高額

ACマスターカードはアコムのカードローン機能が付いたクレジットカードです。そのため、クレジットカードに付帯する一般的なキャッシングサービスよりも限度額がかなり大きくなっています。

一般的なキャッシングサービスの場合、限度額は100万円未満の商品が多い一方で、ACマスターカードはショッピングとキャッシング(カードローン)の限度額の合計は最大800万円です。

実際のショッピング枠とキャッシング枠は審査によって決定されるものの、大きな最大限度額もACマスターカードの特徴です。

ショッピング枠も最大300万円までと十分で、ゴールドカードやプラチナカードに匹敵するような最大限度額だといって良いでしょう。

ただし、ACマスターカードにはカード自体の利用上限額が設けられていて、カードローンの利用によってショッピングの利用可能額が減るようなケースもあります。

ACマスターカードの限度額の仕組みや決まり方、増額の方法については以下の記事で解説しているので、詳しくはそちらで確認してください。

アコム ACマスターカードの限度額と増額の仕組みを分かりやすく解説!

パート・アルバイトなど審査が不安な人も申し込みやすい

クレジットカードの審査はそこまで厳しいものではありませんが、それでも入会審査に落ちてしまうケースはあります。

例えば、過去にクレジットカードやローンの支払いに遅れたことがあるなど、信用情報(クレヒス)に少しでも傷がついていると審査落ちしやすいでしょう。

ACマスターカードの審査でも信用情報はしっかりと確認されます。

また、「安定した収入と返済能力を有し、アコムの審査基準を満たす方」というのがACマスターカードの利用条件になっていて、本人に安定した収入がない人も審査に通りません。

ただし、信用情報に問題がなく、基本的な条件を満たしているなら、大きな心配はいりません。

消費者金融系のクレジットカードの審査も甘くありませんが、一般的に銀行系や信販系のクレジットカードほどは厳しくないといわれています。

ACマスターカードは安定した収入があればパート・アルバイトで働く人も申し込めますし、はじめてのクレジットカードで信用情報に記録が載っていないスーパーホワイトの人も審査に通る可能性は十分にあります。

カード発行できそうかはACマスターカードのホームページにある「3秒診断」で目安を確認できるので、診断結果を確認してから申し込みましょう。

ACマスターカードの審査に通るためのポイントや審査に落ちやすい人の特徴については以下の記事も参考にしてみてください。

支払いの柔軟性が高い

クレジットカードの利用料金は毎月口座からの引き落としで支払うのが一般的です。契約時に口座登録を済ませてしまえば毎回手続きする必要がない点はメリットですが、ACマスターカードなら支払いの方式を選べます。

希望者は口座振替もできますし、ATMやネットからの支払いにも対応しているので、都合の良い方法で毎月の支払いを行いましょう。

また、ACマスターカードは「リボ払い専用カード」といいましたが、手数料が発生する前に利用金額の支払いを行うことで1回払いと同じような扱いにもできます。リボ払い専用カードだからといって、必ずしもリボ払いで支払いを続ける必要はありません。

ACマスターカードは、決められた最低金額以上なら好きな額をATMやインターネットバンキングで支払えます。当月分の締め日は毎月20日(※1)ですが、21日から翌月6日(※2)になるまでの間は手数料無料期間になっているので、リボ払いの手数料をなしにするならその期間中に支払いを済ませてください。

口座振替以外は返済日までならいつ支払っても良く、返済のタイミングや金額などの柔軟性が非常に高いのもACマスターカードの特徴です。

※1 アコムの休業日にあたる場合は前営業日です。

※2 アコムの休業日にあたる場合は翌営業日です。

利用頻度に関係なく年会費は完全に無料

クレジットカードには年会費が発生する商品もありますが、ACマスターカードの場合は利用頻度に関係なく維持費が0円です。

「前年度~回以上、~円以上の利用」といった条件もないため、たとえ利用がなくても年会費はかかりません。

クレジットカードを作ってみたものの、途中で使う機会が減ることもありますよね。今後利用する予定がいっさいないときは解約するのも選択肢のひとつですが、維持費のかからないACマスターカードなら持っているだけで損をすることはありません。

自分のタイミングで解約の手続きをすると良いでしょう。カードの利用残高がない状態であれば、自動契約機(むじんくん)に来店するか、アコム総合カードローンデスクに連絡すれば、いつでも解約の手続きを行えます。

海外キャッシングに対応している

ACマスターカードは海外キャッシング(※1)に対応しているので、海外のATM(※2)で現地通貨を引き出すことができます。

アコムが扱うカードローンの場合、キャッシングは国内に限られます。一方、ACマスターカードであれば、国内だけでなく、海外でもキャッシングが可能です。

そのため、海外旅行や海外出張の機会があるなら、ACマスターカードを持っておくと便利でしょう。

アコムにはショッピングデスクが用意されていて、海外で困ったときは日本人スタッフによるサポートも受けられるようになっています。

アコムが扱うカードローンとクレジットカードの違いは以下の記事で解説しているので、詳しくはそちらで確認してください。

ACマスターカードとアコムのカードローンは何が違う?2つの違いを徹底比較

※1 2010年6月17日以前の契約で、海外キャッシングを希望する場合、事前に「海外キャッシング利用申込書」の提出が必要です。

※2 「cirrus」マークのある海外ATMで利用可能です。また、ATMの手数料は現地金融機関によって異なります。

原則、電話での在籍確認なし

カードローンやクレジットカードのキャッシング審査では、申込者の勤務先を確認する「在籍確認」が行われることも多いです。一般的なクレジットカード会社の場合、申込者の勤務先に電話をかけて在籍確認しますが、アコムは原則、電話での確認は行いません。

基本的に書面や申告内容で在籍確認をしていて、必要なケースのみ電話による確認を実施しています。また、電話で在籍確認を行うケースでも、申込者の同意なく実施することはありません。

この点はアコムのカードローンでも、クレジットカードでも一緒です。

「クレジットカードの在籍確認で会社に電話がくるのは不安……」という人もACマスターカードなら安心して申し込めるでしょう。

ACマスターカードの在籍確認については以下の記事も参考にしてください。

ACマスターカードは在籍確認が必須?電話が来るタイミングとバレにくい対応方法

ACマスターカードのデメリット

記事の前半で説明したように、消費者金融系のクレジットカードであること自体にデメリットはありません。

ただ、ACマスターカードを一般的なクレジットカードと比較した場合には、次のような点がデメリットになってくるでしょう。

ACマスターカードのデメリット

- 支払い方法はリボ払いのみで手数料がかかる

- ETCカードや家族カードは発行できない

- クレジットカードに付帯するサービスが少ない

- 0.25%とキャッシュバック率が低い

- 一部店舗での利用ができない

- 無収入だと申し込めない

支払い方法はリボ払いのみで手数料がかかる

一般的なクレジットカードの場合、1回払いだけでなく、2回払いや3回以上の分割払い、ボーナス払いなども選択できます。スタンダードなのは「1回払い」ですが、そのほかの支払い方法を併用することで、月々の請求を無理のない金額に調整できます。

その一方で、ACマスターカードはリボ払い専用カードで、ボーナス払いや分割払いに対応していません。手数料無料期間に当月分の支払いを行えばリボ払いの手数料は発生しませんが、もともとリボ払いを望まない人にとっては使いにくい部分になるでしょう。

ACマスターカードの支払い方法

| 支払い方法 | ACマスターカード | 一般的なクレジットカード |

|---|---|---|

| 1回払い(一括払い) | △ | ◯ |

| 2回払い | × | ◯ |

| 分割払い(3回以上) | × | ◯ |

| ボーナス払い | × | ◯ |

| リボ払い | ◯ | ◯ |

「アコムのクレジットカードはヤバい(怖い)」といったネット上の口コミは、リボ払い専用カードであることを知らなかった可能性が高いです。

リボ払い専用カードでも計画的に利用できていれば問題ありませんが、リボ払いの仕組みを知らずに使いすぎてしまうと、手数料の負担が重くなるでしょう。

ACマスターカードの場合、前月21日~今月20日(※1)の「新規利用残高」は、翌月6日になるまでの間なら手数料が発生しません。しかし、翌月6日(※2)になると新規利用残高は「リボルビング残高」に変わり、経過日数に応じて手数料が加算されていくので注意してください。

※1 アコムの休業日にあたる場合は前営業日です。

※2 アコムの休業日にあたる場合は翌営業日です。

ETCカード・家族カードは発行できない

クレジットカードにはETCカードや家族カードを発行できる商品も多いですが、ACマスターカードは対応していません。

そのため、高速道路の利用が多い場合、配偶者や子どもにクレジットカードを持たせたい場合には、別のクレジットカードも契約する必要があります。

その場合は、ACマスターカードではなく、ETCカードや家族カードにも対応した別のクレジットカード1枚を契約した方が簡単でしょう。

クレジットカードに付帯するサービスが少ない

クレジットカードにはショッピング以外のサービスが付帯している商品も多いです。しかし、ACマスターカードの場合、海外キャッシングを含むキャッシングサービスは利用できるものの、そのほかの部分はあまり充実していません。

前述のとおり、ETCカードや家族カードといった追加カードはありませんし、海外旅行保険も付帯していないので注意してください。

ACマスターカードの付帯サービス

| 付帯サービス | ACマスターカード | 一般的なクレジットカード |

|---|---|---|

| 海外旅行保険 | × | ◯ |

| ショッピング保険 | × | ◯ |

| キャッシング | ◯ | ◯ |

| 海外キャッシング | ◯ | ◯ |

| 追加カード | × | ◯ |

| 電子マネー | × | △ |

| 空港ラウンジ | × | △ |

| 優待店での割引 | × | ◯ |

例えば、メインで利用しているクレジットカードの付帯サービスが充実している場合、キャッシング枠のあるサブカードとしてACマスターカードを持つといった選択肢もあるでしょう。

その一方で、付帯サービスの少ないACマスターカードは、メインカードとしては使いづらい部分もあります。ショッピングとキャッシングの最低限の利用なら問題ありませんが、自身のライフスタイルや利用目的にあっているかはしっかりと考えてください。

0.25%とキャッシュバック率が低い

クレジットカードを選ぶときにポイントの還元率を重視する人も多いですよね。ACマスターカードはポイント付与ではなく、請求から直接引かれる自動キャッシュバックを採用しています。

ただし、ACマスターカードのキャッシュバック率は利用金額の0.25%で、ほかのクレジットカードと比べて高いパーセンテージではありません。

ポイントを貯めやすいクレジットカードは1.0%程度の還元率ですし、自動キャッシュバックタイプのクレジットカードにも0.5%~1.0%程度の商品が多いです。

自動キャッシュバックタイプのクレジットカード

| 発行会社 | クレジットカード | キャッシュバック率 |

|---|---|---|

| ポケットカード株式会社 | P-oneカード<スタンダード> | 1.0% |

| 株式会社クレディセゾン | Likeme by saison card | 1.0% |

| 三菱UFJニコス株式会社 | VIASOカード | 0.5% ※1 |

| ライフカード株式会社 | ライフカード<キャッシュバック専用> | 0.5%~1.2% ※2 |

※1 ショッピング利用合計金額1,000円ごとに5ポイント貯まり、1ポイント1円として請求時に自動キャッシュバックされます。

※2 前年度の利用金額に応じてキャッシュバック率が変わります。

クレジットカードでショッピングする機会が多い場合、キャッシュバック率やポイント還元率の高さが重要です。そのため、「ポイントをたくさん貯めたい」「クレジットカードでお得に買い物したい」という人にACマスターカードは向かないでしょう。

基本的にクレジットカードのキャッシングサービスはポイント付与やキャッシュバックの対象になりません。

ACマスターカードのキャッシングサービスをメインで利用するならキャッシュバック率は気にならないですが、ショッピングも利用する予定の人は注意してください。

本人認証サービスやタッチ決済に対応していない

マスターカードでは「ID Check」という本人認証サービス(3Dセキュア)を提供しています。ACマスターカードは全国のMastercard加盟店で利用できますが、中には本人認証サービス対応のカードでのみ決済できるところもあります。

現状、ACマスターカードは「ID Check」に対応していないため、一部利用できない店舗も出てくるでしょう。

例えば、電子マネーのチャージやスマホ決済の登録は、本人認証サービス対応のクレジットカードのみ行えることが多いです。

また、ACマスターカードはタッチ決済にも対応していません。マスターカードの加盟店自体はタッチ決済対応の店舗が増えているものの、ACマスターカードの場合、端末にカードを挿入して、ICチップを読み取るなどして決済する必要があります。

ACマスターカードをメインで利用するクレジットカードにする場合は、これらの点にも注意してください。

「 Mastercard ID Check」はオンライン加盟店でクレジットカード決済を行う場合に、第三者による不正利用を防ぐためのサービスじゃぞ。カード発行会社に登録してあるパスワードやSMSによるワンタイムパスワード、生体認証などで、契約者本人の利用であることを確認するのじゃ。このような本人認証の仕組みはどの国際ブランドにもあり、Visaは「Visa Secure」、JCBは「J/ Secure」という名称でサービスを提供しておるぞ。オンライン決済でクレジットカードを利用する機会が多いのであれば、本人認証サービス対応のカードを選ぶと良いじゃろう。

無収入だと申し込めない

ACマスターカードの利用条件は「安定した収入と返済能力を有し、アコムの審査基準を満たす方」です。

キャッシング機能を付けずにクレジットカードを契約する場合、本人に収入がなくても大丈夫なケースもあります。

しかし、ACマスターカードはカードローン機能付きクレジットカードということもあって、申込者本人の安定収入が必須です。

例えば、「アルバイトをしていない学生」「本人に収入のない専業主婦」「収入が年金のみの方」などは利用条件を満たしません。

純粋にクレジット(ショッピング)機能だけが必要なら、別のクレジットカードでキャッシング枠を希望せずに申し込んでください。

消費者金融やクレジットカード会社などの貸金業者は総量規制の対象じゃ。法律上、年収の1/3を超える融資は原則禁止で、本人に収入がない場合、カードローンやキャッシングのサービスは利用できないことになっているから注意してくれ。

ACマスターカードを利用する際の注意点

実際にACマスターカードを利用する際の注意点は以下の3つです。

ACマスターカードを利用する際の注意点

- レジでは「1回払い」しか選択できない

- 口座振替による支払いは最小金額のみ

- 複数回暗証番号の入力をミスすると再発行が必要になる

レジでは「1回払い」しか選択できない

繰り返しになりますが、ACマスターカードはリボ払い専用カードです。

レジで「1回払い」を選択すれば、自動的にリボ払いで処理されますが、それ以外の支払い回数を選択すると決済できないため注意してください。

加盟店が分割払いやボーナス払いに対応していても、ACマスターカードの場合、1回払い以外を指定することはできません。

毎月の支払い金額の調整は、利用残高を確認しながら自分自身で行いましょう。

ACマスターカードは手数料無料期間に支払いを済ませばリボ払いによる手数料が発生しませんし、最小金額以上なら多めに返済するのも自由です。

決済のタイミングで支払い方法を指定することはできないものの、自身で金額を調整すれば実質的に1回払いや分割払いのように支払いを行えます。

口座振替による支払いは最小金額のみ

ACマスターカードは月々の支払いを口座振替で行うこともできます。「支払いを忘れそうで不安……」という方は、事前に口座振替を登録しておくと安心でしょう。

ただし、口座振替で引き落とされるのは、最小返済額のみです。ACマスターカードは利用金額の一定割合(千円単位)が最小返済額となり、毎月の支払期日にはその金額が登録の口座から引き落とされます。

一般的なクレジットカードの場合、リボ払いの返済額設定を変更することで、口座振替で引き落とされる金額を増やせるケースが多いです。

その一方で、ACマスターカードは、口座振替の金額を変更することができません。口座振替の登録を行っていて、最小返済額よりも多めに支払いたいときは、会員ページやATMから追加返済をしてください。

複数回暗証番号の入力をミスすると再発行が必要になる

ACマスターカードの契約時に設定する暗証番号は、途中で変更することができません。暗証番号の変更にはカードの再発行が必要になります。

また、クレジットカードでの決済時に暗証番号を入力する場合、一定回数の入力ミスでIC対応端末でのカード利用ができなくなるので注意してください。第三者による不正利用を防ぐための措置であるものの、このようなケースもカードの再発行が必要です。

クレジットカード全般にいえることですが、推測されやすいような暗証番号は避け、他者に番号を知られないように厳重に管理しましょう。

ちなみに、ACマスターカードは「クレジット安心お知らせメール」を登録しておけば、都度、利用情報をメールで通知してくれます。万が一、不正利用が起きてもすぐに気づけるので、セキュリティ対策としてお知らせメールを設定しておきましょう。

ACマスターカードを再発行する場合、最寄りの自動契約機(むじんくん)に運転免許証などの本人確認書類を持参して手続きするか、アコム総合カードローンデスクまで連絡する必要があるぞ。また、カードを再発行する際の手数料は利用者の負担じゃ。不正利用を防ぐためにも、カードの紛失・盗難、暗証番号の管理には十分注意してくれ。

ACマスターカードの特徴に関するよくある質問

ACマスターカードの利用はバレる?

ACマスターカードのデザインはシンプルで、券面に「アコム」の表記はありません。

そのため、レジなどで利用しても、アコムのクレジットカードだとバレる可能性は低いです。

また、ACマスターカードの審査では原則として電話での在籍確認(※1)がなく、カードは自動契約機(※2)で受け取ることもできます。

申し込み・契約時に電磁交付を登録しておけば、利用明細(※3)が郵送されることもないので、「周りにバレたら恥ずかしい」「勤務先への電話連絡が不安」という人も安心して申し込んでください。

※1 原則として電話で在籍確認を行わず、書面や申告内容で勤務先の確認を実施しています。また、電話で確認する必要がある場合も、申込者の同意を得ずに行うことはありません。

※2 一部、ACマスターカードの発行に対応していない店舗があります。

※3 電磁交付の登録を行っている場合、マイページ「ショッピング利用明細の照会」から確認できます。電磁交付の登録を行っていない場合、毎月、紙の利用明細が郵送されます。

アコムのクレジットカードの審査は甘い?

ACマスターカードなどの消費者金融系クレジットカードは審査が甘いといわれることもあります。

しかし、申込者の返済能力や信用情報などのチェックはしっかりと行われていて、一般的なクレジットカードに比べて特別甘いというわけではありません。

ACマスターカードはカードローン機能付きクレジットカードになるため、申込者本人の安定収入が必須ですし、キャッシング枠は総量規制の対象にもなります。

例えば、「単発バイトだけで生計を立てていて、収入が安定していない」「消費者金融やクレジットカードキャッシングの借入残高が年収の1/3程度ある」といったケースでは審査に通らない可能性が高いです。

ACマスターカードの審査でチェックされるポイントや審査に落ちるケースなどについては以下の記事も参考にしてください。

ACマスターカードの審査の流れ!アコムのクレジットカード審査に落ちるケースとは

アコムのクレジットカードの評判は良い?どんな人におすすめ?

アコムのクレジットカードであるACマスターカードには「最短即日発行に対応している」「海外キャッシングが便利」「年会費が無料」「1枚でショッピングも、キャッシングもできる」「一般的なクレジットカードよりも限度額が大きい」「事前にカード発行可能か3秒診断できる」など良い評判が多いです。

そのため、「すぐにクレジットカードを持ちたい」「クレヒスに自信がなく、審査に通るか不安」「海外キャッシング用のサブカードを探している」という人にACマスターカードはおすすめです。

一方で、悪い評判としては「ポイントプログラムがない」「キャッシュバック率が低い」「リボ払い専用で支払い方法が少ない」などが挙げられます。

ACマスターカードにはメリットだけでなく、デメリットもあるため、クレジットカードとしての特徴を理解したうえで、自分のライフスタイルや利用目的にあっているかを考えましょう。

以下の記事ではACマスターカードの口コミを紹介しているので、より詳しく知りたい方はそちらも確認してください。

ACマスターカードの口コミ・評判が知りたい!口コミで「やばい」「使いにくい」の噂を徹底検証

ACマスターカードを使えるお店はどこ?

ACマスターカードはMastercardブランドのクレジットカードです。

そのため、Mastercard加盟店である街のお店やネットショップで利用できます。

ただし、ACマスターカードは本人認証サービスに対応していません。

決済時に本人認証が必要になるWebサービスなど、一部利用できない加盟店もあるので注意してください。

また、キャッシングサービスについては指定口座への振り込みに加えて、アコムATM、コンビニや金融機関にある提携先ATMも利用可能です。

「三菱UFJ銀行」「イオン銀行」「セブン銀行」「ローソン銀行」「イーネット」などのATMを利用できるため、近くにお金を借りられる場所がなくて困るケースは少ないでしょう。

アコムでお金を借りる方法は以下の記事で詳しく紹介しています。

アコムでお金を借りる方法!アコムの申し込みから返済までの流れ

【まとめ】ACマスターカードの申し込みはメリット・デメリットを比較してから!特にリボ払いには注意しよう

ACマスターカードにはメリットだけでなく、デメリットもあります。

しかし、利用目的にあっているのであればデメリットはあまり気にならないでしょうし、上手に利用すれば十分に便利なクレジットカードです。

例えば、ACマスターカードはアコムの自動契約機(※1)で最短即日発行できて、受け取り後、すぐにショッピングも、キャッシングも行えます。

また、年会費はかかりませんし、原則、電話での在籍確認(※2)もありません。

リボ払い専用カードという点に使いにくさを感じる人もいるかもしれませんが、手数料が発生する前に支払いを済ませることで1回払いと同じような扱いにもできます。

「カードローン機能付きのクレジットカードがほしい」「できるだけ早くカードを受け取りたい」「パート・アルバイトで働いていて、審査に自信がない」という人は、ACマスターカードを選んでも大丈夫でしょう。

その一方で、「リボ払いの仕組みをよく理解していない」「キャッシングサービスを利用する予定がない」「はじめてクレジットカードを持つ」という人は、別のクレジットカードを選んでも良いかもしれません。

どんなクレジットカードにもメリットとデメリットがあるので、ACマスターカードの特徴をしっかりと理解したうえで、申し込みを行ってください。

※1 一部、ACマスターカードの発行に対応していない店舗があります。

※2 原則、書面や申告内容で勤務先の確認を実施しています。また、電話で確認する必要がある場合も、申込者の同意を得ずに行うことはありません。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。