アコムのACマスターカードは最短即日発行に対応していて「すぐにクレジットカードがほしい!」という人におすすめですが、消費者金融系のクレジットカードということもあって「契約しても大丈夫なのかな?」「利用を知られるのは恥ずかしい」と不安に思っている人もいるようですね。

確かにACマスターカードにはメリットだけでなくデメリットもあります。

例えば、ACマスターカードはリボ払い専用カードなので、それを知らずに使いすぎると手数料がどんどん加算されてしまいます。

この記事ではそんなACマスターカードの口コミをまとめました。

「何となく怖い……」「利用するのはやばいと聞いたけど……」といったような漠然とした不安を払拭してくれる口コミから、「こういう点が使いやすかった」「ここがイマイチ」などのサービスの利便性が分かる口コミまで幅広く紹介していきます。

また、多くの人が気になっているであろう審査に関する口コミも紹介しているので、クレジットカードの審査に落ちた経験がある方もぜひ参考にしてください。

ACマスターカードはメリット・デメリットの両方を理解したうえで、契約するようにしましょう。

目次

ACマスターカードってどうなの?消費者金融のクレジットカードは大丈夫?

ACマスターカードはアコムが発行するカードローン機能付きのクレジットカードです。まずは、ACマスターカードのクレジットカードとしての基本的な商品スペックを確認しましょう。

アコム「ACマスターカード」の商品概要

| 利用限度額 | 10万円~300万円 ※1 |

|---|---|

| 手数料率(実質年率) | 10.0%~14.6%(ショッピング枠利用時) |

| 返済方式 | 定率リボルビング方式 |

| 支払期日 | 「35日ごと」もしくは「毎月指定日」 |

| 締め日 | 毎月20日 ※2 |

| 年会費 | 無料 |

| 国際ブランド | Mastercard |

| カードの受取方法 | 「自動契約機(※3)」もしくは「郵送」 |

| ポイントプログラム | なし |

| キャッシュバック率 | 毎月の利用金額の0.25% |

| 追加カード | 家族カード:× ETCカード:× |

ACマスターカードは年会費無料で、ショッピングのサービスはマスターカードの加盟店で利用することができます。ショッピングの利用金額に応じたポイント付与はありませんが、毎月の利用金額の0.25%を自動でキャッシュバックしてくれます。

また、カードの受け取りは、郵送だけでなく、アコムの自動契約機(むじんくん)でも行えます。最短即日発行も可能なクレジットカードという点は、ACマスターカードの特徴的な部分になるでしょう。

以下では「ACマスターカードってどうなの?」と思っている人に読んでほしい口コミをいくつか紹介していきます。

「お店でアコムのクレジットカードだってバレないかな?」

「申し込んだことが職場や家族に知られないかな?」

「信用情報に悪い影響はないかな?」

このような疑問を持っている人は次に紹介していく口コミが参考になるはずです。

※1 クレジットとカードローンの合計上限は800万円までです。

※2 アコムの休業日にあたる場合、締め日は前営業日となります。

※3 一部、ACマスターカードの発行に対応していない店舗があります。

「アコム」っていうだけであまり良いイメージを持っていませんでした

アコムのクレジットカードと聞いて不安でしたが…

26歳/男性/会社員/年収:360万円

| 満足度 | 3.0 |

|---|

できるだけ早くクレジットカードが必要でACマスターカードを選んだのですが、アコムが発行するカードだと聞いて正直不安でした。

ですが、実際に利用してみるとそのような心配は無駄だったと分かりました。

オペレーターさんの対応も丁寧でしたし、普通のクレジットカードと変わらないと思います。

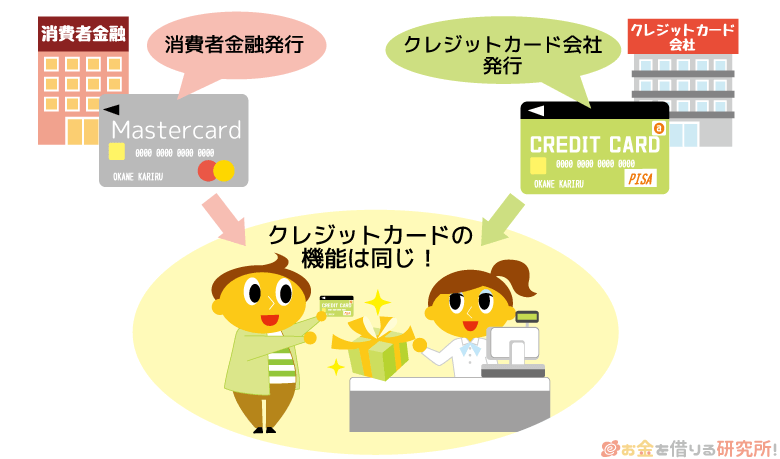

ACマスターカードはアコムの発行するクレジットカードです。そのため、流通系、銀行系などの分け方でいえば、消費者金融系のクレジットカードに分類されます。

ただ、このような分類は発行元によるもので、消費者金融系だとしても何かデメリットがあるわけではありません。

そして、国際ブランドであるマスターカードと提携して発行されているクレジットカードでもあります。

日本だけでなく世界のマスターカード加盟店で利用でき、アコムが発行しているというだけで普通のクレジットカードと変わらないのです。

カードのデザインがシンプルでバレるリスクは低いと思います

お店でもカードを出すときも恥ずかしくない

34歳/男性/会社員/年収:400万円

| 満足度 | 4.0 |

|---|

カードを見られたときにアコムのカードだとバレるのは嫌ですよね。

私もそれを心配していましたが、カードのデザインがシンプルなのでほぼバレないと思います。

券面には大きく「Mastercard」と書かれていて、「アコム」の文字は裏面に小さく記載されているだけ。

かなりじっくり見ないと分からないので、レジでアコムのクレジットカードだと知られることはないんじゃないですかね。

もう1年以上利用していますが、ACマスターカードを使っていて気まずい思いをしたことはありませんよ。

エンボス加工がないのはちょっと気になりました

40歳/男性/自営業/年収:480万円

| 満足度 | 5.0 |

|---|

カードを受け取るまで知らなかったのですが、アコムの自動契約機で発行する場合はエンボス加工のないカードになるみたいです。

クレジットカードの番号や有効期限の部分が凹凸になっていないのははじめてだったので多少戸惑いました。

ただ、エンボス加工がなくても普通に使えるので安心してください。

人によっては安っぽい感じに見えるみたいですが、慣れてしまえば他のクレジットカードと一緒かなと思います。

特にやましいことがなくても、消費者金融の名前が大きくクレジットカードに記載されているのは嫌ですよね。その点はアコムも理解しているようで、ACマスターカードのデザインはとてもシンプルです。

発行元としてアコムの社名が裏面に記載されているものの、その文字は小さくよく見ないと分かりません。そのため、基本的にレジでカードを出しても店員さんがアコムの文字を見つける可能性は低いでしょう。

また、ACマスターカードは券面に凹凸がないエンボスレスタイプのクレジットカードもあります。郵送ではなく、アコムの自動契約機「むじんくん」でカードを受け取る場合はエンボスレスになり、凹凸がないため「大丈夫かな?」と思う人も多いようです。

もともとクレジットカード番号や有効期限を凹凸にするのには、「インプリンタ」という機器でエンボス部分を伝票に転写するための役割がありました。ですが、現在、日本国内でこの方式が取られることは少なく、徐々にエンボスレスのクレジットカードも増えています。

現在、クレジットカードの読み取りはタッチ、ICチップ、もしくは磁気ストライプを利用する方法がほとんどじゃ。券面のエンボス加工に機能的な意味はなく、デザインとして文字を盛り上がらせていると考えて良いじゃろう。エンボス加工がなくても国内外の加盟店で利用できるし、海外キャッシングで外国のATMで現金を引き出すことも可能じゃぞ。(※ 2010年6月17日以前の契約で、海外キャッシングの利用を希望する場合は、事前に海外キャッシング利用申込書の提出が必要です。)

利用明細書もネットで確認できてプライバシーもバッチリ

ネットで毎月の明細を見られるのが便利!

33歳/男性/会社員/年収:310万円

| 満足度 | 5.0 |

|---|

クレジットカードは最寄りの自動契約機で受け取ったので、自宅への郵送物は特にありませんでした。

利用明細書もアコムのホームページで確認できて便利ですね。

一緒に住んでいる彼女に明細を見られる心配もなく、どのくらい利用したかもスマホで簡単にチェックできます。

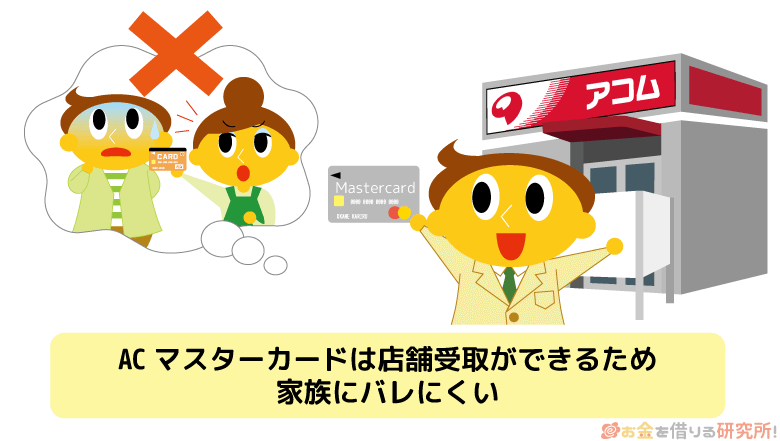

最近では利用明細書を郵送しないクレジットカード会社が増えていますが、ACマスターカードもネット上で明細を確認できます。利用明細の郵送なしを希望する人は、ACマスターカードの申し込み時に、書面の受取方法で「アコムホームページで確認」を選択してください。

また、口コミにもあったようにカード自体も店舗で受け取れるため郵送物はなく、プライバシーもバッチリです。

カードを郵送してもらうときも「ACサービスセンター」という名称が使用されるため、家族が封筒を見てもすぐにはバレません。ですが、勝手に中身を見られたり、ネットで検索されたりするとアウトです。

家族にクレジットカードを作ったことを知られたくない場合には、店舗でカードを受け取り、利用明細はネットで確認すると良いでしょう。

ACマスターカードの申し込み方法!アコムのクレジットカードを発行する流れ

信用情報に悪影響はないので安心してください

返済に遅れなければ信用情報に悪影響はありません

29歳/女性/会社員/年収:360万円

| 満足度 | 4.0 |

|---|

クレジットカードとかローンの契約って信用情報に登録されますよね。

だから、「ACマスターカードを契約すると自分の信用情報が傷ついちゃうのかな?」と不安でした。

ただ、色々と調べてみるとそんな心配はいらなかったみたいです。

返済に遅れるようなことがなければ悪影響はないので安心してください。

ACマスターカードを発行するアコム株式会社は信用情報機関に加盟しているので、審査では信用情報が利用されますし、カードの契約・利用状況は信用情報機関にも共有されることになっています。

日本には「株式会社日本信用情報機構(JICC)」「株式会社シー・アイ・シー(CIC)」「全国銀行個人信用情報センター(KSC)」の3種類の信用情報機関が存在し、アコムの場合、事業内容ごとに以下の機関に加入しています。

アコム株式会社の加入している信用情報機関

| 指定信用情報機関 | ローン事業 | クレジットカード事業 |

|---|---|---|

| 日本信用情報機構 | ◯ | – |

| シー・アイ・シー | ◯ | ◯ |

| 全国銀行個人信用情報センター | – | – |

消費者金融系のクレジットカードを契約したからといって、信用情報に傷がつくことはありません。

「信用情報が傷つく」「信用情報がブラックになる」というのは延滞などのトラブルが起きた場合です。

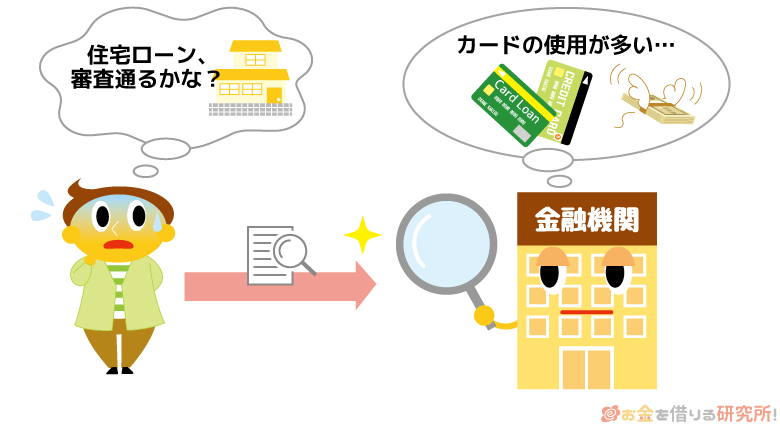

例えば、ACマスターカードの利用があっても、自動車ローンや住宅ローンを組むことはできます。ただし、特に住宅ローンなどまとまった金額のローンを組む場合、カードローン、キャッシングの利用残高が多いと審査に落ちやすくなります。

ACマスターカードに限った話ではないものの、ショッピングだけでなくカードローンの機能も利用するなら覚えておきましょう。また、住宅ローンなどの審査を受ける前に、借入残高をゼロにしておけば基本的に悪い影響は出ません。

年会費無料で限度額の範囲内なら利用は自由!

年会費がかからない点は良いですね

24歳/男性/会社員/年収:310万円

| 満足度 | 5.0 |

|---|

ACマスターカードは年会費無料なので持っておいて損はありません。

以前キャンペーン目的で別のクレジットカードを作ったのですが、年会費無料は初年度だけで、利用しなかったら2年目は3,000円も取られました!

使っていないクレジットカードで3,000円はもったいないですよね。

ちゃんと説明を読んでいなかった自分が悪いのですが、こういう心配がないのはACマスターカードのメリットだと思います。

キャッシング機能は不要なら使わなければOK!

40歳/男性/会社員/年収:440万円

| 満足度 | 3.0 |

|---|

審査の結果、クレジット80万円、キャッシング50万円で契約することになりました。

お金を借りる予定はなかったのでキャッシングはいらなかったのですが、他のクレジットカードみたいに0円にすることはできず…

使わなければ良いだけとはいえ、ちょっと限度額が大きいのは心配ですね。

クレジットのみ契約できても良いのではと思いました。

クレジットカードの中には年会費がかかるものもありますが、ACマスターカードは無料です。年会費無料の条件などもなく、利用がなかった翌年も同じように年会費はかかりません。

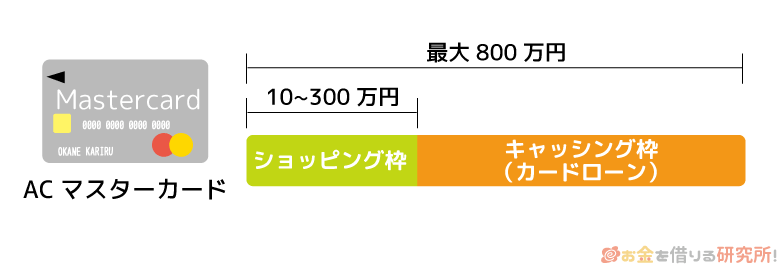

また、ACマスターカードに申し込むとクレジット(ショッピング)とカードローン(キャッシング)のそれぞれに限度額が割り当てられます。

ACマスターカードの場合、「カードローン契約極度額」と「ショッピングご利用限度額」のうち、どちらか高い方がカードの利用上限になります。

それぞれの利用金額が極度額(限度額)を上回ったり、合計金額がカードの利用上限を超えたりすることはできませんが、決まった金額内ならカードローンとショッピングを自由に利用可能です。

もちろん、無理に利用する必要はありません。カードローン機能がついているからといって、「絶対にお金を借りないといけない」なんてこともないので安心してください。

例えば、メインで使用するクレジットカードは別で持ち、「限度額が足りないとき」「キャッシングを利用したいとき」「Mastercardしか対応していないショップで買い物するとき」のためのサブカードとしてACマスターカードを契約しておいても良いでしょう。

年会費無料のACマスターカードはサブカードとしても使いやすく、利用残高がない状態ならいつでも解約可能です。

ここが便利!口コミで分かるACマスターカードのおすすめポイント

次に利用者の口コミからACマスターカードのどんな部分がメリットなのかを見ていきましょう。

様々な口コミを調査した結果、次のような点をメリットとして挙げている人が多いようです。

ACマスターカードをおすすめする口コミ

- 自動契約機が近くにあったので即日発行できました

- 海外で現地通貨を引き出せる海外キャッシングが便利です

- ATMやネットからも返済できてカンタン

- 他のクレジットカードよりも限度額が大きくてびっくり

- バーチャルカードはすぐに発行できる

自動契約機が近くにあったので即日発行できました

旅行の前にクレジットカードを受け取れました

23歳/男性/会社員/年収:400万円

| 満足度 | 5.0 |

|---|

大学の同期と久しぶりに会ったときに旅行しようという話になったのですが、そこで自分だけクレジットカードを持っていないことが判明。

社会人になってカードを持っていないのは何となくカッコ悪いと思って、すぐにクレジットカードを作ろうと考えたものの発行に数週間かかるとのこと…

そんなときにACマスターカードなら即日発行できると知って早速申し込みました。

結局、カードの受け取りは翌日になりましたが、週末の旅行にはしっかり間に合ったので大満足です。

急な海外出張にも間に合いました!

29歳/男性/会社員/年収:450万円

| 満足度 | 5.0 |

|---|

これまでは現金主義を通してきたのですが、上司の海外出張に急遽同行することになり慌ててクレジットカードを作ることにしました。

行ったことのない国で現金を持ち歩くのも怖いですし、上司もいるのに会計でまごつくのも嫌ですよね。

本当はもっと時間をかけてクレジットカードを選びたかったのですが、結果的にはACマスターカードで良かったと思います。

店舗で即日発行できたので、「いつ届くかな?」と不安な状態でカードの到着を待つ必要もありませんでした。

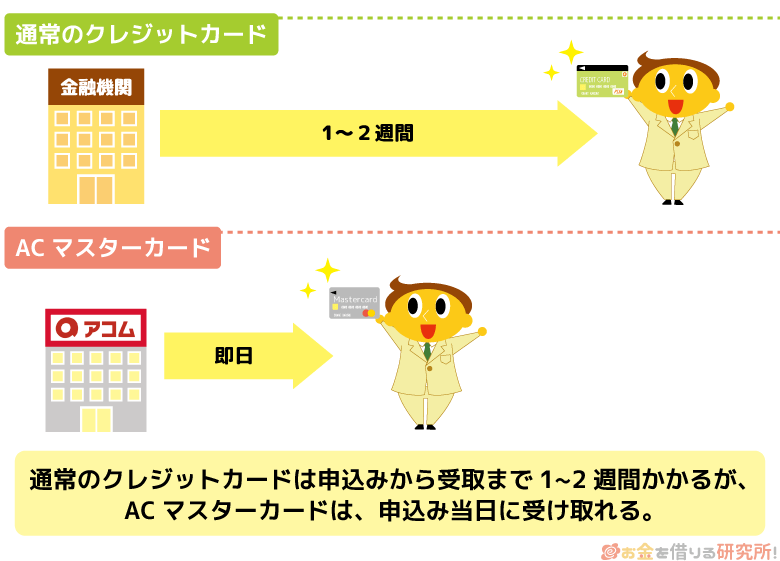

ACマスターカードは最短即日発行に対応(※1)しています。

一般的なクレジットカードの場合、審査完了後、カードの到着には1週間前後かかるでしょう。一方、ACマスターカードはアコムの自動契約機で発行できるので、店舗の営業時間内に来店すれば、その場でカードを受け取れる(※2)ようになっています。

また、アコムの審査は最短20分(※1)で完了です。クレジットカードの中には審査に1週間以上かかる商品もあり、申し込みから受け取りまでに2週間程度かかることも少なくありません。

旅行や出張、ネットショッピングなどですぐにカードが欲しいときは、ACマスターカードのような即日発行できるクレジットカードが良いでしょう。

ACマスターカードを即日発行する手順は以下の記事で詳しく解説しています。

アコムACマスターカードを即日発行!すぐにカードを受け取るためのポイントを一挙紹介

エポスカードやセゾンカード、エムアイカードなどの百貨店系のクレジットカードには、店頭のカウンターで最短即日発行できるものも多いぞ。ただし、店舗によってはカウンターでの即日発行に対応していないケースもあるから注意してくれ。

※1 申込時間や審査により希望に添えない場合があります。

※2 一部、ACマスターカードの発行に対応していない店舗があります。

海外で現地通貨を引き出せる海外キャッシングが便利です

海外キャッシングのためにACマスターカードを作りました

50歳/男性/自営業/年収:630万円

| 満足度 | 5.0 |

|---|

かなりまとまった休みを夏に取れそうだったので、妻と結婚したとき以来の海外旅行をすることにしました。

何カ国も巡る予定で中にはクレジットカードが使えないことも多そうな国もあり、もしものときに備えて海外キャッシングできるACマスターカードを作りました。

これなら余計な現金を持ち歩く必要もなく、両替するよりも手数料が安いらしいです。

特にACマスターカードは海外キャッシングに強いので、海外旅行や海外出張に行くなら持っておくと便利だと思います。

アコムのACマスターカードは、日本国内だけでなく、海外のMastercard加盟店でも利用可能です。海外では地域によってJCBのクレジットカードが使えないお店も多いので、MastercardやVisaブランドのクレジットカードを1枚は持つようにしましょう。

また、ACマスターカードは海外キャッシング(※1)にも対応しています。キャッシングの利用可能金額の範囲内であれば、海外のATM(※2)で現地通貨を引き出せるため、海外旅行や海外出張ではとても便利です。

海外キャッシング対応のクレジットカードを持っている場合、混んでいる両替所に並ぶ必要はありませんし、銀行などの金融機関で両替するより手数料を抑えられるケースも多いです。

キャッシングした分の返済はATMやネットバンキングで行えます。利息は1日単位なので、できるだけ早めに返済するとより負担を軽減できるでしょう。

加えて、海外での利用に困ったときは、アコムのショッピングデスクに電話をすれば日本人スタッフによるサポートも受けられます。日本国内での利用に加えて、海外でも便利なのはACマスターカードの強みになるでしょう。

※1 2010年6月17日以前の契約で、海外キャッシングの利用を希望する場合は、事前に海外キャッシング利用申込書の提出が必要です。

※2 「cirrus」マークのある海外ATMで利用可能です。また、ATMの手数料は現地金融機関によって異なります。

ATMやネットからも返済できてカンタン

給料を引き出すときに返済も一緒に済ませています

37歳/男性/会社員/年収:480万円

| 満足度 | 5.0 |

|---|

ACマスターカードはコンビニや銀行にあるATMから返済できるので、給料日にお金を引き出して、そのままクレジットの支払いもしています。

余裕があるときはリボ払いになっている全額をまとめて返せますし、ギリギリの月は最低限の金額だけを返済できるのも良いですね。

ネットバンキングからの返済が便利でおすすめ!

31歳/女性/派遣社員/年収:360万円

| 満足度 | 4.0 |

|---|

クレジットカードの支払いは口座振替のイメージが強いですが、ACマスターカードならネットバンキングが使えるのでスマホからも返済できます。

自宅や職場からでも手続きでき、時間帯も気にせずサクッと返済できて助かっています。

ネットバンキングを使える人は、この方法で返済するのがおすすめです。

ACマスターカードは口座振替だけでなく、ネットバンキングやATMなどでも返済できます。

クレジットカードは契約時に返済用口座を登録し、月々の返済を自動引き落としで行う商品が多いです。返済忘れが不安な人には口座振替をおすすめしますが、ACマスターカードの場合、手持ちの現金をATMから入金したり、マイページからネットバンキングで返済したりもできます。

ACマスターカードの返済方式は「定率リボルビング方式」で、利用金額の一定割合以上(千円単位)が月々の返済の最低金額になります。口座振替で引き落とされるのは最低金額なので、リボ払いを長引かせないためには別の返済方法も併用して、多めの支払いを心がけてください。

また、ショッピングの利用でリボ払いの手数料が発生するのは、締め日(※1)から一定期間が経過したケースです。ACマスターカードの場合、当月分の締め日後、21日~翌月6日(※2)は手数料無料期間となっていて、その期間中に支払えば1回払いと同じ扱いになりリボ払いの手数料はかかりません。

ACマスターカードの返済方法や手数料の仕組みなどは以下の記事で解説しているので、詳しく知りたい人はそちらを参考にしてください。

ACマスターカードの返済方法を解説!ACマスターカードの返済額はいくら?返済日はいつ?

※1 毎月20日が締め日です。ただし、アコムの休業日にあたる場合は前営業日です。

※2 アコムの休業日にあたる場合は翌営業日です。

他のクレジットカードよりも限度額が大きくてびっくり

前に持っていたカードよりも限度額が大きくなりました

24歳/男性/会社員/年収:390万円

| 満足度 | 4.0 |

|---|

大学のときに持っていたクレジットカードは10万円の限度額だったのですが、ACマスターカードは最初から50万円で契約できました。

今は正社員で働いているということも関係しているでしょうが、カードローン機能も付いていてどうしてもお金が足りないときは助けられています。

使いすぎに注意しながら利用したいと思います。

ショッピングもキャッシングも限度額がかなり高額!

39歳/男性/会社員/年収:520万円

| 満足度 | 5.0 |

|---|

はじめはアコムのカードローンを契約しようと考えていたのですが、審査の結果、クレジット機能の付いたACマスターカードを案内してもらえました。

提示されたショッピング枠は100万円以上で、ゴールドカードに匹敵するような限度額にびっくりです。

キャッシングも50万円の枠が貰えて十分ですね。

クレジットカードの利用限度額は審査によって決定されますが、一般的なカードは最大100万円程度のケースが多いです。100万円以上の利用限度額を希望する場合、ゴールドカードやプラチナカードなどの契約が必要になるケースもあるでしょう。

一方、ACマスターカードのクレジットカード機能の限度額は最大300万円となっています。個別の限度額は審査結果次第になるものの、一般的なクレジットカードよりも最大限度額が大きめに設定されているのもACマスターカードのメリットです。

また、カードローン機能と合わせた限度額は最大800万円です。一般的なクレジットカードの場合、キャッシング枠も最大で100万円までという商品が多いため、まとまった金額の借り入れには利用しにくいでしょう。

ただし、ACマスターカードに限った話ではありませんが、クレジットカードを最初から大きな限度額で契約するのは、簡単なことではありません。利用実績を積むことで増額が認められるケースもあるので、限度額が足りなくなったときは、アコムのマイページから増額申請を行ってください。

アコムACマスターカードの限度額と増額の仕組みを分かりやすく解説!

バーチャルカードはすぐに発行できる

ネット決済にはバーチャルカードが便利

22歳/女性/会社員/年収:340万円

| 満足度 | 4.0 |

|---|

ライブのチケットを予約するのにクレジットカードが必要で、バーチャルカードを発行できるACマスターカードに申し込みました。バーチャルカードならアプリでカード番号などを確認できるので、すぐにWebでの決済に利用できます。少しでも早く予約を済ませたかったので、バーチャルカードのサービスはとても便利でした。

ACマスターカードはバーチャルカードの発行に対応していて、アコムのアプリ上でカード決済に必要なクレジットカード番号などを確認できるようになっています。

また、ACマスターカードはApple PayやGoogle Payにも対応しています。アプリでクレジットカードの情報を確認すれば、バーチャルカードでもApple PayやGoogle Payに登録できて、街の加盟店でカードレス決済することが可能です。

ネットショップやWebサービスの決済用にクレジットカードを作成する場合、カードレス決済に利用する場合は、バーチャルカードを選択しても良いでしょう。

ただし、以下のいずれかに該当する場合、バーチャルカードの発行はできません。

バーチャルカードの発行を行えないケース

- アコムでショッピング契約を行っていない場合

- ACマスターカードを発行手続き中の場合

- ACマスターカードを紛失後、再発行していない場合

- ACマスターカードを発行済みの場合

例えば、「カード発行あり」で、すでにACマスターカードの契約手続きを進めている場合は、バーチャルカードの利用はできず、プラスチックカードを店舗や郵送で受け取ることになります。

来店受取であれば十分スピーディに利用できますが、最寄りの自動契約機(むじんくん)に来店する必要がある点に注意しましょう。 ※1

ACマスターカードの場合、バーチャルカードは最短20分(※2)で発行できるのに対して、自動契約機で受け取れる板カードは最短即日発行となっています。

※1 一部、ACマスターカードの発行に対応していない店舗があります。

※2 申込時間や審査により希望に添えない場合があります。

不満の声も?口コミで分かるACマスターカードの残念なポイント

ACマスターカードにはメリットもある一方で、ユーザーからは使いにくいといった声も出ています。

利用者はどのような点に不満を持っているのでしょうか?正直、ACマスターカードには少し癖があり、一般的なクレジットカードと異なる特徴がいくつかあります。

口コミを調査した結果、次のような点が残念なポイントとして挙がりました。

ACマスターカードの残念な口コミ

- ポイント付与などのサービスがない点は残念

- リボ払いのみ!分割払い、ボーナス払いはできない

- キャッシングの金利は一般的な消費者金融と一緒で高めかも

- カードローン機能の使いすぎはクレジットの利用可能額が減るので注意

- 勤務先への電話連絡(在籍確認)があった

ACマスターカードは年会費無料で、発行手数料もかからないぞ。そのため、ACマスターカードを持つこと自体にデメリットはないといって良いじゃろう。ただし、メインカードやはじめてのクレジットカードとしては使いにくい部分もあるのじゃ。ACマスターカードのデメリットが気になる人は、ユーザーが挙げた残念なポイントも参考にしてくれ。

ポイント付与や追加カードのサービスがない点は残念

ポイント付与があるともっと良いのですが…

27歳/男性/アルバイト/年収:250万円

| 満足度 | 3.0 |

|---|

一応、キャッシュバックのサービスはあるのですが、個人的にはポイント付与の方が嬉しいです。

自動的に請求から引かれるのであまりお得感はありませんね。

結局、別のクレジットカードをメインで使って、ACマスターカードはサブとして利用しています。

今後利用する予定がなければ解約も検討します。

キャッシュバック率が低すぎる!

34歳/男性/会社員/年収:480万円

| 満足度 | 2.0 |

|---|

ACマスターカードの還元率は0.25%なのですが、さすがに低くないですかね?

他のクレジットカードなら1%くらいはポイントバックされるので、その点は改善してほしいです。

せめて利用金額に応じてキャッシュバック率が上がるなどの仕組みがあっても良いと思います。

ETCカードは発行できない……

30歳/男性/会社員/年収:410万円

| 満足度 | 3.0 |

|---|

クレジットカードなら当然ETCカードも発行できるものと思っていました。しかし、ACマスターカードの場合、ETCカードなどの追加カードはいっさいないようです。すぐにカードを受け取れるとのことでACマスターカードを選びましたが、結局、ETCカードは別のクレジットカードで作りました。

クレジットカードを選ぶ際に、ポイント還元率を重視する人は多いです。ACマスターカードの場合、自動キャッシュバックなのでポイントプログラムはなく、キャッシュバック率も0.25%で高くありません。

ポイントプログラムのあるクレジットカードであれば、利用金額に対して1.0%程度のポイント付与が見込めます。また、自動キャッシュバックタイプのクレジットカードでも、0.5%~1.0%程度のキャッシュバック率の商品はあります。

そのため、「クレジットカード決済でポイントを貯めたい!」「お得に買い物をしたい!」という人に、ACマスターカードは向かないでしょう。

加えて、ACマスターカードはETCカードや家族カードなどの追加カードがなく、海外旅行保険などの付帯保険もありません。これらのサービスが不要という方なら問題ありませんが、ライフスタイルによっては不便なケースも出てくると思います。

実は、ACマスターカードのサービス開始当初は、キャッシュバックもありませんでした。以前に比べてサービスは充実してきているものの、「ポイント付与がないこと」「ETCカードを発行できないこと」「付帯保険がないこと」などは覚えておきましょう。

リボ払いのみ!分割払い、ボーナス払いはできない

リボ払いは損なのでおすすめしません

33歳/男性/会社員/年収:510万円

| 満足度 | 2.0 |

|---|

すぐにクレジットカードが必要でACマスターカードを選びました。

ただ、確認不足でリボ払い専用のクレジットカードだということを見落としていました。

早めに気づいたので手数料はほとんどかかりませんでしたが、普通に一括払いできると嬉しいです。

分割払いができないので不便!

28歳/女性/会社員/年収:440万円

| 満足度 | 3.0 |

|---|

ACマスターカードは分割払いやボーナス払いができないので注意してください。

春に出た新作の財布が欲しくて6回くらいの分割で購入しようと計画を立てていたのですが、リボ払いしかできずちょっと戸惑いました。

月々の支払額を調整して分割払いのような感じにはできたものの、最初から分割払いで決済できた方が便利かなと思います。

ACマスターカードはいわゆる「リボ払い専用カード」で、基本の支払い方法がリボ払いになっています。そのため、レジやネットショップで1回払いを指定することになりますが、支払いは自動的にリボ払いになります。

また、分割払いやボーナス払いなどにも対応していません。加盟店が分割払いなどに対応していても、ACマスターカードでは1回払い以外を選択できない点に注意しましょう。

ただし、「リボ払いをしたくない!」という場合は、指定期間内に利用金額の支払いを済ませることで、一般的なクレジットカードの一括払いと同じような扱いにできます。

ACマスターカードは毎月20日(アコム休業日は前営業日)締めですが、翌月6日(アコム休業日は翌営業日)までなら手数料が発生しないため、それまでに一括で払えばリボ払いによる手数料の負担はありません。リボ払いの手数料を負担したくない人は毎月の支払日ではなく、6日までに利用残高を清算してしまうと良いでしょう。

リボ払いなら月々の支払いを一定にできて、短期的な負担を減らせるじゃろう。ただし、返済が長引けば手数料の分だけ負担は増えてしまうぞ。ACマスターカードの場合、支払いは自動的にリボ払いになるが、手数料が発生する前に支払うことも可能じゃ。リボ払いで損をしないためには、残高や返済額をしっかりと管理して、計画的に利用することが重要じゃぞ。

キャッシングの金利は一般的な消費者金融と一緒で高めかも

キャッシングも利用するなら銀行カードローンの方が低金利です

49歳/男性/会社員/年収:550万円

| 満足度 | 1.0 |

|---|

むじんくんで即日発行できる点は非常に評価していますが、キャッシングをメインで使うならあまりおすすめできません。

キャッシングの金利はアコムのカードローンとまったく一緒なので、金利を重視するなら銀行のカードローンの方が良いですよ。

私はクレジットの機能だけ使って、お金を借りたいときは銀行カードローンと使い分けています。

ACマスターカードはカードローン機能付きのクレジットカードですが、金利などの貸付条件はアコムのカードローンと同一です。

一般的なクレジットカードに付帯するキャッシングサービスに比べるとやや低金利でも、銀行カードローンよりは高めの金利設定になっています。

各種キャッシングサービスの金利の傾向

| キャッシングサービス | 上限金利の目安 (実質年率) |

金利設定の傾向・特徴 |

|---|---|---|

| 消費者金融カードローン | 年18.0%程度 | 上限金利はやや高めだが、限度額次第ではより低い金利での契約も望める。 |

| カードローン機能付きクレジットカード | 年18.0%程度 | |

| クレジットカードキャッシング | 年18.0%程度 | 少額融資を想定したサービスであるため、契約限度額に関係なく一律で年18.0%の金利になる商品が多い。 |

| 銀行カードローン | 年14.5%前後 | 上限金利が低めに設定されているので、大きな限度額で契約できなくても利息の負担を軽減しやすい。 |

銀行カードローンの多くは上限金利でも年15.0%を下回っています。アコムだと上限金利は年18.0%なので、3.0%程度の差になるでしょう。

「一時的な借り入れ」や「緊急時の借り入れ」で少額融資を受けるときには、消費者金融カードローン、消費者金融発行のカードローン機能付きクレジットカードが便利です。

ただし、まとまった金額を借りて長期で返済するケースや頻繁に借り入れを繰り返すケースには、上限金利が低めに設定されている銀行カードローンが向いているでしょう。

カードローン機能の使いすぎはクレジットの利用可能額が減るので注意

カードローンの利用で買い物に使える金額が減りました…

25歳/男性/会社員/年収:350万円

| 満足度 | 1.0 |

|---|

引越しのためにちょっとまとまった現金を借りたのですが、そのせいで、クレジットカードで買い物できる金額がかなり減ってしまいました。

どうやらカードローン機能での借り入れで、クレジットの利用可能額が圧迫されたみたいです。

もう1枚クレジットカードを持っていたのでそこまで不便ではなかったですが、両方利用するときは注意してください。

ACマスターカードはクレジットとカードローンにそれぞれ限度額が割り当てられますが、より大きい方がそのカードの利用上限になります。

例えば、クレジット(ショッピングご利用上限)が20万円、カードローン(カードローン契約極度額)が10万円だとカードの利用上限は20万円です。カードローン機能を限度額いっぱいの10万円まで利用した場合、残りはクレジットに10万円までしか使えません。クレジットの限度額は20万円でもすでにカードローンの10万円があるので、それ以上使うとカードの利用上限を超えてしまうのです。

限度額に十分な余裕があれば大丈夫ですが、クレジットカードとカードローンは別々に持った方が利用可能額を気にしなくて良いでしょう。

クレジットとカードローンの限度額が同額であった場合は、その金額がACマスターカードの利用上限額になるぞ。例えば、クレジットとカードローンの限度額がともに50万円のとき、カードの利用上限も50万円までということじゃ。それぞれの金額を合算するわけではない点に注意してくれ。もしクレジットで50万円を利用していたなら、カードの利用上限に達しているため、利用残高が減るまでクレジットもカードローンも使えないということじゃな。

勤務先への電話連絡(在籍確認)があった

電話で在籍確認があるので注意です

23歳/男性/会社員/年収:330万円

| 満足度 | 2.0 |

|---|

これまで何枚かクレジットカードを作ってきましたが、職場への電話連絡は私が知る限りは一度もありませんでした。

ですが、アコムに申し込みをしたところ、担当者の方から勤務先へ電話連絡をすると言われました。

在籍確認は数分の会話であっけなく完了しましたが、ちょっと面倒かなと思います。

カードローンやクレジットカードの審査では、勤務先に電話をかけて在籍確認するケースもあります。ACマスターカードはカードローン機能付きのクレジットカードなので、契約には申込者の安定収入が求められ、勤務先の確認も実施されます。

以前はアコムも勤務先に電話をかけて在籍確認していました。そのため、アコムのカードローンやACマスターカードの申し込み後、担当者の個人名で勤務先に電話がかかってくるケースもあったようです。

ただし、現在、アコムは原則として在籍確認の電話連絡を行いません。提出書類や申告内容で勤務先を確認していて、必要なケースのみ電話連絡による在籍確認が実施されます。

また、電話で在籍確認するときは、事前に申込者の同意を得てから行うことになっているので、いきなり職場に電話がかかってくることもありません。

ACマスターカードの在籍確認については以下の記事で解説しています。「どうやって勤務先を確認しているの?」「電話がかかってくるタイミングはいつ?」「在籍確認で職場にバレるリスクはある?」などの疑問は以下の記事で確認してください。

ACマスターカードは在籍確認が必須?電話が来るタイミングとバレにくい対応方法

どんなクレジットカードにもメリットとデメリットがあるぞ。クレジットカードを選ぶときは、その両方を理解することが重要じゃ。ACマスターカードのメリット・デメリットの両方を理解したうえで、口コミなども参考にしながら自分にあっているクレジットカードかどうかを判断してくれ。

気になる審査の口コミ!ACマスターカードは甘い?厳しい?

ここまでACマスターカードの様々な口コミを紹介してきましたが、審査が厳しいのかも気になる部分ですよね。

ただ、審査に関してはどうしても主観が強くなり、「甘い方だと思う」という意見も、「そんなに甘くなかった」というまったく反対の意見もあるのです。

審査を受けてみないと結果は分からないので、参考程度に見ることをおすすめします。

独自の審査基準で他社の審査に落ちた人にも可能性あり

過去に二度審査に落ちていますが、ACマスターカードは契約できました!

30歳/男性/会社員/年収:400万円

| 満足度 | 4.0 |

|---|

これまでに銀行系と流通系のクレジットカードで審査に落ちた経験があり、ダメもとでACマスターカードに申し込みました。

そうしたら翌日に審査結果の連絡があり、無事契約できることに!

リボ払い専用など気になる部分はあったのですが、とりあえずクレジットカードを持てたので十分です。

審査基準が他のクレジットカード会社とは違うらしい…

36歳/男性/会社員/年収:470万円

| 満足度 | 5.0 |

|---|

本当かどうか分かりませんが、他のクレジットカード会社と審査基準が違うらしいです。

実際、直近に申し込んだクレジットカードは否決されてしまったものの、ACマスターカードはすんなり通過。

ホームページで3秒診断も受けられたので、安心して申し込めました。

ACマスターカードは比較的持ちやすいクレジットカードという評判があります。

カードローン機能が付くので誰でも審査に通るほど甘くはないものの、別のカード会社の審査でダメだった人にも十分チャンスがあるのです。そのため、1~2社に否決されたくらいで諦めるのは早いでしょう。

アコムの公式ホームページでは「3秒診断」を受けられます。年齢と年収(総支給額)、カードローン他社借入状況の3項目を入力するだけで、「カード発行できる見込みがあるか?」を簡易的にチェックできるようになっています。

ちなみに、ACマスターカードは安定した収入があり、最低限の条件を満たす人ならパート・アルバイトで働いていても申し込みは可能です。

ただし、カードローン機能やキャッシング枠のないクレジットカードに比べて、ACマスターカードの審査は厳しくなるでしょう。ACマスターカードの審査に不安がある人は、3秒診断の結果を確認してから実際の申し込みに進んでください。

スーパーホワイトでクレヒスがなくても審査通過できた

この年齢になってはじめてのクレジットカードで不安でした

29歳/男性/会社員/年収:430万円

| 満足度 | 4.0 |

|---|

これまでクレジットカードを持ったことがなく、借金が嫌でローンを組んだ経験もありませんでした。

クレヒスに情報が登録されていないスーパーホワイトという状態ですね。

ただ、このまま30代になるのはちょっと不安があったため、色々調べた結果、クレヒスがなくても大丈夫そうなACマスターカードに申し込みました。

限度額はそこそこでしたが、すんなりと審査に通ってはじめてクレジットカードを持てました。

キャッシングするつもりはないので、今後は大きな買い物を中心にカード決済しようと考えています。

クレヒス修行におすすめの1枚

44歳/男性/自営業/年収:380万円

| 満足度 | 3.0 |

|---|

実は数年前に返済トラブルを起こしたことがあり、しばらくクレジットカードを作れない期間がありました。

ようやくその期間も終了したためクレジットカードを持とうと思ったのですが、この年齢で信用情報に何の記録もないのはマズいと考えクレヒス修行から始めることに。

ACマスターカードはクレヒス修行におすすめという情報を入手したため、さっそく申し込みました。

数日連絡がなかったのでダメかなと諦めかけたときに、電話で契約可能の返答をいただきました!

無理のない範囲でカード払いをして、来年あたりに別のクレジットカードに乗り換えたいと思っています。

クレヒスとは「クレジットヒストリー」の略で、信用情報機関に登録されているクレジットカードやローンなどの利用履歴を指します。

普段からクレジットカードを利用しているなら、その記録が信用情報に登録されていて、信用力を評価する際の判断材料になるでしょう。

20代になったばかりの頃などは、クレヒスに記録がない「スーパーホワイト」と呼ばれる状態でも不自然ではありません。しかし、30代~40代以降でスーパーホワイトの場合、「信用情報がブラックな期間があり、クレジットカードを利用できなかったのでは?」と判断される可能性が高まります。

例えば、スーパーホワイトの状態で、いきなり大きな金額でローンを組んだり、ゴールドカードを契約したりするのは難しいでしょう。

そのようなケースでは自身の信用情報に記録をつける「クレヒス修行」が有効です。クレジットカードを利用して、遅れなく支払いを行うことで、自身の信用情報を良好な状態にしていけます。

「スーパーホワイトから脱却したい人」「クレヒスを育てて、より審査の厳しいクレジットカードの審査に挑戦したい人」などは、クレヒス修行のためにACマスターカードを利用しても良いでしょう。

クレジットカードやカードローンの審査では必ず信用情報をチェックされるぞ。毎月一定の収入があっても、信用情報の登録内容に問題があれば審査通過は難しいじゃろう。例えば、「長期延滞」「強制解約」「債務整理」などのネガティブな情報は、信用情報の評価に深刻な影響を与えるぞ。信用情報がブラックな場合、クレジットカードやカードローンの審査には通らないと思ってくれ。

収入に関しては少し厳しめにチェックされるかも

「審査が甘い」という口コミは鵜呑みにしない方が良いかも

25歳/男性/アルバイト/年収:180万円

| 満足度 | 1.0 |

|---|

キャッシングもできるクレジットカードを探していて、自分でも審査に通りそうなACマスターカードを選びました。

ネットでは「審査が甘い」という口コミを見かけたのですが、実際には甘くないと思います。

少なくとも僕は通りませんでした。

同じアルバイトでも契約できている人はいたので、雇用形態が原因ではないと思うのですが…

この年収だと審査は厳しいのでしょうか?

ACマスターカードの申し込みには「安定した収入と返済能力があること」という最低限の条件があります。

具体的な年収などの基準は非公開ですが、クレジットやカードローンの利用残高をしっかりと返していけるだけの安定収入が本人にないと審査には通りません。

雇用形態は問わないのでパート・アルバイト、個人事業主の方なども申し込めます。ただし、アルバイトなどでシフト数が少なく、年収が極端に低い場合は審査に落ちてしまう可能性が高いでしょう。

カードローン機能も付くクレジットカードだからこそ、安定した収入があるかは少し厳しめにチェックされるようです。

また、審査内容によっては収入証明書による年収確認も必要になります。「カードローンの利用限度額が50万円を超える場合」や「カードローンの利用限度額とほかの貸金業者からの借入金額の合計が100万円を超える場合」などは収入証明書が必須となるので、あらかじめ源泉徴収票などを用意しておきましょう。

「審査に落ちてしまった!」という声も一定数はある

ブラックなら審査通過はほぼ無理

50歳/男性/会社員/年収:480万円

| 満足度 | 0.0 |

|---|

3年前に自己破産しており、現在は信用情報がブラックな状態です。

仕事自体は順調で、クレジットカードがないと不便なことも多かったためACマスターカードの審査を受けたのですが通りませんでした。

さすがに自己破産の記録が信用情報に載っている間は無理だったようです。

多重債務だと収入があっても審査通過できない

37歳/男性/公務員/年収:550万円

| 満足度 | 1.0 |

|---|

ギャンブルが趣味で、給料日前などお金がないときは借りてでもパチンコや競馬に行っていました。

最初はボーナス、ギャンブルで増やしたお金で定期的に完済していたのですが、いつの間にか消費者金融2社、銀行カードローン1社から合計100万円以上の借金をしていました。

持っていたクレジットカードも限度額いっぱいだったり、利用停止になったりで、何とかACマスターカードを契約できないかと期待したものの審査結果は否決。

結局は今の借入残高が大きすぎたのだと思います。

審査が甘いといわれていても、その辺りの審査はシビアなんですよね。

「消費者金融系のクレジットカードは審査が甘い」と考えている人もいるかもしれませんが、信用情報に問題があったり、総量規制に抵触したりする場合、審査に通ることはないでしょう。

大手消費者金融カードローンの審査通過率は高くても30%~40%程度です。ACマスターカードはカードローン機能付きクレジットカードであるものの、一般的なクレジットカードをキャッシング機能なしで契約するのに比べるとハードルは高くなると思ってください。

例えば、以下のようなケースでは、ACマスターカードの審査に落ちる可能性が高いです。

ACマスターカードの審査に通らないケース

- 申込条件を満たしていない

- 収入の安定性に問題がある

- 勤務先の確認(在籍確認)が取れない

- 指定された書類を提出できない

- 総量規制に抵触する

- 延滞中のクレジットカードなどがある

- 信用情報に異動情報が登録されている

- 申込内容や提出書類に不備がある

ACマスターカードの審査でチェックされるポイントや審査の流れ、審査に落ちやすい人の特徴は以下の記事で詳しく紹介しているので、審査に不安がある人はそちらもチェックしてください。

ACマスターカードの審査の流れ!アコムのクレジットカード審査に落ちるケースとは

ACマスターカードの申し込み・利用の流れ

はじめてアコムを利用する場合、ACマスターカードの申し込みはインターネットで行うと良いでしょう。自動契約機(むじんくん)も利用可能ですが、申し込みはネットがおすすめです。

インターネットからの申し込みでもカードを来店で受け取ることはできます。急いでいる人は来店、ゆっくりで大丈夫な人は郵送でカードを受け取ってください。

ACマスターカードの申し込み・利用の流れは以下のとおりです。

ACマスターカードの申し込み・利用の流れ

- アコムの公式ホームページから申し込み

- 案内に従って本人確認・必要書類(※1)の提出

- 審査結果の確認

- Webで契約手続き

- 「来店(※2)」もしくは「郵送」でカード受け取り

- ACマスターカードの利用開始

ACマスターカードの申し込みには運転免許証などの本人確認書類が必要です。また、審査内容により収入証明書もあわせて必要になるケースがあるため、アコムからの案内に従って本人確認・必要書類の提出を行いましょう。

ACマスターカードの申込方法や必要書類、カードの受取方法などについては以下の記事も参考にしてください。

ACマスターカードの申し込み方法!アコムのクレジットカードを発行する流れ

アコムのカードローンをすでに契約している人も、ACマスターカードへの切り替え(※3)が可能じゃ。切り替えの手続きは「インターネット」「自動契約機(むじんくん)」「郵送」で行えるぞ。例えば、アコムのマイページから手続きする場合、メニューに「クレジットカード機能を付ける」が表示されていれば切り替えられるぞ。まずはアコムのマイページを確認してくれ。

※1 提出方法によって利用可能な書類、必要な書類の数が異なります。

※2 一部、ACマスターカードの発行に対応していない店舗があります。

※3 審査の結果、希望に添えない場合もあります。

結局、ACマスターカードはどんな人におすすめ?

ACマスターカードのメリットやデメリットが分かる口コミ、審査に関する口コミを確認してきましたが、クレジットカードを選ぶときに重要なのは「自分のライフスタイルや利用目的にあっているか?」です。

例えば、「ゴールドカード以上のハイステータスなカードを持ちたい」「メインカードとして利用して、どんどんポイントを貯めたい」「付帯保険や追加カードが充実しているクレジットカードを探している」という人に、ACマスターカードは向かないでしょう。

色々な口コミを見て自分に合ったクレジットカードなのか分からなくなってしまった場合、以下の3つに該当するかで判断してみてください。

ACマスターカードをおすすめできる人

- クレジットカードの審査になかなか通らないという人

- クレヒスを一から作りたい人

- すぐにクレジットカードが欲しい人

クレジットカードの審査になかなか通らないという人

クレジットカードの審査に自信がない場合、ACマスターカードは有力な候補になるでしょう。消費者金融系のクレジットカードであるACマスターカードは現在の収入を重視する傾向があるといわれています。

クレヒスに自信がなくても、現在の収入がしっかりと安定していればチャンスはあるのです。

ACマスターカードは安定した継続収入があればパート・アルバイトで働く人でも問題なく申し込めますし、公式ホームページでは「3秒診断」を受けられます。審査に不安がある場合は、診断結果を確認してからの申し込みをおすすめします。

クレヒスを一から作りたい人

「キャッシュバック率が低いこと」「ETCカードのような追加カードを発行できないこと」「本人認証サービス(Mastercard SecureCode)が必要な加盟店など一部利用できない店舗があること」などを考えると、ACマスターカードのサービスはそこまで充実していません。

そのため、ACマスターカードをメインでずっと使っていくというよりは、他のクレジットカードを持つまでのつなぎやサブカードとしての利用になると思います。

ハイスペックなクレジットカードを持つためには、クレヒスも重要になります。そのクレヒスを作っていくのにもクレジットカードが必要なので、クレヒスを一から育てていきたいという人にもACマスターカードはおすすめです。

すぐにクレジットカードが欲しい人

ACマスターカードのメリットといえば即日発行への対応です。

申し込みの当日に受け取れるクレジットカードは数えるほどしかないため、急いでいる人ならACマスターカードを選んで正解でしょう。アコムなら全国に自動契約機を設置していますし、土・日・祝日も平日と同じ時間帯(※1)で利用できます。

同じく即日発行に対応している百貨店系列のクレジットカードの場合、そのデパートが近くにないとすぐにカードは受け取れません。住んでいる場所によっては近隣に店舗がない可能性も十分に考えられます。

即日発行を希望する人はネットからACマスターカードに申し込み、カードの受け取りをアコムの店舗(※2)で行いましょう。

※1 自動契約機(むじんくん)の営業時間は、9:00~21:00です(年中無休、ただし年末年始は除く)。一部営業時間の異なる店舗があるため、最寄りの店舗の情報はアコム公式ホームページで確認してください。

※2 一部、ACマスターカードの発行に対応していない店舗があります。

ACマスターカードに関するよくある質問

ACマスターカードのデメリットとは?

アコムの発行するACマスターカードの主なデメリットは「キャッシュバック率の低さ」と「リボ払い専用カードであること」です。

ACマスターカードにポイントプログラムはなく、その代わりに利用金額に対するキャッシュバックシステムがあります。

しかし、ACマスターカードのキャッシュバック率は0.25%です。

使い道が限られていたり、一定期間で失効したりする可能性のあるポイントではなく、直接キャッシュバックされる点はメリットですが、一般的なクレジットカードのポイント付与率に比べてキャッシュバック率は低く設定されています。

そのため、クレジットカードをショッピングで利用することによるお得感は、あまりないでしょう。

また、ACマスターカードはリボ払い専用カードです。決済は自動的にリボ払いになり、分割払いやボーナス払いにも対応していません。

リボ払いの仕組みを理解していないと返済が長引き、最終的な手数料の負担が大きくなるので注意してください。

ACマスターカードとアコムのカードローンの違いは?

アコムが扱う主な個人向け商品は「カードローン」と「ACマスターカード(クレジットカード)」の2種類です。

どちらもキャッシングに対応しているので、利用限度額の範囲内なら自由にお金を借りられます。

ただし、ショッピング機能が付帯しているのは、ACマスターカードのみです。

ACマスターカードはショッピング機能付きカードローンなので、キャッシングとショッピングの両方のサービスを利用できます。

アコムのカードローンとACマスターカードの違いについては以下の記事で紹介しています。

「どっちを選んだら良いの?」という人は、以下の記事も参考にしてください。

ACマスターカードとアコムのカードローンは何が違う?2つの違いを徹底比較

ACマスターカードなら絶対に借りられる?

ACマスターカードの契約には必ず審査があるため、絶対に借りられるわけではありません。

消費者金融系クレジットカードの審査は甘いといわれることもありますが、安定収入の有無や信用情報の登録内容などは厳格にチェックされます。

また、消費者金融などの貸金業者は総量規制の対象になります。

ACマスターカードのキャッシング枠も総量規制の対象になるため、すでに別の消費者金融やクレジットカード会社などからお金を借りている場合、審査に通りづらくなるでしょう。

ちなみに、アコムのカードローンからACマスターカードに切り替える際も審査はあります。

審査の結果、切り替えが認められないケースもあるので注意してください。

ACマスターカードの実質年率は何%?

ACマスターカードはキャッシングとショッピングで実質年率が異なります。

キャッシングはアコムのカードローンと同じ金利で年3.0%~18.0%(実質年率)です。

一方、クレジットカードのショッピング機能は、手数料率が年10.0%~14.6%(実質年率)に設定されています。

ただし、ACマスターカードのショッピング利用で手数料が発生するのは、「リボルビング残高」に対してのみです。

ACマスターカードでショッピングを行ったときの利用金額は、「新規利用残高(※1)」になります。

そして、新規利用残高が翌月6日(※2)以降になると、リボルビング残高に代わり、日数に応じて手数料が発生するようになります。

ACマスターカードのキャッシングとショッピングの両方のサービスを利用する方は注意してください。

※1 新規利用残高は「前月21日~今月20日まで」に新たに利用された金額のことです。また、アコム株式会社の休業日にあたる場合、前営業日になります。

※2 アコム株式会社の休業日にあたる場合、翌営業日になります。

【まとめ】口コミでは賛否両論!ACマスターカードは審査に自信がない人におすすめ

ACマスターカードはアコムが発行する消費者金融系のクレジットカードです。

カードローン機能がついているため、ショッピングだけでなく、キャッシングも行え、自動契約機を利用することで最短即日発行でき、バーチャルカードなら最短20分発行(※1)も可能です。

来店で板カードを受け取る場合、一部、クレジットカードを発行できない店舗もあるので、事前に最寄りの店舗の情報を調べておきましょう。

また、ACマスターカードの申し込みを周りに知られる可能性は低いです。

ACマスターカードはシンプルなデザインで、「アコムのクレジットカードだとは気づかれたら恥ずかしい」という人も安心ですし、原則、勤務先への電話による在籍確認(※2)もありません。

その一方で、「キャッシュバック率が低い」「ETCカードを発行できない」「リボ払い専用カードである」などをデメリットとして挙げている口コミもありました。

メインカードとしてはやや使いにくい部分になるため、メリットとデメリットの両方を把握したうえで、自分の利用目的やライフスタイルにあっているかを判断してください。

ACマスターカードの利用条件は「安定した収入と返済能力を有し、アコムの審査基準を満たす方」となっています。

基本的な条件を満たしているなら大きな心配はいりませんが、消費者金融系のクレジットカードだからといって、審査が甘いわけでもありません。

ACマスターカードの審査に不安がある方は、公式ホームページで「3秒診断」を受けてから申し込みましょう。

※1 申込時間や審査により希望に添えない場合があります。

※2 原則として電話で在籍確認を行わず、書面や申告内容で勤務先の確認を実施しています。また、電話で確認する必要がある場合も、申込者の同意を得ずに行うことはありません。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。