カードローンやクレジットカードのリボ払いとは別に、住宅ローンや自動車ローンなども含めると、何かしらの借金(ローン)がある人は多いです。

一括払いが難しいときにこそローンは便利ですが、返済が長引くほど、精神的にも辛くなりますよね。

中でもカードローン、クレジットカードのリボ払いなどは、他のローンと違って返済期間が決まっていません。そのため、ズルズルと返済が長引いたり、借金が返せない状態が続いて、具体的な完済のビジョンが持てずに困っている人もいるでしょう。

そこでこの記事では、借金をできるだけ早く返すためのコツを紹介していきます。

「借金は早く返した方がいい」とよくいわれますが、それは返済が長引けば、その分だけ利息の負担も増えるからです。

反対に早く借金を返し終えれば、金銭的な負担に加えて、精神的な負担も軽くできるでしょう。

目次

借金を早く返す方法は人によって異なる!状況別のおすすめ方法

先ほども少しだけふれましたが、カードローンやクレジットカードのキャッシング、ショッピングリボは限度額の範囲で自由に利用できて便利です。

しかし、返済計画を自分自身でキッチリ立てておかないと、ずるずると返済は長引いてしまうでしょう。

確かに、利用残高に応じて決まる最低額さえ払っていれば延滞にはなりません。月々数千円からで大丈夫な商品も多いですが、それではなかなか残高が減らず、素早く借金を返すことは難しいです。

そのため、まずは返済計画をしっかりと立てるようにしてください。

現在の収入から無理なく毎月払える金額を決めて、借金を完済するまでに何年かかるのか計算します。利息などもあり、自分で行うのは難しいため、計算はカードローン会社などの公式ホームページにある返済シミュレーションを使うと簡単です。

完済までにかかる年数が「3年以上の場合」「3年以内の場合」に分けて、借金を早く返すためのおすすめ方法を説明していきます。

完済までに3年以上かかる借金の場合

もし完済までに3年以上かかるなら、現在の収入に対して大きすぎる借金を抱えている状態だと考えられます。

安定した収入がある場合、長い年数をかければ完済できるものの、払い終える頃には多額の利息を負担する上に、途中で何かあれば返済が滞るリスクも高いです。

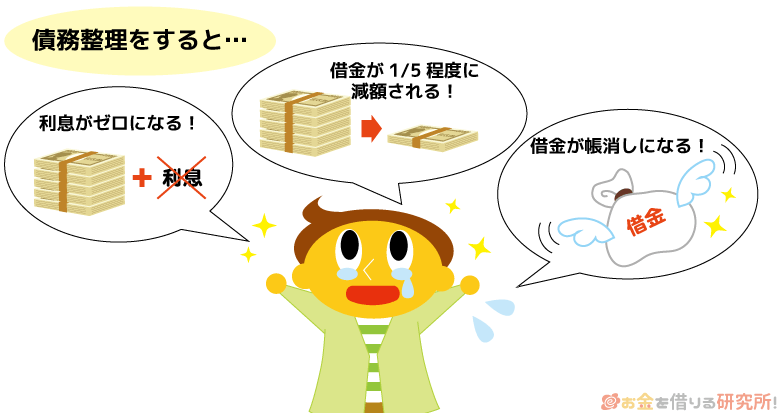

そのため、債務整理によって借金そのものを減らせないか調べてみてください。

債務整理なら借金の利息部分をカットしたり、元金を含めて減額できたりします。

また、払いすぎた利息があれば、過払い金として取り戻すことも可能です。

債務整理にはいくつかの方法があり、どの方法がベストかは人によって異なるため、最初はネットからすぐに行える借金の減額相談をすると良いでしょう。

どのくらい借金が減るかを無料でチェックしてくれます。(※ 借金とは、元本及び利息等を併せた金額をいいます。)

1つの目安として、3年、長くても5年で完済できないような借金は債務整理を検討すべきです。

3年以内に完済できそうな借金の場合

返済期間を計算した結果、3年以内で完済できそうなら、金利を下げることで借金の返済速度を上げましょう。

借金を早く返すもっとも単純な方法は、月々の返済額を増やすことです。ただ、そうはいっても、今以上の金額を返していくのが難しい人もいますよね。

そんなときでも、金利が下がれば、月々の返済額を増やさなくても返済期間を短縮することができるのです。

主な支払い先が消費者金融や銀行のカードローン、クレジットカード会社のキャッシング、ショッピングリボという場合は、借り換え、おまとめによって金利を下げられないか考えてみましょう。

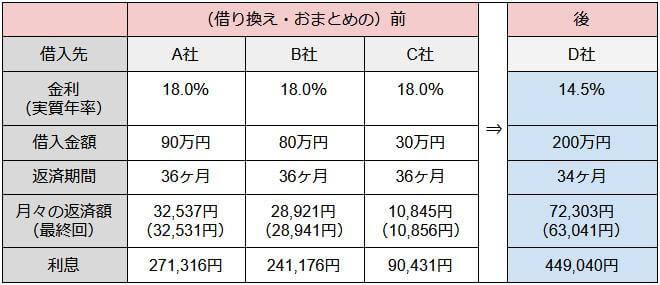

例えば、3社で計200万円の借り入れを1社で借り換え、おまとめすることで、以下のように返済期間と利息が変わります。

借り換え・おまとめのイメージ

※ 返済シミュレーションで算出した金額です。実際の返済とは異なる場合があります。

このように金利が年3.5%下がることで、返済期間は2ヶ月短くなり、利息は15万円ほど減りました。また、減った利息の一部でも月々の返済に回せば、もっと早く借金を返せるでしょう。

金利が下がれば、借入残高は一緒でもこれほどまでに返済は早く、楽になるのです。

利息の負担を軽減しやすい銀行カードローンで借り換える

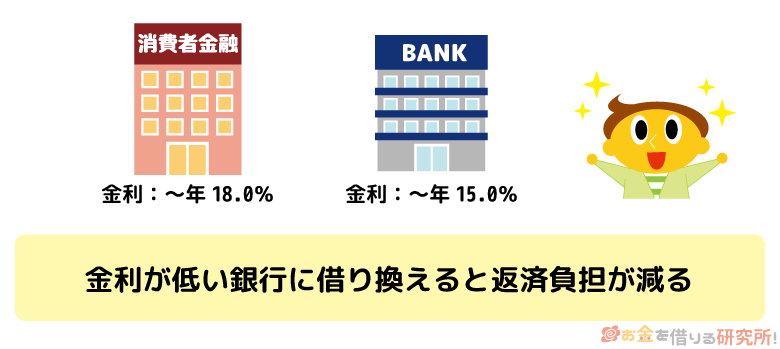

1つ目の方法は銀行カードローンによる借り換えです。

消費者金融のカードローン、クレジットカードのキャッシングサービスなどは比較的高めの金利で、年18.0%で契約している人もいると思います。

一方、銀行カードローンは年15.0%以下の商品が多く、この金利の差の分だけ、利息の負担は小さくなるのです。

借り換えには次のような銀行カードローンを選んでください。

利息の負担を軽減しやすい銀行カードローン

| 銀行カードローン | 金利(実質年率) | 限度額 |

|---|---|---|

| 楽天銀行スーパーローン | 1.9%~14.5% | 10万円~800万円 |

| 三井住友銀行 カードローン | 1.5%~14.5% | 10万円~800万円 |

| 三菱UFJ銀行カードローン | 1.4%~14.6% | 10万円~800万円 |

| みずほ銀行カードローン | 2.4%~14.0% | 10万円~800万円 |

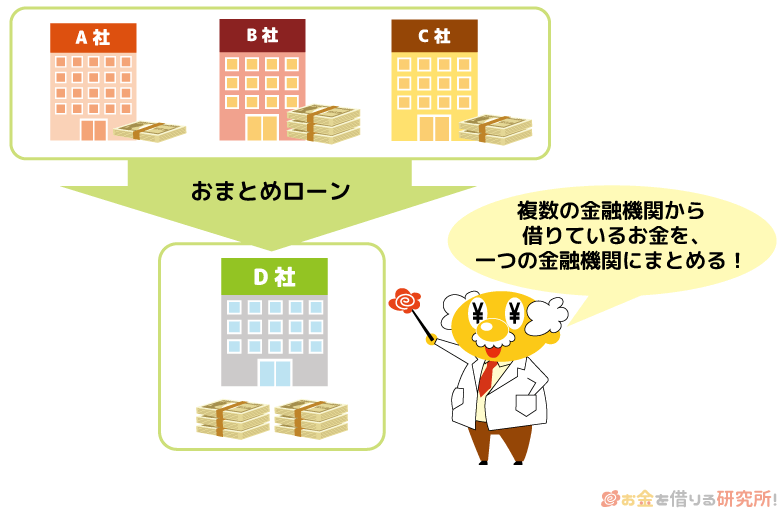

複数社からの借り入れにおすすめのおまとめローン

銀行カードローンは金利の低さがメリットですが、消費者金融に比べると審査は厳しめです。借り換えでは必要な限度額が大きくなることも多く、人によっては契約が難しいでしょう。(参考:おまとめローンの審査と審査基準)

そんなときにおすすめなのが消費者金融のおまとめローンです。

消費者金融のおまとめローンと銀行カードローンでの借り換えを徹底比較!

これは貸金業法という法律にもとづく商品であり、おまとめ前よりも良い条件で借り換えることで、段階的な借入残高の減少を目指せます。(要審査)

法律にもとづき適用される金利、月々の返済額がおまとめ前を上回ることはありません。

また、複数社からの借り入れを1つにまとめることで、契約する限度額が大きくなるため金利は低くなることも多いです。

ただし、おまとめローンは返済専用であり、他社から借りているお金の返済以外の目的で契約することも、途中で追加借入することもできないので注意してください。

返済に専念して、素早く借金を返していきたい人向けの商品だといえるでしょう。おまとめローンは以下のような大手消費者金融で扱われています。

複数社からの借り入れにおすすめのおまとめローン

| おまとめローン | 金利(実質年率) | 限度額 |

|---|---|---|

| プロミスおまとめローン | 6.3%~17.8% | 1万円~300万円 |

| アイフルおまとめMAX・かりかえMAX | 3.0%~17.5% | 1万円~800万円 |

審査が甘いおまとめローンはある?審査に通りやすいおまとめローンを見つけるコツ

おまとめローンの口コミが知りたい!おまとめローン利用者の口コミや評判を徹底調査!

自力で借金を返せない時には専門家のサポートが重要

借り換え・おまとめで金利を下げたり、返済方法を工夫したりすれば借金を早く返すことは可能です。

ただ、それは問題なく返済できているという前提であり、その上でより早く返済するためのコツになります。

繰り返しになりますが、今の計画で3年~5年以上の返済期間になりそうなら、自力での返済がかなり厳しいレベルだといえます。そのため、司法書士、弁護士といった借金問題の専門家のサポートを受けて、債務整理することも検討すべきなのです。

債務整理を自分自身で行うことも不可能ではありません。ただ、知識のない素人が行うとなると時間はかかりますし、債権者との交渉や裁判が上手く進まないことも考えられます。

無料で借金の相談を受けてくれる法律事務所もあるので、まずは気軽に相談してみてください。(※ 借金とは、元本及び利息等を併せた金額をいいます。)

債務整理で借金が減額される仕組み

債務整理をすれば借金が減るため、今と同じ返済額でも借金を早く返せるでしょう。

ただ、なぜ借金が減るのか疑問ですよね。前述の通り、債務整理にはいくつかの方法があり、方法によって借金が減額される仕組みは異なります。

主な債務整理の方法を表にまとめました。

主な債務整理の方法とその仕組み

| 債務整理の方法 | 仕組み |

|---|---|

| 任意整理 | (弁護士や司法書士が)債権者と利息のカット、月々の返済額の減額などを交渉する。 任意整理後の借金は3年~5年をかけて返済していく。 |

| 個人再生 | 裁判所に申し立てをして、借金を1/5程度(最大1/10)まで減額してもらう手続き。 ローンが残っている住宅を対象から外して手続きすることも可能。 個人再生が認められた場合、減額後の借金は3年~5年をかけて返済していく。 |

| 自己破産 | 裁判所に申し立てをして、借金の返済義務を免除してもらう手続き。 一定の基準以上の財産は没収され、債権者への返済に充てられる。 自己破産が認められた場合、一部の債務(税金など)を除いて、借金を返済する必要がなくなる。 |

返済できないような借金を返し続けるのは、その人の経済的な自立を阻害しかねません。

そのため、生活を再建するための救済策として債務整理が認められており、直接交渉する任意整理、裁判所を通して行う個人再生、自己破産といった方法があるのです。

もっとも取られている方法は任意整理なので、自力での返済が難しい場合、まずは任意整理を検討することになるでしょう。

金融機関としてもいっさい返済されない借金の督促を続けて、最終的に自己破産されるよりは任意整理に応じた方が得策だと考えます。

弁護士などの代理人をしっかりと立てていれば、交渉に応じてもらえる可能性が高いです。

借金を返さなくて良いケース

債務整理によって返済する金額が減れば、結果として、借金は早く返せるでしょう。

また、以下に該当するならそもそも借金を返さなくて良くなります。

借金を返さなくて良いケース

- 自己破産を選択する場合

- 過払い金が借入残高を上回る場合

自己破産を選択する場合

繰り返しになりますが、自己破産に関しては、借金を返す必要がなくなります。

他の債務整理は減額した上で返済を継続する方法なので、手続きから3年~5年程度は借金の返済が続くのです。

一方、自己破産なら裁判所で免責(返済義務の免除)が決定すれば、借金は帳消しになります。

基準を超える価値のある財産が没収されるなどのデメリットはありますが、その分、メリットも大きい債務整理なのです。

過払い金が借入残高を上回る場合

債務整理の手続きでは各金融機関から取引履歴を取り寄せて、利息を計算し直します。

これを引き直し計算といいますが、このときに利息制限法で決められた利率を超えていた部分(過払い金)があれば、借入残高から引いていきます。この引き直し計算によって正しい借金の額が確定するのです。

もし過払い金が借入残高を上回っているなら、債務整理は行わず、過払い金の返還請求のみを行います。

過払い金で借金は相殺され、差額があればさらに返ってくるのです。

ただし、過払い金の請求には時効があり、一定期間、取り引きのなかった金融機関への請求はできません。昔からあった借金の返済が続いているという人などは、早めに確認した方が良いでしょう。

借り換え・おまとめで借金を早く返したいときの注意点

債務整理するほどの借金でなければ、何とか借り換え・おまとめで借金を早く返したいと思っている人も多いでしょう。

ただし、借り換えやおまとめをする際には、いくつかの注意点があります。

どちらも月々の負担を軽減するという意味合いの方が強く、返済期間を短縮できるかは返済計画の組み方に大きく左右されるのです。

具体的な注意点として、以下の3点を説明していきます。

借り換え・おまとめで借金を早く返したいときの注意点

- 金利が下がらない場合もある

- 返済期間が延びる場合もある

- 信用情報に傷がついていると審査落ちしやすい

金利が下がらない場合もある

1つ目の注意点は金利です。

借り換えやおまとめしただけだと、借入残高はいっさい変わりません。金利が下がることで、利息の負担が減り、結果として借金を早く返しやすくなるのです。

ただ、現在の借入状況によっては金利が下がらないケースも出てきます。

カードローンは◯%~△%のような金利になっていることが多く、その間で適用される実際の金利が審査によって決定されます。

もしその商品の上限金利が今の金利より低いなら、借り換えやおまとめで確実に金利は下がりますが、そうでないなら審査の結果次第になるのです。

貸金業法にもとづく消費者金融などのおまとめローンであれば、借り換える前より高い金利にはなりません。しかし、上限金利が通常のカードローンと変わらない商品も多いため、あまり金利が下がらないケースもあるでしょう。

できるだけ上限金利の低い商品を選び、審査結果を見てから契約の判断をするようにしてください。

返済期間が延びる場合もある

先ほどもいいましたが、借り換えやおまとめは月々の負担を減らして、無理なく完済するため方法でもあります。

十分に金利が下がるなら、月々の負担を軽減した上で、返済期間も短くできるでしょう。

ただし、毎月の返済額を減らすということは、返済スピードを遅くすることでもあるのです。返済期間が延びてしまうと、その分だけ利息は増えてしまいます。

そのため、月々の返済額を減らすのであれば、返済期間は延びないか、それに伴い利息は増えないかも確認するようにしてください。

信用情報に傷がついていると審査落ちしやすい

おまとめ、借り換えを考えている人の中には、これまでに返済が遅れてしまった経験のある人もいるかもしれません。

金融機関への返済状況は信用情報機関に登録されていて、登録から数年間は記録が残ります。ローンの審査では信用情報も確認するため、もし延滞の記録が載っているなら審査に落ちやすくなるのです。

審査の判断は金融機関が行うものの、信用情報機関に登録されている内容の影響は大きいと思ってください。

すでに何度も延滞している場合、現在も遅れている場合は、おまとめや借り換えではなく、債務整理を検討した方が良いかもしれません。

借金を早く返すために知っておきたい返済期間を左右する3項目

借金を早く返す方法として債務整理と借り換え・おまとめを紹介しました。

借金の返済期間を左右する主な項目は次の3つなのですが、債務整理や借り換え・おまとめは「①借入残高」、または「②金利」へアプローチする方法です。

返済期間を左右する3項目

- 借入残高

- 金利

- 月々の返済額

次章からは「③月々の返済額」にアプローチするための方法を紹介しますが、その前にそれぞれの項目を簡単に説明します。

- 借入残高

言わずもがなですが、借入残高が大きいほど、借金の返済に時間がかかりますよね。毎月の返済額の内、すべてが元金へ充てられるわけではなく、利息の支払いに回される分も含まれています。

借入残高が大きいと発生する利息も増えるのでコツコツ返済していても、ほとんどが利息に充てられて、元金はあまり減らないなんてことも多いです。このような状態ではいつまで経っても完済が難しいため、債務整理によって利息をカットしてもらったり、借入残高を大きく減額してもらったりが必要になります。

- 金利

借金に対して適用できる金利の上限は法律による規制があり、それを超えるような利率は違法です。超過した分を支払う必要はなく、払った分は過払い金として取り戻せます。

その一方で、法律で決められている金利以下なら、利率は金融機関が自由に決定できます。

返済せずに借入残高を減らす方法は債務整理などに限られますが、金利は借り換え、おまとめなどでも下げられ、借入残高に比べるとアプローチしやすいでしょう。

借入残高そのものは減らないものの、発生する利息は減るため、結果的に早く借金を返せます。ただし、金利は審査する金融機関が決めるので、そもそもの上限金利が低い銀行カードローン、貸金業法にもとづくおまとめローンなど適した商品を選ばなくてはいけません。

- 月々の返済額

最後が月々の返済額です。カードローンやクレジットカードのキャッシングサービスなら多めに返済するのは自由なので、もっともアプローチしやすい項目だといえるでしょう。

毎月数千円でも多めに返済すれば、その分だけ返済期間は短くなります。ただし、最低限の返済にプラスできるだけのお金がなければ難しいです。

今のままでも返済できるが、より早く、効率的に借金を返したいというやや余裕がある人向けの方法だと思ってください。

この点については次章で詳しく解説していきます。

借金を早く返すための上手な返済のコツ

自己破産をするとき、取り戻せる過払い金が高額なときは、そもそも返済が必要なくなります。

その一方で、他の債務整理を選択した場合、借り換え・おまとめした場合、返済はもうしばらく続くことになるでしょう。また、債務整理や借り換え・おまとめといった選択肢は取らずに、借金を早く返したいという人もいますよね。

ここからは借金を少しでも早く返すための上手な返済のコツを紹介していきます。

月々の返済額を増やす

ローンの契約内容にもよりますが、月々の返済額を増やせるなら、増やした方が借金は早く返せます。

住宅ローンなどは繰上返済・増額返済で手数料がかかることもあるので注意してください。手数料がかかるならできるだけまとまった金額を用意してからが良いでしょう。

特に手数料がかからないなら、1円でも多めに返済することが重要です。

毎月の返済額を増やせば返済期間を短縮できる

カードローンやショッピングリボなどは、利用残高ごとの最低返済額が決まっていて、それ以上の金額なら自由に返済できる場合が多いです。

毎月数千円の返済でも良い商品もあり、お金がないときはとても助かります。ただ、最低額だけだと元金はほとんど減らないので、自身の収入も考慮しながら多めの返済を心がけてください。

例えば、10万円を借りて、月4,000円ずつ返していくと完済するまでに32ヶ月かかります。ですが、月5,000円なら24ヶ月、月10,000円なら11ヶ月で済むのです。(金利年18.0%で計算)

少し増やすだけでも借金は早く返せるので、月々の返済額を増やせないか考えてみてください。

毎月の増額が難しいときは余裕のあるときだけでもOK

もし毎月増額するのが難しいなら、余裕のあるときだけプラスで返済するのも効果的です。ボーナスの支給がある人は、夏や冬のボーナス時期は返済のチャンスでしょう。

毎月無理に増額しても、延滞してしまうようなことがあれば逆効果になります。無理のない範囲で、余裕のあるときだけ追加で返済してください。

収入・支出を見直す

毎月の返済額を増やしたくても、現状、その余裕がない人もいるでしょう。その場合は、収入と支出の見直しをしてみてください。

収入を増やせたり、反対に支出を減らせたりすれば、その分を返済に充てられます。

長期的には収入を増やすための副業・転職もアリ

長期的には収入を増やすために副業を始めたり、転職したりするという選択肢もあります。

例えば、現在アルバイトで生計を立てている場合、正社員になれれば収入は増え、生活もより安定するでしょう。また、本業とは別に副業による収入も作れれば、返済に回せるお金は増えます。

ただし、いずれの方法もハードルは高めです。今ある借金だけでなく、今後の生活にも影響することなので、安易な副業、転職はおすすめしません。

現在、安定して収入を得られる仕事に就いているなら、そのまま続けるべきだと思います。

支出は固定費の見直しが重要

日々の支出を見直して、節約することも重要ですが、ポイントは何を見直すかです。

例えば、返済に回すお金を増やすのに、食費を削るのは良い方法ではありません。削れるお金は少ないわりに、それで健康に影響が出てしまえば意味はないです。

まずは家計簿、クレジットカードの明細などをチェックして、毎月何に、いくら使っているかを把握することから始めてください。

そこで友人や同僚との食事、飲み会での支出が多いと分かれば、食費というよりも、交際費への支出を見直すことになるでしょう。

また、毎月決まって発生しているような支出(固定費)を見直す方が効率的です。

例えば、家賃、保険料、水道・光熱費、スマホ・ネット料金などです。

色々と比較したり、情報を収集したりは必要ですが、より家賃の安い家に引っ越す、一人暮らしをやめて実家に帰る、不要な保険を解約する、格安スマホに乗り換えるなどで、毎月発生する支出はかなり減ります。

加えて、過去1年の支出を見返せば、あまり乗らない車のために駐車場代、税金、車検費用、保険料を払っているなどの無駄に気付けるかもしれません。

浪費・ギャンブルによる支出を防止するための工夫

支出を見直したときに浪費、ギャンブルがあったなら、それらを防止するための工夫も必要です。

例えば、クレジットカードの使いすぎが目立つ場合、利用限度額を必要最低限に引き下げておきましょう。クレジットカードでお金を借りてしまうなら、キャッシング枠は0円にするのもおすすめです。

また、お金を借りるのが癖になってしまっている人は、貸付自粛制度も有効でしょう。日本貸金業協会や全国銀行個人信用情報センターに自粛を申し出ることで、信用情報に貸付自粛の申告があったと一定期間記録されます。

この情報は審査をする金融機関にも共有されるため、本人から借り入れの申し込みがあっても、貸付自粛を希望していたと分かるのです。

手続きは原則本人のみ(法定代理人などの例外あり)で、登録期間が終了する前に撤回できるなど完璧とはいえませんが、1つの防止策にはなるでしょう。

一時的な収入を返済に充てる

継続的に返済額を増やせないときは、一時的な収入を何とか作って返済に充てるのも有効です。

例えば、不用品を処分する、保険を解約する(解約返戻金)、単発のアルバイトをするなどです。

ただし、状況にもよりますが、すぐに返せるような金額でない場合は、効果が薄いケースも多いので注意してください。

無駄ではないものの、他の方法に比べて優先度は低くなります。

不用品の処分はほどほどにする

家にいらないものがあるなら、それらをリサイクルショップに持ち込んだり、フリマアプリに出品したりして、現金に換えるのも良いでしょう。

不用品がなくなれば家の中だけでなく、精神的にもスッキリします。ただ、過剰な処分は、結局買いなおす羽目になったり、生活に支障が出たりするので逆効果です。

不用品の処分はほどほどにしてください。

保険の解約は慎重に判断する

解約返戻金のある保険なら、解約によってまとまったお金が作れるかもしれません。

しかし、生命保険や学資保険を解約するのにはリスクもあります。見直した結果、不要な保険なら解約しても良いかもしれませんが、お金を作る目的なら慎重に判断すべきでしょう。

投資・ギャンブルに期待するのはNG

投資やギャンブルでお金を増やそうと考えた人もいるかもしれませんが、このような方法に期待するのはNGです。どちらもそのものを否定はしませんが、借金があるような状態で行うべきではありません。

現在よりも状況が悪化してしまう可能性は高いでしょう。投資やギャンブルに使うお金があるなら、返済に充てるようにしてください。

【まとめ】工夫次第で借金は早く返せる!状況次第では債務整理や借り換え・おまとめも有効

借金を早く返す方法について説明してきましたが、あなたにあった方法は見つかったでしょうか?

いずれの場合も、返済計画を見直して、まずは自力で返済できるかを考えてください。

利息の返済がやっとで元金まで手が回らない、完済するまでに3年~5年以上かかるといったケースでは、専門家の力を借りて債務整理することも必要です。いきなり専門家との直接の面談はハードルが高いですが、ネットからできる減額相談なら気軽でしょう。

また、返済がしっかりとできているなら、借り換え・おまとめローンで金利を下げるのが効果的になります。毎月の返済額、返済期間なども見直して、無理のない範囲でより早く完済できる計画を立て直すことが重要です。

一人ひとりの状況によってベストな選択肢は異なります。ぜひこの記事を参考にしながら、自身の状況に合った一番良い方法を探してください。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。