日々の支払いをクレジットカードで行なっている方も多いと思いますが、毎月の支払いの遅れには細心の注意が必要です。

もしかしたら「引き落とし日から1日くらいなら遅れても大丈夫じゃない?」と甘く考えている人もいるかもしれませんが、1日でも支払いに遅れると延滞となり、想像しているよりも様々なリスクが生じるのです。

数日で延滞や滞納を解消できればまだ良いですが、日数が長期になると信用情報へも大きな影響が出るでしょう。

信用情報に一度でも傷が付くとその情報が消えるまでに数年かかります。

少しの気の緩みでも、信用情報に傷が付くとクレジットカードやローンの利用がしばらくできなくなるかもしれません。

この記事では、クレジットカードを延滞したり滞納した場合のリスクを時系列で解説していきます。

また、「このままだと支払いができない…」「すでに支払い日を過ぎてしまった…」というときの対処法についてもまとめました。

しっかりと対処すればリスクを最小限に抑えることができます。

そして、引き落としまでに1日でも猶予があれば、まだ延滞や滞納を回避できるかもしれないので、対処できないかを諦めずに確認していきましょう。

FP大間氏

FP大間氏 ファイナンシャルプランナー大間 武氏のコメント

毎月のクレジットカードの利用代金に大きな変動がなく一定であれば事前の支払準備も可能かと思いますが、一時的に大きな買い物や支払を行い、多額の請求が来た場合にはその支払いの準備ができないこともあります。ここでは、支払いの準備ができない時に「どのように対応したら良いのか?」「何もしないとどのようなリスクがあるのか?」「未払のままだと手続きが行われるのか?」などについて見ていきたいと思います。

すぐにクレカの延滞を解消

目次

クレジットカードの延滞・滞納で起こりうるリスク

最初にクレジットカードを延滞や滞納をしてしまうとどのようなリスクが生じるかを見ていきます。

冒頭で説明したように延滞の期間が長引くと、その分だけ、影響が大きくなるのです。

時系列で延滞の影響について説明していくので、どのようなリスクがあるのかを確認していきましょう。

クレジットカードの延滞後すぐに起こること

まずは、クレジットカードの延滞後すぐに起こることです。

基本的にクレジットカードの支払いは銀行口座からの引き落としになっていると思います。

利用しているクレジットカード、引き落とし先の金融機関によっても異なりますが、最初の引き落としで残高不足だと延滞になります。

場合によっては、支払い日の当日に入金しても間に合わないことがあるので注意してください。原則としては、支払い日の前日までには口座にお金を用意しておきましょう。

延滞した直後には、次のようなリスクが生じます。

クレジットカードの延滞後すぐに起こること

- カードの利用停止

- 遅延損害金の発生

カードの利用停止

延滞期間中はクレジットカードが利用できなくなります。

利用停止になってしまうとレジでクレジットカードを読み取っても決済が完了しません。

契約者も、お店側も使ってみないと利用停止になっているかが分からないので要注意です。

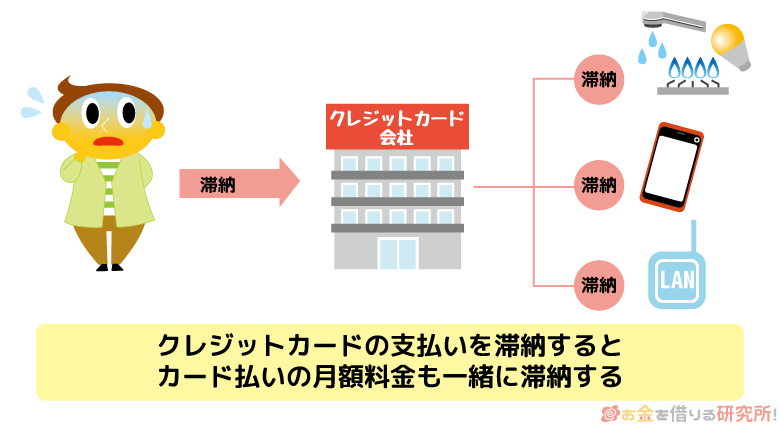

また、そのクレジットカードを公共料金や月額制サービスの支払いにも指定していたのであれば、それらの料金も一緒に滞納、未払いになるでしょう。

ただし、引き落とし結果はリアルタイムの確認ではないこともあるので、本来の引き落とし日から利用停止までに数営業日のタイムラグが生じることもあります。

遅延損害金の発生

遅延損害金とはクレジットカードなどを延滞した場合に発生する罰則金のようなものです。

通常、クレジットカードは一回払い、二回払いまでであれば、利息(手数料)を取られることはありません。

しかし、延滞している期間中には事前に決められていた遅延利率が適用され、「延滞金額 × 遅延利率 × 延滞日数 ÷ 365」によって求められる遅延損害金がもともとの請求金額に加算されていくのです。

ただ、遅延損害金が高額になるケースは思っているよりも少ないと思います。

試しに、遅延損害金を計算してみましょう。

遅延利率はクレジットカードによって違いますが、利息制限法の範囲内で設定されるため年20.0%を超えることはないです。

例えば、10万円の請求を延滞し、年20.0%の遅延利率が適用されたとします。

遅延損害金の計算例

- 延滞1日の場合

- 10万円 × 20.0% × 1/365=およそ54円

- 延滞30日の場合

- 10万円 × 20.0% × 30/365=およそ1,643円

このように短期の延滞であれば数千円の遅延損害金で済むのです。

しかし、少額だから大丈夫という話ではないので、その後、どのようなリスクが生じるかもしっかりと確認してください。

クレジットカードの引き落とし日から数日以内に起こること

次に延滞から数日で起こることについて説明していきます。

延滞から数日以内に起こること

- 電話による返済確認

- 信用情報機関に「延滞」の記録が登録

本来の支払い期日から数日以内にこのようなことが起こるでしょう。

特に注意したいのが信用情報への影響で、これについては、一度延滞の記録が登録されてしまうと影響はしばらく残ってしまいます。

電話による返済確認

クレジットカードの引き落としができなかった場合、基本的に、まずは入金忘れが疑われます。

つまり、支払うお金はあるものの、引き落とし先の口座に用意し忘れたということです。

残高不足だったからといって、いきなり「お金がないのではないか?」「踏み倒そうと思っているのではないか?」とは思われません。

そのため、「残高不足で引き落としができなかったのですが、支払い日をお忘れではないでしょうか?」といった電話が最初にかかってきます。

もしうっかり忘れていただけであれば、このときに謝罪をして、すぐに支払いをすれば大事には至らないでしょう。

延滞の解消方法はクレジットカードによって異なりますが、指定された口座へ銀行振込やATMで入金する、もしくはカード会社から届く請求書を利用して支払うケースが多いです。

しかし、初期段階での電話連絡を無視したり、予定された期日までに延滞を解消しなかったりすると督促書類が自宅に届くこともあります。

携帯電話以外に連絡が来るケースは少ないものの、連絡がつかないと自宅や職場に電話がかかってくることもあるので早めに対応することが重要です。

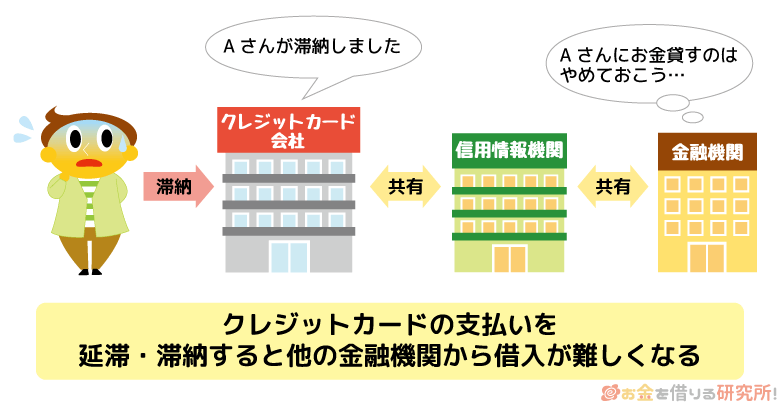

信用情報機関に「延滞」の記録が登録

クレジットカード会社は信用情報機関に加盟しており、カード契約者の支払い状況は信用情報機関へ共有されます。

カード会社によって加盟している信用情報機関は異なりますが、日本には日本信用情報機構(JICC)、シー・アイ・シー(CIC)、全国銀行個人信用情報センター(KSC)の3つの団体があります。

例えば、多くのクレジットカード会社が加盟しているシー・アイ・シーでは、未入金の月には「A」のマークが信用情報に記載されることになります。

シー・アイ・シーの月単位の未入金記録は過去24ヶ月にさかのぼって確認することができ、1つでも未入金マークが登録されていると、新たにクレジットカードを作ったり、ローンを組んだりが難しくなるでしょう。

ただ、クレジットカード会社から信用情報機関へ延滞(未入金)の記録が共有されるタイミングは決まっていません。

本来の支払い日を1日でも過ぎれば共有するクレジットカード会社もあれば、数日以内に延滞を解消すれば信用情報機関へ共有しないこともあるのです。

それでも「数日の延滞なら大丈夫!」とは油断せずに、延滞しない、すぐに延滞を解消することがリスクを最小限に抑えるポイントになるでしょう。

また、1日でも返済が遅れると延滞ですが、その期間が2ヶ月~3ヶ月以上になると信用情報には異動情報(金融事故)として「(長期)延滞」が登録されてしまいます。

ここまでいくと、債務整理などと同様に信用情報に重大な影響が出ます。

いわゆる「ブラック」と呼ばれる状態になり、延滞を解消してから5年間もこの記録は残るのです。

信用情報機関によって若干タイミングが異なりますが、延滞が2ヶ月以上になると危険だと思ってください。

延滞・滞納から2ヶ月~3ヶ月で起こること

延滞・滞納が2ヶ月~3ヶ月を超えるまでには何度もクレジットカード会社から督促を受けるでしょう。

前述の通り、最初は電話連絡だけですが、延滞・滞納が長期なると書面での督促も発生し、精神的なストレスにもなるでしょう。

督促の方法は法律によって規制されており、早朝・深夜の連絡、家族などの第三者への請求は行われません。

それでも、長期になればなるほど、大きな影響が出るので注意が必要です。

延滞・滞納2ヶ月~3ヶ月で起こること

- クレジットカードの強制解約

- 一括返済請求を受ける

- 法的手段による差し押さえ

クレジットカードの強制解約

2ヶ月~3ヶ月を超えるような長期延滞になるとクレジットカードが強制解約されます。

利用停止というのは一時的なもので、延滞を解消すればまた利用できるようになる可能性が残されています。

しかし、強制解約されてしまうと延滞を解消しても、そのクレジットカードは利用できません。

また、この強制解約も信用情報に登録される異動情報の1つです。

そのため、強制解約の記録も5年間は信用情報に記録されることになります。長期延滞の時点で異動情報は登録されていますが、信用情報への影響はよりいっそう強くなったといって良いでしょう。

加えて、信用情報機関で登録される情報には保存期間が決められていますが、クレジットカード会社で管理する情報については、半永久的にその記録が残ります。

強制解約されたクレジットカード会社で、またカードを作ろうと思っても過去の強制解約のせいで審査に通らない可能性が高いのです。

一括返済請求を受ける

クレジットカードで行ったショッピングは翌月や翌々月に引き落とされますが、長期の延滞では、未払いになっている金額の一括返済請求が行われます。

1ヶ月だけの延滞ならまだ少額かもしれませんが、複数社から一括返済請求されていたり、収入が大きく減っていたりすると大きな負担になるでしょう。

一括返済請求を求める書類が届き、その書面には金額や支払い期限などが記載されています。

そして、その支払い期限までに延滞を解消できなければ、最悪、裁判を起こされてしまうかもしれません。

法的手段による差し押さえ

クレジットカード会社が何度も督促しても延滞が解消されない場合には、法的手段による差し押さえが行われる可能性があります。

差し押さえには裁判での判決が必要なので、その前には裁判所からの呼び出し状も届きます。裁判は出席しなくても進み、出廷しなければそのまま負けが確定すると思ってください。

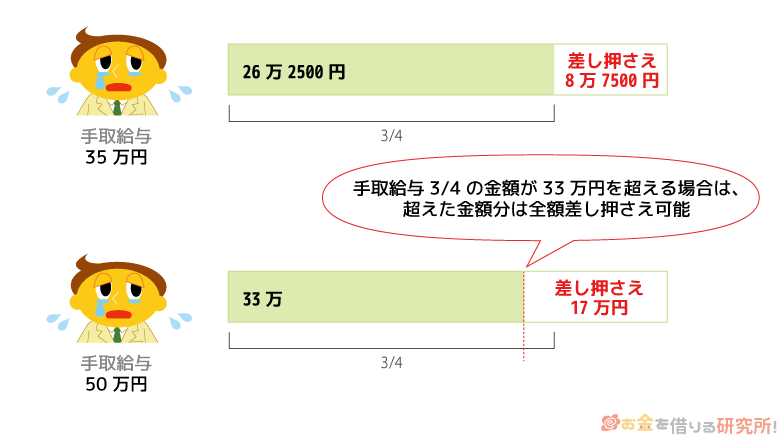

裁判で判決が出ると、月額給与(手取り)の1/4までを対象に差し押さえが行われるのです。(ただし、月額33万円を超える部分については全額の差し押さえが可能です。)

差し押さえが行われると職場にも借金のことが知られてしまうので、このような最悪の事態にならないようにすることが重要です。

次章からはクレジットカードの支払いに遅れてしまった場合の対処法について説明していくので参考にしてください。

クレジットカードの支払いに遅れてしまったらどうすれば良い?

ここからはクレジットカードの支払いに遅れた場合の対処法について見ていきましょう。

まずは、すでに支払い日を過ぎてしまっているケースについて説明していきます。

うっかり残高不足で引き落とせなかった場合と、引き落とし日は分かっていたもののお金を用意できなかった場合で対処法が異なるので注意してください。

引き落とし銀行口座の残高不足で引き落としできなかった場合

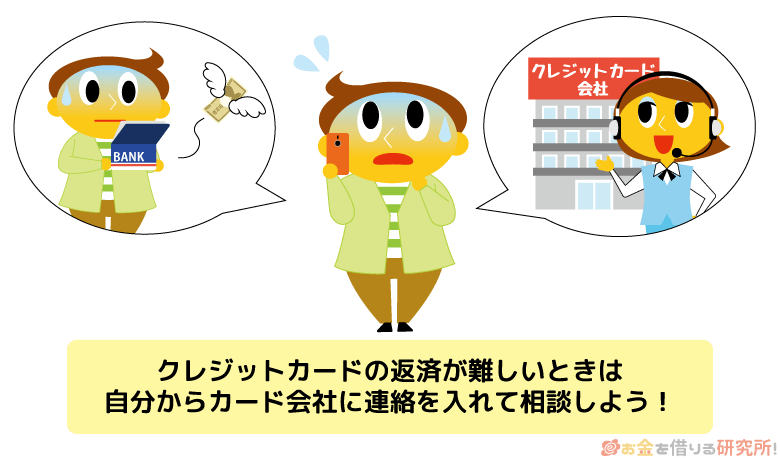

銀行口座の残高不足で引き落とせなかった場合には、できるだけ早くクレジットカード会社のコールセンターへ連絡してください。

引き落とし先に設定している口座に不足額を入金しても再度引き落としがかけられるとは限りません。

クレジットカード会社によって未払い金を清算する方法が違うので、コールセンターで対応方法を確認するのが確実です。

多くのクレジットカード会社では、指定の口座へ入金する形で延滞を解消します。

振込先や金額はコールセンター、インターネットの会員サービスで確認できるでしょう。

振り込みの際に手数料がかかる場合もあると思いますが、引き落としとは違い、利用者負担になります。

また、コンビニなどで支払いができる支払依頼書が郵送されてくる場合もあります。

いずれにせよ、カード会社からの連絡を待つのではなく、自分から動くことが重要です。

お金がなくて支払いが難しい場合

そもそもお金がなくて今月分の支払いが難しいというときも、コールセンターへ連絡してください。

すぐの支払いはできなくても、いつまでにお金を用意できるかを担当者に伝えておくだけでも、カード会社としては安心できます。

返済の意思があることは確認できますし、約束した期日までは督促しなくても良いだろうという判断にも繋がります。

本来の支払い日を過ぎてしまうと延滞にはなるものの、連絡を入れておけば何度も督促の電話がかかってくるといった事態は防げるでしょう。

ただ、何ヶ月も待ってくれるわけではありません。

当分、支払いの目処が立たないケースでは、淡々と強制解約、一括返済請求などの措置が取られる可能性もあるのです。

対応はクレジットカード会社によって異なりますが、まずは連絡を入れて支払いの意思があることを分かってもらうのが大切です。

「このままだとクレジットカードを延滞してしまいそう!」という場合の対処法

まだ支払い日は過ぎていないものの「このままだとクレジットカードの引き落としできない。延滞してしまいそう!」という状況の方もいると思います。

何とかお金を用意できれば、まだ延滞を回避することが可能です。

そのときに考えたい方法が次の4つです。

延滞を回避するための4つの方法

- 家族や知り合いに頼んでお金を借りる

- 要らないものを売却して支払いに充てる

- 支払方法を一括払いから分割払いに変更する

- 金融機関のローンでお金を借りる

- 家族や知り合いに頼んでお金を借りる

もっとも身近な方法が家族や知り合いに頼んでお金を借りることです。

クレジットカード会社への支払いが遅延すれば信用情報などに影響が出るので、家族などの親しい人からお金を借りて何とか延滞しないようにするのです。そもそも支払いができない状態になった事情、いつまでに借りたお金を返すのかなどをしっかりと説明して理解してもらえれば、数万円なら借りられるかもしれません。

ただ、金銭問題は人間関係のトラブルに発展しやすいともいわれています。

お金を借りたせいで今後の関係に悪い影響が出ないように細心の注意を払う必要があるでしょう。また、切実に頼んでも断られてしまう可能性は十分にあります。

相手にも事情があることをしっかりと理解して、断られたからといって逆恨みしたり、態度を変えたりしたりすることのないようにしてください。

むやみやたらにお金の相談をするのは避けて、できるだけ近しい間柄の家族、親友から頼むと良いでしょう。 - 要らないものを売却して支払いに充てる

身近な人にお金の相談をしたくないというときは、身の回りにある不用品を売却することでお金を作ることができないかを考えましょう。

例えば、着なくなったブランド物の衣類、使わなくなったアクセサリー、貴金属などはリサイクルショップなどに持っていくと高値で買い取ってくれるかもしれません。

周りに迷惑をかけずにピンチを乗り切る方法ではありますが、デメリットは必要な金額を用意できるかどうか分からない点です。

数万円の不足なのであればこの方法でどうにかなるかもしれませんが、これが10万円、20万円になると難しいでしょう。

そのため、まずは不用品を売却することで、できるだけ自分自身でお金を用意し、それでも足りない分は借りられないか相談するといった方法が良いと思います。

- 支払方法を一括払いから分割払いに変更する

通常、クレジットカードは一括払いで請求されますが、後から支払方法を分割払いに変更できるケースもあります。

クレジットカード会社によって名称は違いますが、レジで一括払いをしても、指定の期間内に手続きをすれば分割払いやリボ払いに後からでも変えることができるのです。

3回以上の分割払い、リボ払いには手数料がかかるものの、次回の請求金額を抑えることができます。

この方法のポイントは「支払方法の変更には期限があること」「決済によっては変更できないケースもあること」「手数料に注意が必要なこと」の3点です。

まず、支払方法を変更できる期間は決められており、引き落としの前日などに分割払い、リボ払いに変えることはできません。

いつまでの手続きが必要かはクレジットカードごとに違うので、ホームページなどで確認してください。次に、コンビニなどでの支払いは分割払いに変更することができないでしょう。

お店ごとに分割払いへの対応が異なり、基本的に少額利用がメインになるような加盟店では一括のみの扱いになります。

特定の買い物ではなく請求全体を分割払いにするなら、リボ払いを設定する必要があります。そして、分割払い、リボ払いで次回の請求金額を調整しても、これから払う予定の総額が減るわけではありません。

分割払い、リボ払いには手数料もかかるので、支払方法を変更すれば大丈夫だと油断してはいけないのです。 - 金融機関のローンでお金を借りる

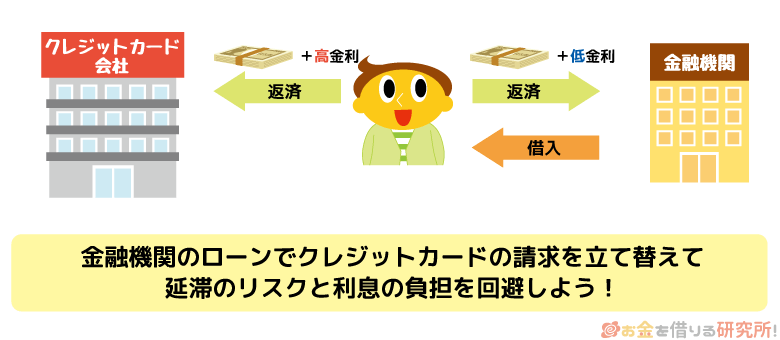

ここまで紹介してきた方法では難しいというときは、金融機関のローンでお金を借りることも検討してください。

「お金がないのに、ローンを組んで大丈夫?」と思うかもしれませんが、しっかりと計画を立てた上で利用すれば大きな心配はいりません。

金融機関でお金を借りると利息の負担は必要ですが、実は、クレジットカードの遅延損害金よりも低い利率が設定されている場合がほとんどです。

そのため、金融機関のローンでクレジットカードの請求を立て替えることで、延滞を回避できるだけでなく、負担する利息を減らせる可能性もあるのです。

すでに長期間延滞しているとローン審査には通りませんが、まだ延滞していないのであれば有効な方法の1つになるでしょう。

クレジットカードの引き落としに必要な金額を一時的に借りる方法

手持ちのお金だけではクレジットカードの引き落としに必要な金額を用意できないというときは、カードローンによる立て替えが有効です。

すでにクレジットカードの支払い期日を過ぎてしまっている場合も可能ですが、カードローン会社の審査でも信用情報を利用するため、審査に通らない可能性が高いでしょう。

そのため、延滞する前にカードローンを契約して、立て替えることが重要になります。

また、あくまでも借りたお金で立て替えているだけなので、そのお金を完済するまでは余計な借り入れを増やさないことも大切です。

カードローンには消費者金融や銀行が発行するものもがありますが、支払い日が迫っているなら消費者金融を選んでください。

消費者金融のカードローンなら最短即日で借りられる

消費者金融のメリットは即日融資にも対応していることです。

申し込みの時間帯、曜日、審査状況にもよりますが、今日中に銀行口座に入金しなければいけない場合でも、消費者金融であれば間に合う可能性があります。

他にも消費者金融のカードローンでの立て替えには、次のようなメリットがあるのです。

消費者金融のカードローンで立て替えるメリット

- はじめての契約なら一定期間は利息0円

- 返済開始までに時間的な余裕ができる

- 毎月最低1,000円からの支払いで無理なく返せる

はじめての契約なら一定期間は利息0円

消費者金融の中には、はじめて契約する方に無利息期間を用意している会社も多いです。

無利息期間中は利息が発生しないため、大きなメリットになります。

例えば、契約の翌日から30日間が無利息期間だとするなら、クレジットカードの支払いを1ヶ月延滞した場合と比べて次のような差が生まれるのです。

10万円の遅延損害金と利息の比較

| 1日あたりの利息 | 30日間の利息 | |

|---|---|---|

| 消費者金融で10万円を借りた場合 (30日間の無利息期間が適用) |

0円 | 0円 |

| 消費者金融で10万円を借りた場合 (無利息期間の適用はなく、通常金利年18.0%) |

49.3円 | 1,479円 |

| クレジットカードの請求10万円を延滞した場合 (年20.0%の遅延損害金が発生) |

54.7円 | 1,643円 |

あくまでも無利息期間内の話にはなりますが、次回の給料日で延滞を解消できるようなケースであれば、無利息期間をかなり有効に活用できるでしょう。

返済開始までに時間的な余裕ができる

延滞したクレジットカードの請求は1日でも早く払わないといけませんが、カードローンで立て替えれば、返済開始までに時間の余裕を作ることができます。

カードローンによって初回返済日は違いますが、借り入れから1ヶ月~2ヶ月後を返済開始月としていることが多いです。

もちろん、その間も利息が加算されてしまいますが、すぐに支払わなくても大丈夫なのです。

毎月最低1,000円からの支払いで無理なく返せる

カードローンは分割払いなので、借りたお金を数ヶ月、数年かけて返すことができます。

この点はクレジットカードと大きく異なり、借りる金額によっては月々1,000円の支払いでも大丈夫ということもあるのです。

カードローンはミニマムペイメントといって、月々支払う最低額が決められています。

その金額以上であれば自由に返済額を調整できるため、余裕が出てきたらいっきに返すと良いでしょう。

引き落としまでに時間があるなら銀行カードローンもおすすめ

引き落としまでに1週間以上の猶予がある場合には、銀行カードローンもおすすめです。

銀行カードローンは即日融資に対応していないものの、消費者金融と比べて低金利なのがメリットになります。

銀行カードローンだと無利息期間のないところが多数ですが、以下の2点は銀行ならでのメリットになるでしょう。

銀行カードローンで立て替えるメリット

- 銀行ならではの金利で利息の負担が小さい

- キャッシュカード一体型もありバレにくい

ちなみに、銀行カードローンも「返済開始までに余裕ができる」「月々の負担を減らせる」といった点は一緒なので安心してください。

銀行ならではの金利で利息の負担が小さい

カードローンの金利は限度額によって決まるのですが、はじめて契約する場合には金利の上限が適用されることも多いです。

消費者金融では年18.0%程度を上限とするカードローンが一般的ですが、銀行カードローンなら年15.0%を下回るものがたくさんあります。

無利息期間はない銀行カードローンが多いので、最初の1ヶ月に関しては消費者金融がお得だと思います。

ただ、2ヶ月、3ヶ月と返済を続けていくのであれば、金利の低い銀行カードローンが向いているでしょう。

キャッシュカード一体型もありバレにくい

銀行カードローンの中にはキャッシュカード一体型のものもあります。普段使っている銀行のキャッシュカードで借り入れができるため、借入専用のローンカードを持つ必要がありません。

消費者金融のローンカードは、家族などに見られてしまうと借り入れがバレてしまいます。

しかし、キャッシュカードと一体になっていれば、カードローンの機能が付いているとは分からないでしょう。

キャッシュカード一体型にはその銀行の普通預金口座が必要なので、今利用している銀行のカードローンを調べてみても良いと思います。

クレジットカードの延滞を解消できる目処が立たないなら債務整理も検討

クレジットカードの延滞を解消したり、回避したりする方法を説明してきましたが、多重債務に陥っているような場合には債務整理の検討も必要でしょう。

他社からの借り入れがあるなら、一時的に立て替えるだけではあまり意味がありません。

債務整理では、利息をカットして無理のない返済スケジュールになるように債権者と話し合いをしたり、裁判を通して借金の減額や返済義務の免除を求めたりします。

以前からあるような借金では過払い金が発生している可能性もあるので、まずは弁護士などの専門家に相談をして、現状を確認してもらうと良いです。

一人ひとりの状況によって適切な対処方法は違うため、債務整理の必要はあるのか、どの方法が適切なのかなどのアドバイスをしてもらってください。

【まとめ】クレジットカードの長期延滞は差し押さえの危険性も!早めに対処することが重要

クレジットカードの支払い日を1日でも過ぎてしまうと延滞になります。

遅延損害金の発生、カードの利用停止から始まり、徐々に督促の頻度が増し、最終的には差し押さえを求める裁判が行われるかもしれません。

数日の延滞であればリスクを最小限に抑えることができるので、1日でも早く対処するようにしてください。

家族などからお金を借りる、不用品を売ってお金を作るといった方法だけでなく、クレジットカードの支払方法を変更すれば次回の請求金額を減らすことも可能です。

また、それらの方法が難しいときには、カードローンでの立て替えも有効でしょう。

無利息期間のあるカードローンなら一定期間の利息は0円で、一時的な立て替えにはぴったりです。

一度信用情報に延滞が登録されると、しばらくはその影響が続きます。

おおごとにならないように、延滞を回避できないかを考え、万が一のときには、できるだけ早くクレジットカードの延滞を解消できるようにしましょう。

FP大間氏

FP大間氏 ファイナンシャルプランナー大間 武氏のコメント

クレジットカードで日常の買い物や公共料金、保険料、税金等の支払いを行ったものは、毎月一定の日(10日、15日、月末など)に締め切られ、利用代金が確定した後、一定の日(5日、10日、27日など)に指定した銀行口座から引き落としされます。クレジットカードは利用することによりポイントが付いたりすることによるメリットがあります。このメリットを得られるのもクレジットカードが発行されたという皆さんへの信用があることが大前提です。クレジットカードの利用代金が未払になることは皆さんの信用を傷つけ、失うことになります。クレジットカードを利用する際には、クレジットカード利用代金の締め日、支払日を中心に基本的な契約内容を確認していただき、請求金額については不正利用等がないかどうかも含め、毎月確認するようにしましょう。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(10)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長5年、最大60回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要