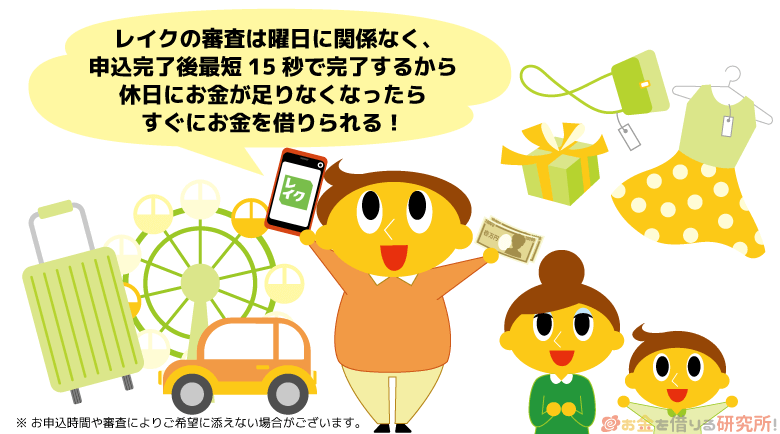

レイクは審査結果のお知らせ時間内であれば、申し込み後、最短15秒で結果が表示されます。

パソコンやスマートフォンからのWeb申し込みの場合、8:10~21:50(第3日曜日は8:10~19:00)が審査結果のお知らせ時間となっています。(※ 年末年始を除く。申込内容によっては「電話」または「メール」で審査結果を通知する場合があります。)

申込完了画面で審査結果をすぐに確認できるので、「審査結果の連絡を待っている時間が嫌!」という人にレイクはおすすめです。

ここまで審査が早いと「審査が甘いのかな?」と思うかもしれませんが、そんなことはありません。短い時間の中で申込者の返済能力を厳しくチェックしており、審査に落ちて契約できない人も一定数います。

ただし、基本的な申込条件を満たしていて、信用情報などにも問題がない方であれば大きな心配はいらないでしょう。

この記事ではレイクの審査について詳しくまとめました。

「審査で見られるポイント」「審査の流れ」「審査に落ちる原因」「審査に必要な書類」などを解説していくので、ぜひ申し込みの参考にしてください。

目次

レイクの新規申込時に審査が行われる理由

レイクだけでなく、どのカードローンも新規申込時に審査が行われます。審査なしのカードローンは存在しません。

審査が行われる理由は主に次の2つです。

レイクの新規申込時に審査が行われる理由

- 返済能力を確認するため

- 契約者ごとの金利と限度額を決めるため

返済能力を確認するため

返済能力のない人にお金を貸した場合、貸し倒れの危険性が高くなります。そのため、カードローンのサービスを契約するにあたっては、申込者の返済能力が確認され、「借りたお金を返せるか?」が必ずチェックされます。

また、返済能力の確認については、法律によっても義務付けられています。

貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用元: 貸金業法 第13条第1項より

貸金業法の第13条(返済能力の調査)では以上のように記されています。

審査基準についてはカードローン会社によって異なりますが、過剰融資にならないように申込者の返済能力を調査することは貸金業者の義務です。

契約者ごとの金利と限度額を決めるため

レイクの金利は年4.5%~18.0%で、利用限度額は1万円~500万円です。(※ 貸付利率は契約額および利用残高に応じて異なります。)

金利や限度額は契約者ごとに異なり、それらを決定するためにも審査は必要です。必ずしも希望した限度額で契約できるわけではなく、申込者の返済能力を確認したうえで、実際の限度額は決定されることになっています。

ただし、限度額はあとから増額することも可能です。レイクの増額手続きは会員ページから行え、増額が可能な場合は案内も表示されます。

限度額の増額にも審査はありますが、取引状況や返済能力の変化などによっては新規契約時に決まった限度額が変更されるケースもあります。

レイクの審査で見られるポイントと申込条件

レイクの審査で見られるのは「借りたお金をしっかりと返す能力を持っているか」です。

具体的には「本当に仕事に就いているのか(就業状況)」「年収はどのくらいか」「収入のうち、毎月どのくらいを返済に充てられるか」「他の会社で借り入れしているのか」「延滞などの返済トラブルを起こしていないか」などがチェックされることになります。

レイクの審査でチェックされる主なポイント

| 審査ポイント | 審査内容の概要 |

|---|---|

| 就業状況 | レイクの契約には申込者本人の安定収入が必要です。そのため、申し込みの時点で働いており、毎月の安定収入が見込めることも条件になります。 |

| 年収 | 利用限度額を決定するうえで、年収は非常に重要です。審査通過には収入の安定性が求められますが、限度額については年収による影響を強く受けます。また、希望する限度額などによっては、収入証明書の提出も必要になります。 |

| 月々の返済可能額 | 利用残高がある場合、レイクでは契約期間中の最大の利用残高に応じた金額を毎月返済(※1)していきます。そのため、「月々の収入のうち、どのくらいを返済に充てられるか」も審査のポイントになります。家賃の支払いや他社への返済などで、毎月自由にできるお金が少ない場合、収入を得ていても審査に落ちる可能性があります。 |

| 他社借入 | レイク以外のカードローンやクレジットカードキャッシングなどによる借り入れがある場合、その分だけ、返済能力は低く評価されます。また、レイクは総量規制の対象になるため、他社借入を含め(※2)、年収の1/3を超える借り入れはできません。 |

| 返済トラブルの有無 | レイクの審査では信用情報も利用されます。延滞などの返済トラブルの情報が登録されている場合は、レイクの審査に落ちる可能性が高いです。 |

※1 残高スライドリボルビング方式の場合。初回借入時には借入金額に応じて、それ以降は追加借入後の利用残高に応じて返済額が再設定されます。

※2 消費者金融や信販会社などの貸金業者からの無担保の借り入れ(カードローンやクレジットカードキャッシングなど)が対象です。

詳細な審査基準は公開されていません。そのため、実際の審査結果は申し込みをしてみないと分かりませんが、レイクの申込条件については事前に確認しておきましょう。

以下がレイクの審査を受けるうえで、最低限満たしておくべき条件です。

【レイクの審査申込条件】

満20歳以上、70歳以下で、安定した収入のある方(パート・アルバイトで収入のある方も可)

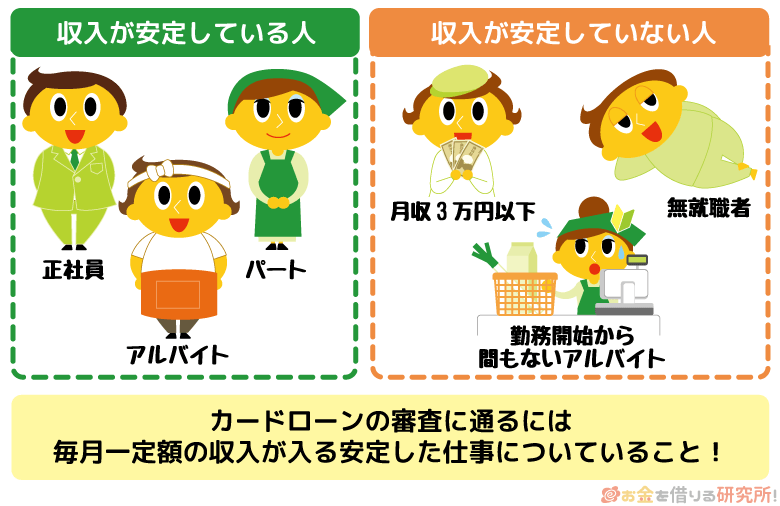

申込条件となっているのは年齢と収入の2点です。

年齢は自分でチェックできますが、収入はただあるだけでなく、「安定した」というのがポイントになります。

「安定収入といえるか」はレイクが判断することになりますが、申し込みの時点で職に就いていない方(無職の方)は条件を満たせません。

また、月々の収入が極端に少ない方、今月だけなどの短期バイトを行っている方なども、「収入が安定していない」とみなされる可能性があります。

その一方で、レイクへの申し込みは正社員以外でも可能です。

例えば、パート・アルバイトといった非正規雇用の方、自分自身で事業を行なっている自営業者(個人事業主)の方も融資対象になります。

レイクの審査が不安なら「1秒診断」がおすすめ

レイクの審査に通るかどうか不安という方におすすめしたいのが「1秒診断」です。

1秒診断はレイクの公式サイトから行えて、以下の項目を入力するだけで審査通過の見込みをすぐに判定してくれます。

1秒診断の入力項目

| 入力項目 | 入力時の注意点 |

|---|---|

| 年齢 | 該当する年代を選択します。満20歳~満70歳の方が対象になります。 |

| 年収 | 万円単位で入力します。手取りではなく、保険料や税金などが差し引かれる前の額面年収を入力してください。正確な金額は、源泉徴収票などで確認しましょう。 |

| 他社借入金額 | レイクの場合、銀行・信販会社・消費者金融からのキャッシングの合計金額を入力します。住宅ローンについては入力の必要がありません。 |

診断結果では、検討可能な借入金額も確認することができます。同じ画面から実際の申し込みにも進めるので、まずは1秒診断を受けてみると良いでしょう。

ただし、「ご入力の情報では、お借入れ可能か判断できませんでした。」と表示された場合には、申し込みをしても審査には通らない可能性が高いです。

あくまでも簡易的な診断なので、どちらのケースにおいても実際の審査結果と異なる場合があります。

それでも基本的な申込条件を満たしているのかの確認には役立つので、ぜひ1秒診断の結果を確認してから、申し込みをするようにしてください。

レイクの審査に落ちる原因とは?

レイクの審査に通過するための最低限の条件をクリアしているかは「1秒診断」で確認可能です。

しかし、1秒診断は簡易的なものであり、実際の審査ではより多くの項目がチェックされることになります。

診断結果に問題がなくても、「実際に申し込みをしたら否決されてしまった……」というケースも出てくるでしょう。

ここではレイクのカードローン審査に落ちる原因について説明していきます。

以下のいずれかに該当する場合には、申し込みをしても審査に通過しにくいので注意してください。

レイクの審査に落ちるケース

- 収入が不安定

- 年収に対して他社借入の金額が大きすぎる

- 過去にローンやクレジットカードを延滞している

- 一度に複数のカードローンに申し込みをした

- 申込内容に嘘・事実と異なる点がある

1. 収入が不安定な場合

レイクの申込条件にもなっている収入の安定性は審査結果に大きく影響します。

収入の安定性を自分自身で判断することは難しいですが、安定しているかどうかは収入の額以外にも雇用形態や勤続年数といった複数の項目から判断されます。

収入の安定性の判断材料

| 安定 | ・正社員として雇用されている ・年収が一定額を超えている ・月々の収入の変動が少ない ・勤続年数が1年以上 |

|---|---|

| 不安定 | ・月々の収入が変動しやすい自営業 ・現在の仕事に就いてから日が浅い ・離職率の高い業界、業種で働いている |

繰り返しになりますが、非正規雇用者や自営業者よりも、正社員や公務員の方が、収入の安定性が高いといえるでしょう。

また、今年働き始めたばかりの人よりも、勤続年数が長い人の方が、生活が安定していると見なされる傾向にあります。

どれかひとつの項目だけで審査結果が決まるわけではありませんが、例えば「アルバイトを今月始めたばかり」というような方だと収入が安定していないと判断されるかもしれません。

2. 年収に対して他社借入の金額が大きすぎる場合

1秒診断では年収と他社借入の金額も入力します。そのため、年収と他社借入のバランスもある程度は自分自身でチェックできるでしょう。

加えて、他社借入金額については、確実に審査に通らない基準額が存在しています。

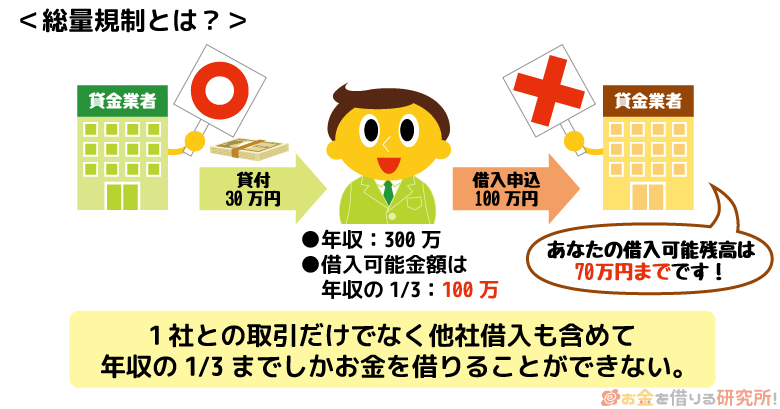

レイクは貸金業法の対象です。その中の総量規制というルールによって、(ほかの貸金業者からの借り入れを含む)融資は原則年収の3分の1までに制限されます。

総量規制は消費者金融などの貸金業者による過剰融資を防止するためのルールです。

すでにほかの貸金業者から年収の3分の1、またはそれに近い額を借りているならレイクの審査に通過することはありません。

申し込み時に他社借入を申告しますが、正確な借入状況は審査において信用情報によって確認されます。金額をごまかして審査に通過するということはできないので、正直に申告してください。

「他社借入があり、年収の1/3を超えてしまいそう」という場合は、レイクのおまとめローンなどの貸金業法に基づく返済専用の商品を検討しましょう。おまとめローンは総量規制の例外として年収の1/3超(要審査)も借りられます。

総量規制による「年収の1/3まで」という制限は、法律の上限じゃ。年収の1/3以下なら絶対に融資を受けられるというわけじゃないぞ。実際の融資額については、総量規制の範囲内で審査によって決定されるんじゃ。

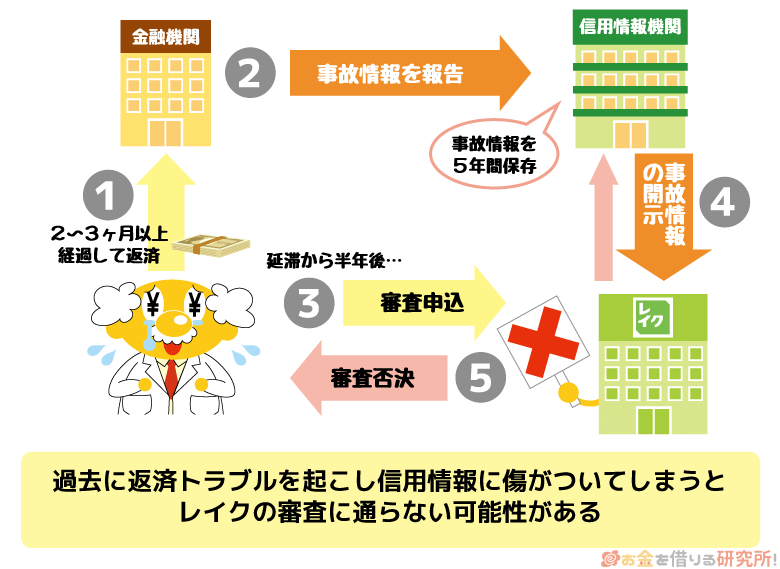

3. 過去にローンやクレジットカードを延滞している場合

信用情報には過去のローンやクレジットカードの利用状況が載っています。

その中には、延滞に関する情報も含まれており、2ヶ月~3ヶ月以上の長期延滞の場合には5年間はその記録が残ることになるのです。

審査結果の判断はレイクに委ねられますが、「信用情報に延滞の記録が載っている人にお金を貸すのはリスクがある」と判断される可能性が高いでしょう。

過去に返済トラブルがなければ関係のないことですが、うっかり返済日を過ぎてしまったというケースでも審査への影響はあるので注意してください。

ちなみに、信用情報とは別にカードローン会社でも顧客情報を管理しています。過去の取り扱い商品で返済トラブルがあった場合、信用情報から記録が削除されていても、審査結果に影響することが考えられます。

4. 一度に複数のカードローンに申し込みをした場合

「カードローンの利用経験がない方」「他社で否決されてしまった方」などは審査が不安だと思いますが、だからといって一度に複数の会社に申し込みをしてはいけません。

信用情報には申込記録も残ります。短期間に複数のカードローンに申し込みをしていると「お金に困っている」という印象を持たれ、審査で不利になることがあるのです。

このような状態を「申し込みブラック」といいます。複数のカードローンに一度に申し込むことは、むしろ審査通過率を下げてしまうので注意してください。

申込記録は信用情報機関に6ヶ月残ります。短期間に連続してカードローン・キャッシングの審査に落ちている方は、最後の申し込みから6ヶ月間を空けるようにしましょう。

5. 申込内容に嘘・事実と異なる点がある場合

レイクの申し込み後は、申込内容などをもとに審査が進んでいきます。ただし、申込内容をそのまま鵜呑みにするわけではありません。

中には嘘の情報で審査に通ろうとする人もいるため、申込内容に事実と異なる点がないかもチェックされます。

例えば、他社借入の状況については信用情報でも確認されますし、提出した書類(本人確認書類や収入証明書など)の記載内容と申込内容に食い違いがないかも重要です。

また、申込内容に不審な点があれば、電話で確認されるケースも出てくるでしょう。虚偽の内容での申し込みは審査落ちの原因になるので、正確な情報を申告するようにしてください。

レイクのカードローン審査の流れ

ここからはレイクの審査の流れについて確認していきましょう。

レイクは最短即日融資にも対応しており、かなりスピーディに審査結果を確認できます。しかし、審査状況や申し込みの時間帯によっては、審査結果の連絡に時間がかかることもあるので注意してください。

以下はWeb完結で申し込みを行った場合の流れです。

レイクのカードローン審査の流れ

- 申し込みフォームで必要事項を入力する

- 申込完了画面で審査結果を確認する

- 契約手続きフォームで必要事項を入力する

- 本人確認・必要書類の提出を行う

- 提出書類などの確認後、契約完了(借入可能)

レイクの場合、Webなら最短25分融資(※1)も可能です。

実際の審査時間はケースバイケースなので、最短即日融資を希望する人は早めに申し込みましょう。

※1 21時(日曜日は18時)までの契約手続き完了(審査・必要書類の確認含む)で、当日中の振り込みが可能です。ただし、一部金融機関、メンテナンス時間は除きます。

レイクは申し込み後、最短15秒で審査結果を表示

大手消費者金融カードローンの多くは、最短即日融資が可能です。審査時間も最短30分以内とスピーディなところが増えていますが、レイクなら申し込み後、最短15秒で審査結果を確認できます。

レイクは「審査結果のお知らせ時間」なら、申込完了画面に審査結果が表示される仕組みになっています。(※ すぐに審査結果の確認ができない場合、審査完了後にメールや電話で結果が通知されます。)

「できるだけ早く審査結果を知りたい」「審査結果の連絡を待つ時間はドキドキする」という方にとってレイクはとても便利でしょう。

審査結果のお知らせ時間内は申込方法によって異なりますが、Webからの申し込みの場合、以下の時間帯は画面上で結果を確認可能です。

審査結果のお知らせ時間(Web申し込みの場合)

| 平日・土曜日・日曜日 | 8:10~21:50 |

|---|---|

| 毎月第3日曜日 | 8:10~19:00 |

※ 年末年始を除く。申込内容により、「電話」または「メール」で審査結果をお知らせする場合があります。

毎月第3日曜日は審査結果のお知らせ時間が19時までなので、この日に申し込みをする方は注意してください。

おすすめは24時間受付のWeb申し込みですが、レイクはWeb以外の申込方法にも対応しています。レイクの申込方法について詳しく知りたい方は、以下の記事を参考にしてください。

レイクでお金を借りる借入方法!レイクの申し込みから返済までの流れ

お知らせ時間外は翌営業日以降の連絡

審査結果のお知らせ時間外に申し込みをした方は、翌営業日以降にメールなどで結果が通知されます。

また、申込内容や審査結果によっては、メールではなく電話がかかってくることもあります。審査が完了次第の連絡になるので、定期的にメールボックスや着信履歴を確認するようにしましょう。

「翌日になっても連絡がこない」など審査に時間がかかるケースについては、次章で詳しく解説しています。審査時間が気になる方は、そちらも確認してください。

レイクの審査に時間がかかるケース

レイクは申し込み後、最短15秒で審査結果を表示してくれますが、最終的な契約完了まではもう少し時間がかかります。審査結果の確認後、すぐにお金を借りられるわけではありません。

レイクはWebなら最短25分融資です。 ※1

審査結果を確認したあとには、契約に必要な情報の追加入力や本人確認・書類提出などが必要になります。それらの手続きをすべて終えて、お金を借りられるようになるまでが最短25分で、審査の進捗状況によってはそれ以上かかるケースもあるでしょう。

例えば、以下のようなケースでは、通常よりも審査結果の連絡が遅くなりやすいです。

レイクの審査に時間がかかりやすいケース

- 審査結果のお知らせ時間外に申し込みを行った場合

- 年末年始やゴールデンウィークなどの連休前に申し込みを行った場合

- 電話連絡による確認事項が発生した場合

- 書類の再提出が必要になった場合

- 申込内容や提出書類に不備があった場合

※1 21時(日曜日は18時)までの契約手続き完了(審査・必要書類の確認含む)で、当日中の振り込みが可能です。ただし、一部金融機関、メンテナンス時間は除きます。

スムーズに審査を進めるポイント

前述のとおり、レイクはすぐに審査結果を確認できないケースもあります。そのため、審査結果の連絡が遅いからといって、「審査に落ちた」と考える必要はありません。

スムーズに審査を進めて、契約を完了させるためのポイントをまとめました。

- 入力内容に間違いがないかを確認してから申し込みを完了する

- できるだけ早い時間帯に申し込みを済ませる

- 本人確認書類や収入証明書をあらかじめ用意しておく

- 書類提出時の注意点をよく確認しておく

- 必要最低限の金額で審査を受ける

審査の進捗状況を確認する方法

すぐに審査結果を確認できない場合、審査が完了次第、メールなどで連絡があります。

「申し込みの翌日になっても、審査結果の連絡がこない……」という場合は、レイクの公式ホームページで進捗を照会すると良いでしょう。

「審査状況のご確認」ページでは、カナ氏名・生年月日・自宅または携帯電話番号を入力することで、審査の進捗状況を確認することができます。 ※1

また、すでに審査が完了している場合、審査完了の通知が迷惑メールフォルダに届いている可能性も考えられます。念のため、迷惑メールフォルダも確認しておいてください。 ※2

もしこの方法でも確認ができないなら、レイクのフリーダイヤルまで問い合わせてください。

※1 Webからの申し込みの場合、現在の状況を確認可能です。審査状況の確認のほか、申し込みの再開・本人確認書類の提出などを行えます。

※2 メールの受信拒否設定をしている場合は、設定を見直してください。

レイクのカードローン審査で必要な書類と提出方法

レイクの審査では本人確認書類や収入証明書などが必要です。審査に通過して正式に契約をするためには書類提出が必要なので、お急ぎの方は書類の提出もスピーディに行いましょう。

申し込み後、最短15秒で表示される審査結果を確認しただけでは、融資を受けられません。最短即日融資を希望する方は特に注意してください。

書類の提出は、レイクの自動契約機を利用する方は指示された書類を持参し、Web契約をする方はアップロードで行えます。

「文字が不鮮明で読めない」「書類全体が写っていない」などの不備があると再提出になり時間をロスしますし、場合によっては審査に落ちる可能性もあります。

レイクの審査で必要な書類を提出時の注意点とあわせて説明していきます。(※ 審査結果・契約方法によって必要な書類が異なります。)

レイクの審査で必要な本人確認書類

運転免許証を持っている場合は、本人確認書類として運転免許証を提出してください。運転免許証ならレイクをWeb完結で契約する際に行う「スマート本人確認」にも対応しています。

また、運転免許証を持っていない方は、別の本人確認書類も利用可能です。

どの本人確認書類を提出する場合でも、氏名・生年月日・住所の3つの記載は共通で必要になります。

レイクの本人確認書類

| 本人確認書類 | 提出する際の注意事項 |

|---|---|

| 運転免許証 | 変更事項が記載されているかに関係なく、表面と裏面の両方が必要です。現住所の記載がない場合は、住所確認書類の提出も必要になります。 |

| 健康保険証 | カード型の保険証で裏面に住所が記載されている場合には、両面の提出が必要です。 住所が未記入の方は、先に現住所を記入してください。 紙型の保険証で被扶養者の方は、本人の情報が記載されているページが必要になります。 記号・番号や保険者番号部分、QRコードは見えないように加工してから提出してください。 ※QRコードは、(株)デンソーウェーブの登録商標です。 |

| パスポート | 顔写真ページ、および氏名、住所が記載された所持人記入欄ページが必要です。 氏名変更がある方は、新しい氏名が記載されている追記ページも提出してください。 また、2020年2月4日以降に申請の所持人記入欄のないパスポートの場合は、住所確認書類もあわせて提出してください。 |

| マイナンバーカード | 表面(顔写真・住所記載面)だけを提出します。 個人番号が記載されている裏面は提出不要です。 また、顔写真のない「通知カード」は本人確認書類としては利用できません。 |

| 在留カード | 外国籍の方の本人確認書類です。 表面、裏面の両面を提出してください。※ 通称名で申し込みの場合は、通称名が確認できる本人確認を「在留カード」「特別永住者証明書」とあわせて提出してください。 |

| 特別永住者証明書 |

現住所が異なる場合などの「住所確認書類」

「引っ越したばかりで、本人確認書類の住所を変更できていない」といったようなケースでは、現住所を確認できる書類の追加提出も必要です。「旧住所の本人確認書類」+「現住所記載の住所確認書類」を提出してください。

住所確認書類の提出も必要なのは、「提出する本人確認書類に記載されているのが現住所でない方」「Web契約(郵送あり)で契約時に本人確認書類2点を用意できない方」「自動契約機で健康保険証を提出する方」です。

いずれかに該当する場合は、現住所を確認できる以下の書類1点もあわせて用意してください。

住所確認書類

- 公共料金の領収書(ガス・電気・NTTの固定電話・NHK)

- 住民票の写し

- 印鑑登録証明書

- 水道使用料

※ 発行日から6ヶ月以内の原本が必要です。

本人確認書類2点が必要なケース

カードローンやクレジットカードなどの契約時の本人確認は、近年、より厳格になっています。

レイクの場合、「スマート本人確認」や「口座登録で本人確認」であれば、所定の本人確認書類1点で手続き可能です。

しかし、Web契約でローンカードの発行を希望する方は、「所定の本人確認書類2点」もしくは「所定の本人確認書類1点+住所確認書類1点」が必要になります。(※ 住所確認書類は、現住所の記載が必要です。また、本人確認書類の住所が現住所と異なる場合は、合計2点の住所確認書類が必要になります。(公共料金の領収書は、本人名義1点+同姓の同居家族名義1点でも可))

運転免許証を持っている方は「スマート本人確認」、持っていない方は「口座登録で本人確認」をおすすめしますが、別の方法で本人確認・書類提出をする場合は複数の書類が必要なケースもあるので注意してください。

レイクで収入証明書が必要になる時

レイクで収入証明書が必要なのは、以下のいずれかに該当する方です。

- レイクの利用限度額が50万円を超える場合

- レイクの利用限度額と他社借入の総額が100万円を超える場合(他社とは、使途自由の類似無担保融資サービスを提供している会社のことを表します。)

レイクと初回契約の方は①と②、他社借入がないという方なら①だけをチェックしておけば大丈夫です。

コンビニ交付に対応した市区町村の場合、マイナンバーカードを持っていれば、コンビニなどで収入証明書を取得することもできます。

手元に収入証明書がないというときは、コンビニのマルチメディア端末で交付の手続きをするとスピーディでしょう。(※ 書類の交付に必要な手数料は自己負担となります。)

レイクの収入証明書

| 収入証明書 | 提出する際の注意事項 |

|---|---|

| 源泉徴収票 | 前年度分の源泉徴収票を提出してください。 提出の前に「申込者のフルネーム」「支払金額」「勤め先の名称」の記載を確認しましょう。 ただし、「公的年金等の源泉徴収票」、「退職所得の源泉徴収票」は利用できません。 |

| 確定申告書 | 前年度分の確定申告書で、税務署の受付印、または電子申告の受付日時の記載が必要です。 また、確定申告書の「所得金額」が年収額となります。 提出の前に「申込者のフルネーム」「税務署の受付印/ 電子申告の受付日時」「収入金額」「所得金額」の記載を確認しましょう。 |

| 給与明細書 | 直近2ヶ月分の給与明細書、および賞与の支給があった方は前年度分の賞与明細書もあわせて提出してください。 給与明細書には、①発行年月、②本人の氏名、③勤め先の名称、④総支給額の4点が記載されていることが必須です。 また、手書きの給与明細書の場合、社印、または社判も必要になります。 |

| 住民税決定通知書 納税通知書 |

前年度分の住民税決定通知書、または納税通知書を提出しましょう。 納税通知書には、課税明細書の記載も必要です。 2枚1組になっている場合には、両方を提出してください。 提出の前に「申込者のフルネーム」「発行日」「発行元」「発行印」の記載を確認しましょう。 |

| 所得(課税)証明書 | 前年度分の所得(課税)証明書を用意してください。 所得(課税)証明書は、市区町村役場で入手できます。また、マイナンバーカードを利用して、コンビニのマルチメディア端末で交付を受けることも可能です。 提出の前に「申込者のフルネーム」「所得金額」「収入金額」「発行日」「発行元」「発行印」の記載を確認しましょう。 |

会社員の方は源泉徴収票、自営業者の方は確定申告書であれば用意しやすいでしょう。必要になったらすぐに提出できるように、あらかじめ準備しておくことをおすすめします。

レイクの審査は甘い?厳しい?審査の難易度について

「はじめてカードローンの審査を受ける方」「別の会社の審査に落ちた経験のある方」は、レイクの審査に不安を感じているかもしれません。

実際、審査に落ちる人も一定数いますが、レイクの審査は厳しいのでしょうか?

レイクは年収の金額や雇用形態による制限なし

レイクの申込条件は「満20歳以上、70歳以下で、安定した収入のある方(パート・アルバイトで収入のある方も可)」です。

年齢制限はあるものの、「前年度の年収~万円以上」や「パート・アルバイトの申込不可」といった制限はありません。契約できるかどうかは審査結果次第ですが、厳しい申込条件ではないでしょう。

審査が厳しいといわれる銀行や信用金庫などのカードローンの中には、年収や雇用形態、勤続年数による制限を設けている商品も存在します。

一方、レイクに関しては、申込条件を満たしているなら過度な心配は不要です。安定収入のある以下のような方なら申込可能で、審査に通る可能性も十分にあると考えられます。

レイクに申込可能な方

- 正社員

- 契約社員

- 派遣社員

- パート

- アルバイト

- 自営業

大手消費者金融の審査通過率

大手消費者金融カードローンの中には、審査通過率(成約率)を公式ホームページ上に掲載しているところもあります。

審査通過率とは「新規申込者のうち、どのくらいの割合が契約に至っているのか」というデータです。

「レイクの審査は厳しい」といわれる理由のひとつがこの審査通過率で、他社と比較してやや低めの数値になっていることが分かります。

大手消費者金融カードローンの審査通過率

| 消費者金融カードローン | 審査通過率 |

|---|---|

| プロミス | 40.3% |

| アコム | 39.8% |

| レイク | 31.1% |

| SMBCモビット | 非公開 |

※ 2022年4月~2023年3月の平均成約率(参照:SMBCコンシューマーファイナンス月次データ、アコムIR情報、SBI新生銀行決算関連資料)

しかし、同じ人が審査を受けているわけではないため、必ずしも審査が厳しいとはいえません。

例えば、はじめてのカードローンとして選ばれやすい商品は、他社借入がない人の申し込みが多いため、審査通過率が高くなる傾向にあります。

詳細な審査基準が公開されているわけではありませんが、大手消費者金融カードローンの審査難易度はどこも大きくは違わないと考えて良いでしょう。

審査の甘いカードローンは存在しないものの、申込条件をクリアしていて、信用情報や他社借入状況にも問題がないなら過度な心配はいりません。

それでも審査が不安な方は、レイクの口コミも参考にしてみてください。

【労働形態別】レイクの審査を受けるときの注意点

レイクは安定した収入を得ていて、年齢制限を満たしているなら、正社員以外の方の申し込みも可能です。

しかし、正社員に比べて「収入の安定性が低い」と評価され、審査で不利になるケースも存在します。労働形態別にレイクの審査を受けるときの注意点についてまとめました。

パート・アルバイトがレイクの審査を受けるときの注意点

消費者金融の申込者の中にはパート・アルバイト勤務の方も多いと思います。

安定した収入といえるのか不安に感じるかもしれませんが、レイクの公式ホームページの「よくあるご質問」の中にはパート・アルバイト勤務の方でも申し込める旨が明記されているので安心してください。

特にフルタイム、もしくはそれに近い時間働いていて、勤め先の保険(社会保険)に加入している方であれば、大きな心配は不要でしょう。

一方、シフト数によって月収が変動するため、その点は正社員と比べて審査で不利です。

例えば、「月に数回のシフトで、月収も少ない」という場合、審査通過のハードルは上がります。

レイクに月収や年収による明確な審査基準はありませんが、極端に収入が少ない場合は、審査に通りづらいと考えてください。もし年収に不安があるなら、まずはレイクの公式ホームページで「1秒診断」を受けてみましょう。

派遣社員がレイクの審査を受けるときの注意点

派遣社員もレイクの融資対象になります。ただし、派遣会社に登録しているというだけでなく、今現在派遣されていて収入を得ている必要があります。

登録したばかりで派遣前の方、ちょうど派遣先との契約が終了して次の派遣が決まっていない方、派遣されているものの数ヶ月などの短期契約の方などは条件を満たせません。

また、パート・アルバイトと同様に派遣日数が少なく、収入も少ない場合には審査通過が難しいです。

派遣社員の場合は、「勤務状況が安定しているか」が審査で重要になると思ってください。

自営業者がレイクの審査を受けるときの注意点

会社で働いている方は給与所得者になりますが、自営業(個人事業主)の方は事業所得者という扱いになります。

自営業者の場合、仕事をしているからといって安定した収入があるとは限りません。そのため、会社で働いている人と比べて収入が不安定だと見なされやすくなるのです。

もちろん、審査によって収入が安定していると判断されれば融資を受けられます。安定した収入があることを証明するために確定申告書なども事前に用意しておくとスムーズでしょう。

一般的には「年収(所得金額)」「業歴」「事業所の固定電話の有無」なども自営業のローン審査のポイントになるといわれています。

また、資金使途が事業性資金の場合、通常のカードローンは利用できません。事業性資金を借りたいのであれば、専用のビジネスローンに申し込みましょう。

レイクの審査に関するよくある質問

レイクは土日も審査を行っている?

レイクは土曜日や日曜日も申し込みを受け付けています。Web申し込みは原則24時間365日可能なので、パソコンやスマートフォンから申し込みましょう。

もちろん、申し込みの受け付けだけでなく、レイクなら土日も審査を行ってくれます。審査の対応時間は決められていますが、平日以外も最短即日融資が可能です。 ※1

申し込み後、画面に審査結果が表示される「審査結果のお知らせ時間」は8:10~21:50(毎月第3日曜日は19時まで)なので、お急ぎの方は早めに申し込みを済ませてください。 ※2

レイクは土曜日・日曜日・祝日でも最短即日融資可能!休日のレイクの借入について

※1 21時(日曜日は18時)までの契約手続き完了(審査・必要書類の確認含む)で、当日中の振り込みが可能です。ただし、一部金融機関、メンテナンス時間は除きます。

※2 年末年始を除く。申込内容によっては「電話」または「メール」で審査結果を通知する場合があります。

レイクの審査に落ちたなら他社でもお金を借りられない?

「申込条件をクリアしている」と思っても、レイクの審査に落ちてしまうことはあります。

カードローンの審査基準は会社によって異なるため、お金が必要なら他社への申し込みを検討しましょう。基本的な申込条件を満たしていれば、他社の審査には通るかもしれません。

ただし、レイクの審査に落ちてしまったなら、次の申し込み先はより慎重に検討してください。

銀行カードローンは消費者金融よりも審査が厳しい傾向にあります。次に申し込みをする場合もレイクと同じ消費者金融の中からカードローンを選んだ方が良いでしょう。

例えば、プロミスやアコム、アイフルなどの大手消費者金融カードローンは利便性が高く、新規契約者向けの無利息期間も用意されているのでおすすめです。

大手消費者金融カードローンは公式ホームページ上で「借入診断」ができます。実際の審査結果と異なるケースもありますが、申し込みを検討するうえでの参考にしてみてください。

最初にそれらの大手消費者金融カードローンを検討して、どうしてもダメそうなら中小消費者金融も候補に入れましょう。

「信用情報に問題はないか?」「年収の1/3を超える融資にならないか?」「安定した収入はあるか?」などは、どの消費者金融カードローンでも確認されるぞ。もしこれらが原因で審査に落ちたなら、他社との契約も難しいじゃろうな。連続で審査に落ちないためには、審査落ちの原因を考えることも重要じゃぞ。

レイクの審査では勤務先への電話連絡がある?

カードローンの審査では、働いていることの確認を目的に勤務先へ電話がかけられるケースもあります。

例えば、銀行カードローンやクレジットカード会社の信販系カードローンの場合、審査の中で勤務先への電話連絡を行うことが多いです。

その一方で、大手消費者金融では、「原則、勤務先への電話連絡をしない」とするところが増えています。

レイクも原則として、自宅・勤務先の確認は電話で行っていません。勤務先への電話連絡が心配な人も、レイクなら安心して申し込めるでしょう。(※ 審査の結果により、電話での確認が必要になるケースもあります。その場合の電話連絡は、申込者のプライバシーに十分配慮した形で行われます。)

【まとめ】レイクは申し込み後、最短15秒で審査結果表示!まずは1秒診断を受けるのがおすすめ

審査結果のお知らせ時間の場合、レイクは申し込み後、最短15秒で審査結果を確認できます。

画面上での結果確認後、本人確認や書類提出などの手続きが必要になるため、すぐにお金を借りられるわけではありませんが、「できるだけ早く結果を知りたい!」という人にレイクはおすすめです。

Web申し込みの場合、審査結果のお知らせ時間は8:10~21:50(毎月第3日曜日は19時まで)となっています。 ※1

ただし、審査結果の通知が早いからといって、審査が甘いわけではありません。安定収入がなければ審査に通りませんし、他社借入や信用情報が原因で審査に落ちるケースもあります。

もしレイクの審査に不安があるなら、まずは「1秒診断」を受けてみてください。年齢・年収・他社借入金額を入力するだけで、検討可能な借入金額をすぐに診断できます。 ※2

あくまでも簡易的な診断ですが、申し込みを検討するうえでの判断材料にはなるでしょう。

※1 年末年始を除く。申込内容により、「電話」または「メール」で審査結果をお知らせする場合があります。

※2 実際の申し込みでは、ご希望にそえない場合があります。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(10)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長5年、最大60回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要