「明日、10万円が必要なので、今日中に10万円を借りておきたい」

「今すぐ10万円必要なので誰か貸してください!」

理由は様々ですが急な出費が重なってしまったり、クレジットカードの引き落としだったりで10万円ほど必要というときはカードローンが便利です。

両親や友人から10万円を借りようとするとかなり大金に思えますが、カードローンの場合、10万円の融資は少額の部類に入るでしょう。

お金の使い道について具体的に説明する必要もなく、スムーズに手続きを進めれば最短60分ほどで現金を手にすることができます。

ただし、どのカードローンを選択するかによって、融資までのスピード、利息の負担が変わってきます。

この記事では、カードローンに求める条件別に10万円を借りるのにぴったりな1枚を紹介していきます。

また、スムーズにお金を借りるコツや、融資を受ける前に知っておきたい注意点についてもまとめているので、ぜひカードローン選びの参考にしてください。

10万円借りるなら!

目次

【条件別】10万円を借りたいときにおすすめの借入先

早速、条件別におすすめのカードローンを見ていきましょう。

今回は、以下の3つの条件でおすすめの借入先を紹介していきます。

10万円の借り入れに求める条件

- 即日で10万円を借りたい

- 無利息期間を利用してお得に10万円を借りたい

- できるだけ低金利で10万円を借りたい

即日融資ですぐに10万円を借りたいなら消費者金融がおすすめ

クレジットカードの引き落としなど、できるだけ早く10万円が必要というケースでは消費者金融のカードローンを選んでください。

カードローンは他の借入方法と比べると融資スピードが早いですが、即日融資ができるのは消費者金融だけです。

銀行カードローンはどんなに早くても翌営業日以降の融資であり、審査結果が出るまで数日かかることもよくあります。

今すぐお金を借りたいというときは消費者金融のカードローン一択だと思って良いでしょう。

大手の消費者金融であれば、審査は最短20分~30分で完了します。

審査が早い消費者金融の中でも、10万円をすぐに借りたいという方にはアコムがおすすめです。

アコムの自社ATM(アコムATM)は24時間いつでも借り入れ・返済できるだけでなく、手数料も無料なので、利用者の負担を軽減することができます。

アコムATMは自動契約機に併設されているため、カードを受け取ってすぐに借り入れをすることも可能です。

もちろん、銀行やコンビニなどに設置されている提携ATMから現金を引き出すこともできます。今すぐ現金が必要な方にはおすすめなカードローンです。

コンビニATMも24時間利用できるため便利ですが、アコムATMとは異なり、10,000円以下の取り引きでは110円、10,000円超の取り引きでは220円の手数料がかかる点は覚えておきましょう。

さらに、銀行口座振込は24時間、土日の入金にも対応しているため、ローンカードを利用しなくても即日融資が受けやすいです。

ただ、振込先の金融機関や、振込手続きをする時間帯によっては翌営業日の入金になることもあるので注意してください。

また、アコムを含め、次の消費者金融は融資スピードに定評があり即日融資を希望している方にはおすすめです。

10万円の即日融資におすすめの消費者金融

| 消費者金融 | 最短審査時間 | 金利(実質年率) | 最大限度額 |

|---|---|---|---|

| アコム | 20分 ※2 | 3.0%~18.0% | 800万円 |

| プロミス | 3分 ※2 | 4.5%~17.8% | 500万円 |

| レイク | 15秒 ※1 | 4.5%~18.0% | 500万円 |

| アイフル | 18分 ※2 | 3.0%~18.0% | 800万円 |

※1 レイクでは、通常は8:10~21:50、毎月第3日曜日は8:10~19:00の審査結果のお知らせ時間内であれば、申込み完了後、最短15秒で審査結果を確認できます。

※2 お申込み時間や審査状況によりご希望にそえない場合があります。

10万円借りてすぐに返済(完済)できるなら無利息期間がある金融会社がおすすめ

カードローンの中には無利息期間のサービスがある会社も消費者金融を中心に多く、一定期間は利息がまったくかからないためお得です。

特に短期間で完済できるなら、無利息期間がある会社を選ぶと良いでしょう。

無利息期間中に全額を返済した場合、利息を一切負担せずにお金を借りることができます。

無利息期間がある消費者金融の中でもおすすめなのがプロミスです。

プロミスは初回契約時に、メールアドレスとWeb明細サービスを登録することで、30日間の無利息期間が適用されます。

プロミスの無利息期間のポイントは次の2つです。

- 初回借入の翌日から無利息期間が開始される

- ポイントシステムで、再度、無利息期間が利用可能

他社の無利息期間は「契約の翌日」からスタートするものが多いため、すぐに借り入れをしない場合、無利息期間を最大限活用できないこともあります。

プロミスでは初回借入の翌日からスタートなので、無駄なく無利息期間を活用することが可能です。

また、プロミスには会員向けのポイントシステムがあり、貯めたポイントを消費すれば再度、無利息期間を適用することができます。

プロミスの無利息期間を上手に活用すれば、10万円借りたときの利息を少なくできるでしょう。

無利息期間がある主なカードローンは次の通りです。

無利息期間のある主なカードローン

| 消費者金融 | 無利息期間の内容と適用条件 |

|---|---|

| プロミス | 初回借入の翌日から30日間 ・プロミスと初回契約であること ・メールアドレスを登録すること ・Web明細を登録すること |

| アコム | 契約日の翌日から30日間 ・アコムと初回契約であること |

| レイク | 契約日の翌日から365日間の無利息 ・初めての契約 ・Webで申込み、契約 ・契約額が50万円以上 ・契約後59日以内に収入証明書類の提出とレイクでの登録が完了 ・無利息期間経過後は通常金利適用 ・他の無利息商品との併用不可 |

| 契約日の翌日から60日間 ・初めての契約 ・Web申込み ・契約額が50万円未満 ・無利息期間経過後は通常金利適用 ・他の無利息商品との併用不可 |

|

| アイフル | 契約日の翌日から最大30日間 ・アイフルと初回契約であること ・無担保キャッシングローン(カードローン)を利用すること |

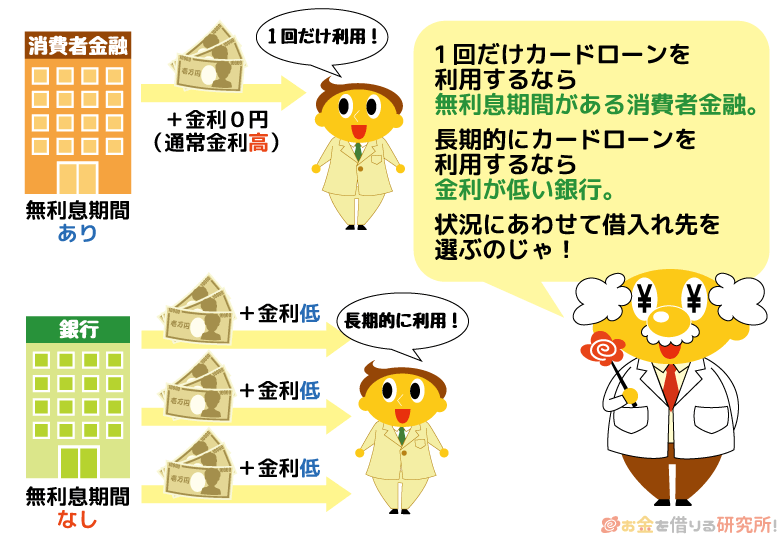

長期の利用を考えているなら銀行カードローンがおすすめ

記事の冒頭で、10万円はカードローンで借りる金額としては少額だという話をしました。

ただ、カードローンは限度額の範囲なら繰り返し借り入れができるため、人によっては完済するまでに何年もかかることがあります。

先ほど紹介した無利息期間は、基本的には初回契約者向けのサービスなので、今回だけでなく、長くカードローンを利用しようと思っている方は金利の低さも重視してください。

10万円を銀行カードローンで借りるなら楽天銀行スーパーローンがおすすめです。

楽天銀行スーパーローンは金利が年1.9%~14.5%なので、消費者金融よりも利息額を少なくできるでしょう。

加えて、楽天銀行スーパーローンは毎月の返済を口座振替で行うため、返済の手数料が一切かかりません。

また、提携ATMで借り入れをする場合、コンビニATMや三井住友銀行ATM、みずほ銀行ATMを利用すれば手数料無料です。

長期間カードローンを利用するなら、借り入れや返済で手数料がかからないかも重要になります。

楽天銀行スーパーローンなら、利息の負担を軽減できるだけでなく、無駄な手数料も抑えやすいのでおすすめです。

しかし、即日融資には対応していないので、借り入れまでには1週間程度かかると思ってください。

楽天銀行スーパーローン以外にも、次のような銀行カードローンであれば低い金利で借り入れができるでしょう。

長期の利用におすすめの銀行カードローン

| 銀行カードローン | 自社口座 | 金利(実質年率) | 最大限度額 |

|---|---|---|---|

| 楽天銀行スーパーローン | 不要 | 1.9%~14.5% | 800万円 |

| 三菱UFJ銀行カードローン 「バンクイック」 |

不要 | 1.4%~14.6% | 800万円 |

| みずほ銀行カードローン | 必要 | 2.0%~14.0% | 800万円 |

金利はみずほ銀行カードローンの方が低いですが、みずほ銀行口座を持っていない人は口座開設も必要になります。

時間がかかる場合は融資までに2週間~4週間ほどかかってしまうため、少しでも早くお金を借りたいなら楽天銀行スーパーローンや三菱UFJ銀行カードローン「バンクイック」が良いでしょう。

カードローンでスムーズに10万円を借りるコツ

カードローンなら比較的、スピーディにお金を借りることができます。

ただ、なかなか審査が進まずに、融資までに時間がかかってしまうケースもあるので注意してください。

ここからは、スムーズに10万円を借りるためのコツを紹介していきます。

審査スピードの早いカードローン会社を選ぶ

先ほど説明した通り、即日融資でお金を借りたい方は消費者金融が最適です。

中でも大手の消費者金融は審査が早く、今日中に借りたい、明日までに借りたいという方におすすめです。

中小規模の消費者金融でも即日融資は可能ですが、大手よりも審査に時間がかかる傾向があるため、あくまでも「最短」ということになります。

そして、銀行カードローンは、即日融資に非対応で、最短でも翌営業日以降の融資です。

「1日くらいだったら審査が遅くても良いかな。」と思うかもしれませんが、銀行の場合、最短で翌営業日、平均的には3日~1週間程度が審査結果の連絡までにかかります。

さらに、銀行カードローンの融資がより遅くなるケースとしては、土日・祝日をはさむ場合、口座開設が必要な場合があげられます。

多くの銀行カードローンは平日しか審査をしていないため、土日や祝日をはさむと、その分、融資までが遅くなるのです。

また、一部の銀行では、カードローンの契約に自社の口座が必須ということがあります。

口座がない方は、口座開設をしてからカードローンの契約手続きに入るため、通常よりも1週間程度は時間がかかるでしょう。

お試し診断で審査結果をシミュレーションしておく

消費者金融に申し込みをしても審査に落ちてしまえば、すぐにお金を借りることはできません。

特にはじめてお金を借りる方は審査に不安を感じていると思います。

その場合は、消費者金融の公式サイトでお試し診断をしてから、申し込みを行いましょう。

お試し診断では、年齢や年収、他社借入などの数項目だけで審査の結果をシミュレーションすることが可能です。

審査落ちしてしまうと、そこから新たな申し込み先を探して、一から申込内容を入力してという作業がまた必要になります。

借り入れまでに時間がかかってしまうだけでなく、手間も非常にかかるので、事前のお試し診断で審査通過の見込みがあるかをチェックしてください。

借入希望金額は必要最低限で申し込む

カードローンは限度額の範囲内なら自由に借り入れができるため、契約限度額がたとえ100万円でも、300万円でも10万円だけを借りるということが可能です。

利息が発生するのは借りた分だけなので、できるだけ高い限度額で契約したいと考える人もいるかもしれません。

しかし、カードローンは借入希望金額が高額になればなるほど、審査は慎重に行われます。

融資まで急いでいなく収入などの評価に自信があるという人は、高めの限度額での契約を目指しても良いですが、早めに10万円を借りたいという場合は借入希望金額を必要最低限にした方が良いでしょう。

実際の限度額は、借入希望金額を参考にしつつも、金融機関側が審査によって決めるため希望よりも高い金額で契約できることも多いです。

また、限度額は申請をすれば、増額審査を受けることもできます。

審査の結果次第ではありますが、契約した後でも限度額を増額することができるのです。

まずは、必要最低限の金額での契約を目指し、必要に応じて増額も検討すると良いでしょう。

申込内容に不備がないかをチェックする

カードローンの申し込みをした後、スムーズにいけば20~30分後には審査結果の連絡があります。

しかし、申込内容に間違いや漏れなどの不備があった場合、その確認をするのにも時間がかかってしまいます。

申し込みの最後に確認画面が表示されるはずなので、すぐに申込完了ボタンを押すのではなく、しっかりと間違いがないかをチェックしてください。

特に、自身や職場の連絡先に誤りがあると、連絡がつかずにそのまま審査落ちという可能性もあります。

最後に申込内容に不備がないかを確認をしてから申し込みを完了させましょう。

在籍確認の電話を1回で取れるように注意する

金融機関によってもカードローンの審査の流れは異なりますが、基本的には仮審査と本審査という2段階で融資の可否が判断されます。

仮審査はコンピューターが申込内容を審査するのが一般的で、本審査からが人の手による審査です。

そして、本審査の後半では、金融機関から職場に電話がかけられる在籍確認が行われます。

在籍確認の電話は申込者本人が職場にいないタイミングであっても問題ないです。

しかし、職場の就業時間が過ぎている、職場の休業日であるなどで電話が繋がらないと、審査はそこでストップしてしまいます。

その場合、時間や日を改めて在籍確認が行われるため、本審査が完了するのは翌営業日以降です。

消費者金融では土日や祝日でも平日と同じように審査をしてくれますが、職場が休みで電話を受ける人がいないというときは在籍確認ができません。

職場が土日・祝日休みという方は、金曜日の夕方までに申し込みを完了させるようにしましょう。

また、即日融資を受けたいが職場に人がおらず在籍確認が難しいというときは、申し込み後、消費者金融にその旨を相談してみてください。

ケースバイケースではありますが、職場に在籍していることが分かる書類(社会保険証など)を提出することで、電話での在籍確認を契約後に行ってもらえる場合もあるようです。

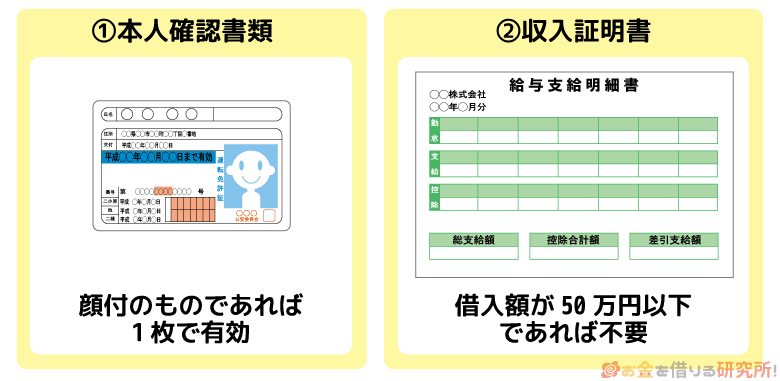

10万円を借りるために必要な書類

カードローンの契約には必要な書類がいくつかあるので、事前に確認をしておくとスムーズな借り入れに繋がります。

金融機関によって必要な書類が異なる場合もありますが、本人確認書類と収入証明書の2枚の準備ができれば大丈夫です。

また、借入希望金額が10万円というケースでは、基本的に本人確認書類1枚だけで契約ができます。

10万円を借りるための必要書類

| 本人確認書類 | 収入証明書 |

|---|---|

| ・運転免許証 ・パスポート ・マイナンバーカード ・健康保険証 など |

・源泉徴収票 ・確定申告書 ・給与明細書 など |

消費者金融では、貸金業法という法律に則り、次の2つに該当したときに収入証明書を必ず確認しています。

法律上、収入証明書が必要なケース

- 1社から50万円超を借りる場合

- 他社借入と借入希望金額の合計が100万円を超える場合

他社借入がないなら、借入希望金額10万円で申し込みをした場合には本人確認書類だけで契約できる可能性が高いでしょう。

ただ、個人事業主の方などは、収入が安定しているか、本当に就業しているのかを確認するために収入証明書の提出が必須になることも多いです。

カードローンに申し込みをした後で、必要書類に関する案内がメールや電話であるので、どの書類を提出するのかをよく確認してください。

できれば、借入希望金額に関係なく収入証明書も準備しておけると安心です。

10万円を借りたときの最低返済金額はいくら?

カードローンの返済は、一定金額以上であれば自由に入金ができるため、比較的、自由に返済計画を立てることができます。

また、短期間で完済できるときは金利よりも無利息期間が重要ですが、まとまった金額を借りる場合や、繰り返し借り入れをする場合には金利の低い銀行カードローンを選びましょう。

ここでは、10万円を借りた場合、完済までにいくら支払うことになるのかを説明していきます。

消費者金融のカードローンでの借り入れを年18.0%、銀行カードローンでの借り入れを年15.0%の金利として返済総額を比較してみました。

10万円借りたときの返済総額の違い

| 完済までの期間 | 最終的な返済総額 | 返済金額の差 | |

|---|---|---|---|

| 金利年18.0% | 金利年15.0% | ||

| 6ヶ月 | 105,312円 | 104,418円 | 894円 |

| 12ヶ月 | 110,011円 | 108,304円 | 1,707円 |

| 24ヶ月 | 119,808円 | 116,360円 | 3,448円 |

| 36ヶ月 | 130,130円 | 124,773円 | 5,357円 |

| 48ヶ月 | 140,973円 | 133,553円 | 7,420円 |

| 60ヶ月 | 152,326円 | 142,724円 | 9,602円 |

※ 返済シミュレーションで算出した参考値です。実際の返済金額と異なる場合があるため目安として見てください。

半年で完済するなら金利年18.0%と15.0%の差は1,000円以下ですが、60ヶ月かける場合には10,000円近い差になるのです。

借りた金額はまったく一緒でも、返済が長期化するとどんどん利息が増えてしまいます。

これは10万円を借りた後、追加で借り入れを一切しなかった場合です。

途中で借入金額を増やせば、最終的な返済総額はもっと大きくなります。

繰り返しの借り入れ、10万円を超える借り入れの可能性があるなら、できるだけ金利が低い銀行カードローンを選ぶと良いでしょう。

一方、1年以内に完済できそうという場合には、無利息期間を活用すれば、消費者金融でお金を借りる方が利息を少なくできます。

10万円借りても、月に1万円くらいずつ返済できそうという人は無利息期間がある消費者金融のカードローンがおすすめです。

カードローンで10万円を借りるときの注意点

最後にカードローンで10万円を借りるときの注意点を紹介していきます。

カードローンは用意する書類も少なく、最短20~30分で融資にも対応しているためとても便利ですが、お金を借りているということを忘れてはいけません。

10万円を少額だと思い甘く見てしまうと、後から困ってしまう可能性もあるのです。

限度額10万円だと各社の上限金利が適用される可能性が高い

カードローンの金利は審査で決まりますが、契約限度額が低いと、その商品自体の上限金利が適用される可能性が高いです。

例えば、金利が年3.0%~年18.0%のカードローンであれば、年18.0%での契約になります。

カードローンの金利は利息制限法という法律で上限に規制がかけられているため、年20.0%を超えることはありません。

しかし、限度額10万円で契約をする場合には、年18.0%前後の高めの金利になると思ってください。

そのため、長く利用するなら、限度額や適用金利の見直しを金融機関に申請したり、より金利の低いカードローンに乗り換えたりすることも検討しましょう。

少額の借り入れも返済が長期化すれば利息がかさむ

先ほど10万円を借りた場合の返済金額について説明しましたが、たとえ少額の借り入れでも返済が長期化すれば利息がかさみます。

カードローンはリボ払いでの返済なので、途中で追加借入をしても毎月の返済金額がいっきに増えることはありません。

毎月の負担を軽減できるという点ではメリットですが、返済計画を立てていないと、なかなか元金が減らないというケースもあるので注意してください。

毎月の返済金額は借入残高によって変動することも多いですが、大手カードローン会社の1ヶ月あたりの返済金額は次のようになっています。

1ヶ月あたりの返済金額(借入残高10万円の場合)

| カードローン業者 | 1ヶ月あたりの返済金額 |

|---|---|

| プロミス | 4,000円 |

| アコム ※1 | 5,000円 |

| 楽天銀行スーパーローン | 2,000円 |

| レイク※2 | 4,000円 |

| アイフル ※3 | 4,000円 |

| 三菱UFJ銀行カードローン 「バンクイック」 ※4 |

2,000円 |

| みずほ銀行カードローン | 10,000円 |

※1 限度額30万円以下で契約をした場合です。

※2 契約額30万円以下の場合です。

※3 毎月一定の期日に返済をする「約定日制」の場合です。

※4 適用金利が年8.1%超の場合です。

みずほ銀行カードローンのみ月10,000円の返済ですが、その他のカードローンなら5,000円以下で済みます。

ただ、この金額は最低返済額なので、余裕があるときは多めの支払いを心がけましょう。

完済までずっと最低返済額で支払いを続けると、毎月の負担は小さくても、最終的な返済総額はかなり膨らんでしまいます。

10万円の借り入れでも審査に落ちてしまう可能性はある

カードローンの審査では収入の安定性が重視されるため、平均よりも高収入でないと審査に通過できないわけではありません。

大手消費者金融のアコムでは公式サイト内で契約者の年収構成を公開しています。

そのデータによると、およそ契約者の4分の1は年収200万円以下なので、たとえアルバイトやパートなどの非正規雇用であっても毎月安定した収入を得ていれば審査通過の可能性はあるのです。

しかし、10万円の借り入れだからといって審査が甘いわけではありません。

大手消費者金融の審査通過率は45%~50%ほどなので、2人に1人は審査で否決されています。

延滞などで信用情報に傷がついている、他社借入件数が多く多重債務に陥っているとなると少額の借入でも審査通過は難しいでしょう。

安定収入があり、信用情報にも問題がなければ過度な心配はいりませんが、誰でもお金を借りられるほど審査が甘いわけではないと覚えておいてください。

短期の延滞でも信用情報への影響はある

カードローンでお金を借りるときにもっとも注意したいのが延滞です。

中には「1日くらい遅れても問題ないよね?」と甘く考えている人もいるかもしれませんが、借りている金額や、返済に遅れた日数は関係ありません。

1円でも足りなければ、1日でも遅れれば延滞になります。

そして、契約通りに返済が行われなかったことは、金融機関から信用情報機関へと共有され、他社でローンやクレジットカードを契約するときには審査結果に悪い影響を与えるでしょう。

また、延滞の期間が2ヶ月~3ヶ月以上になると、長期延滞となり信用情報により深刻な影響を与えます。

長期延滞は、債務整理や強制解約と同じ異動情報(事故情報)に該当し、それらの情報が信用情報に登録されていることを、俗に「信用情報に傷がついている」、「ブラックリストに入っている」と言うのです。

審査をするのは金融機関ではありますが、信用情報に傷がついている間はローンやクレジットカードの審査に通過できないと覚悟してください。

長期延滞は、延滞を解消してから5年間記録が残るため、たとえ10万円の延滞であっても、しばらくは不便な生活を余儀なくされます。

【まとめ】すぐに10万円を借りるなら消費者金融がおすすめ!繰り返しの利用なら銀行カードローンも検討しよう

すぐにでも10万円を借りたいという人は、即日融資に対応していて、無利息期間もある消費者金融のカードローンがおすすめです。

消費者金融のデメリットとして金利の高さが指摘されることも多いですが、10万円くらいの借り入れだと、利息の負担はそこまで大きくなりません。

無利息期間中は利息が一切発生しないので、上手に活用して短期間での完済を目指しましょう。

一方、毎月の返済金額を少額にして長期での完済を考えている方、今回だけでなく繰り返しの借り入れを考えている方は金利が低い銀行カードローンがおすすめです。

即日融資には対応していませんが、消費者金融よりも金利が低く、利息の負担を抑えてくれます。

10万円をいつまでに借りたいのか、どのくらいで完済するのかという2点から、自身の状況にあったカードローンを選んでください。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。