平日よりも土日や祝日の方が遊びに出かけたり、買い物に行ったりなどでお金が必要になるタイミングというのは多いです。

あらかじめ必要な金額が分かっていれば準備ができるかもしれませんが、急な出費に手持ちや銀行口座の残高だけではどうしても足りないということもあるでしょう。

そのような場合でも、カードローンを利用すれば即日で融資を受けることが可能です。

ただし、土日や祝日に新規申込をする場合、即日でお金借りるためにはいくつかのハードルがあります。

平日に申し込みをするときは気にする必要がなくても、土日や祝日の申し込みだと注意が必要ということもあるのです。

この記事では、土日祝日の即日融資におすすめのカードローン、何をポイントに借入先を選べば良いのかについて説明をしていきます。

平日に比べると土日・祝日は、即日融資が難しいケースが多くなるのは事実ですが、ポイントを押さえていれば即日融資は不可能ではありません。

どこに申し込めばすぐにお金を借りられるのかを把握して、即日融資の希望を叶えましょう。

土曜日・日曜日や祝日の即日融資におすすめのカードローンはどこ?

カードローンは、金融機関が取り扱うローンの中では融資までのスピードがとても早いのが特徴の1つです。

しかし、即日融資を受けたい場合には、銀行のカードローンは選ばないでください。

銀行カードローンは審査に時間がかかる傾向がある上、即日融資には対応していません。

2018年1月以降、銀行カードローンの審査では警察庁データベースで反社会的勢力と関連がないかを照会する作業が必須となっています。

この照会結果を得るまでには最短でも1日かかるため、どんなに早く審査結果が出ても申し込みの翌日の連絡になるのです。

そのため、即日融資を受けたい方は、消費者金融のカードローンを選ぶと良いでしょう。

多くの消費者金融では、最短審査時間が30分以内なので、土日や祝日の申し込みであっても即日融資を受けられる可能性が高いのです。

また、大手消費者金融の中でも、土曜日、日曜日に新規申込をする方にはプロミスをおすすめします。

土日や祝日に即日融資を受けるならプロミスがおすすめ

プロミスは最短3分審査の消費者金融で、この審査スピードは平日、土日・祝日に関係なく一緒です。

また、土日でも9:00~21:00までは審査の受け付けをしています。

審査にかかる時間も考慮すると、20時くらいまでに申し込みを完了すれば、当日中に審査結果の連絡が受けられる可能性が高いでしょう。

もちろん、審査状況によっては結果連絡が翌日になってしまう可能性もあるため、できるだけ早めに申し込みをした方が即日融資の確率は上がります。

ただ、最短審査時間、審査受付時間についてはプロミスが他社と比べて優っているわけではありません。

土日の即日融資にプロミスをおすすめする理由は、土日でも利用しやすい様々な借入方法に対応しているからです。

例えば、自動契約機でローンカードを発行しなくても、アプリローン(スマホATM)や振込融資を利用することで、曜日や時間帯に関係なく借り入れができます。

他の消費者金融では、スマホATMに対応していない、土日の即日振込ができない、土日の即日振込に対応している銀行が少ないということも多いです。

プロミスの商品スペック

| 金利(実質年率) | 4.5%~17.8% |

|---|---|

| 限度額 | 最大500万円 |

| 無利息期間 | 初回借入の翌日から30日間※1 |

| 審査時間 | 最短3分※2 |

| 審査受付時間 | 平日:9:00~21:00 土日:9:00~21:00 |

| 自動契約機の営業時間 | 平日:9:00~21:00 土日:9:00~21:00※3 |

| 土日の即日借入方法 | ・ローンカード ・スマホATM ・振込融資 |

| 備考 | 以下の金融機関を振込先に指定することで、曜日に関係なく24時間365日最短10秒で入金があります。 ・三井住友銀行 ・三菱UFJ銀行 ・みずほ銀行 ・ゆうちょ銀行 ・楽天銀行 など、他にも土日の即日融資に対応している銀行が多数あります。 |

※1 無利息期間は、プロミスとの契約がはじめてで、メールアドレスとWeb明細を登録した方が対象です。

※2 審査時間はお申込み時間や審査によりご希望に添えない場合がございます。

※3 自動契約機の営業時間は店舗によって異なる場合があります。

土日の即日融資に対応している借入方法が多いだけでなく、上限金利が他社より少しだけ低い、無利息期間が契約日ではなく初回借入の翌日から開始されるなどのメリットもあります。

はじめてカードローンを利用する方で、土日の即日融資を希望する人はプロミスを選べば失敗が少ないでしょう。

過去にプロミスと契約があった方は別の消費者金融も検討

もし、過去にプロミスを利用したことがあるという場合には、別の消費者金融を選んでも良いでしょう。

多くの消費者金融では無利息期間のサービスがありますが、その金融機関と初回契約であることが条件の1つなので、再契約では無利息期間が適用されません。

そのため、土日の即日融資も可能で、はじめての方に無利息期間があるアコム、もしくはアイフルを選ぶと良いと思います。

アコムとアイフルの商品スペック

| アコム | アイフル | |

|---|---|---|

| 金利(実質年率) | 3.0%~18.0% | 3.0%~18.0% |

| 限度額 | 最大800万円 | 最大800万円 |

| 無利息期間 | 契約翌日から30日間 | 契約翌日から最大30日間 |

| 審査時間 | 最短20分 | 最短18分 |

| 審査受付時間 | 9:00~21:00 | 9:00~21:00 |

| 自動契約機の営業時間 | 9:00~21:00 | 9:00~21:00 |

| 土日の即日借入方法 | ・ローンカード ・スマホATM ・振込融資 |

・ローンカード ・スマホATM ・振込融資 |

| 備考 | 24時間、土日も銀行口座への振り込みが可能ですが、金融機関・申込時間帯によっては翌営業日の入金になります。 | 土日祝日でも全国1200の金融機関で最短10秒振込が可能。毎週日曜日はシステムメンテナンスにより受付時間が短いので注意が必要です。 |

※ 自動契約機の営業時間は店舗によって異なる場合があります。

※ 審査時間はお申込み時間や審査状況によりご希望にそえない場合があります。

※ アコム、アイフルの無利息期間は、初回契約の方が対象です。

アコムとアイフルは最短審査時間がそれぞれ20分、18分なので、土日であっても即日融資を受けられる見込みは十分にあります。

アイフルもアコムも「24時間365日最短10秒融資」が可能としていますが、実際はメンテナンス時間があったり、金融機関によって接続時間が限られていたりするので、完全に24時間借りられるわけではありません。

ただアコムに関しては、楽天銀行だと受付時間が毎日0:10~23:49とほぼ24時間接続されているので、即日融資が受けやすいです。

自動契約機の営業時間内にローンカードの受け取りができるという方なら、どちらの消費者金融を選んでも良いでしょう。

金利や限度額も一緒なので、対応している土日の即日借入方法、自動契約機までの近さなどで選んで大丈夫です。

土日・祝日に即日融資を受けたいときに注意すべき4つのこと

紹介してきたような消費者金融では、土日・祝日でも即日融資を受けることができます。

ただ、消費者金融であれば、どこでも土日の即日融資が可能というわけではありません。

土日や祝日に新規の申し込みをする場合には、以下の点に注意してください。

土日・祝日に即日融資を受けるための注意点

- 審査の受け付けは土日でも行なっているか?

- 土日の新規申込でも即日で借りられる方法はあるか?

- 土日でも職場への在籍確認をクリアすることができるか?

- 必要書類をすべて用意することはできるか?

それでは、注意点を1つずつ詳しく説明していきます。

1. 審査の受け付けは土日でも行なっているか?

カードローンを扱う金融機関は、会社ごとに審査受付をする曜日や時間帯が決まっています。

例えば、即日融資に対応していない銀行は、土日だと審査の受け付けも行なっていないというケースが多いです。

また、街金と呼ばれるような中小規模の消費者金融の多くも土日の即日融資には対応していないので注意しましょう。

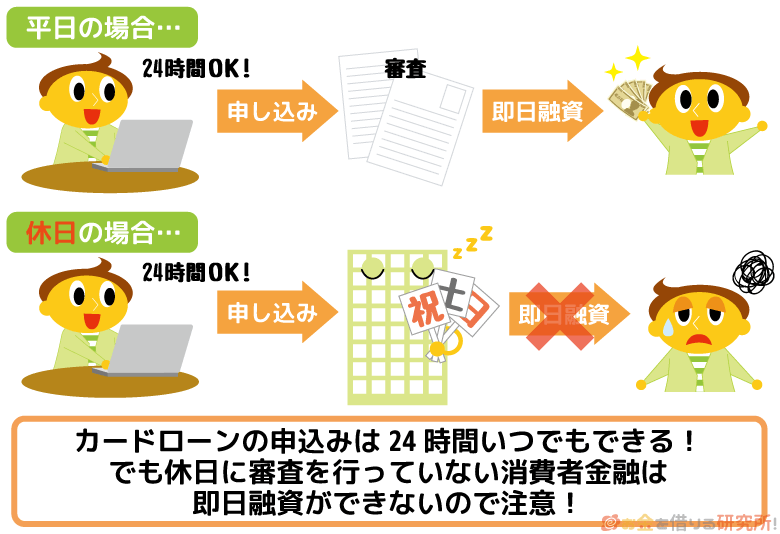

消費者金融のほとんどは24時間いつでもインターネット経由で申し込みができますが、申し込みができるのと、審査の受け付けをしてくれるのとは話が別です。

大手3社であるプロミス、アコム、アイフル以外での借り入れを検討している方は、必ず土日でも審査をしてくれるのかを確認してください。

加えて、土日だと店頭窓口が営業していないなど、利用できない申込方法も出てきます。

そのため、スマホやパソコンからネット申し込みを行うことをおすすめします。

自動契約機で申し込みをする場合、契約機内で審査結果を待つ必要もありますし、書類の不足で申し込みができないと一度家に戻らないといけません。

ローンカードを発行したいという方も、ネットで申し込みをして審査通過の連絡を受けてから、自動契約機で契約、カード受け取りをするとスムーズでしょう。

2. 土日の新規申込でも即日で借りられる方法はあるか?

そして、土日に即日融資を受ける上で重要になるのが、借入方法です。

記事の前半でも説明したように、振込融資の場合には、振り込みの手続きをしてから口座への入金がされるまでに時間がかかってしまうケースもあります。

契約できても、その日のうちにお金を借りられないなら意味がありません。

必ず、契約を済ませた後、どのような方法で借り入れをするのかまでを考えておくようにしてください。

カードローンの借入方法は主に次の3つです。

- ローンカードでATMから現金を引き出す

- スマホを利用してセブン銀行ATMかローソン銀行ATMで現金を引き出す

- 振込融資で指定口座へ入金してもらう

一番確実なのは、ローンカードを自動契約機で受け取っておくことです。

ローンカードは消費者金融の自社ATMだけでなく、コンビニなどの提携ATMでも利用できるため、カードさえあれば、メンテナンスなどの一部の時間帯を除いて24時間いつでも借り入れができます。

ただ、自動契約機が近くにない方、仕事や予定があり自動契約機の営業時間内に来店するのが難しい方もいるでしょう。

その場合には、スマホATMや振込融資といった別の方法で即日融資が受けられないかを検討してください。

それでは、借入方法ごとの注意点について説明をしていきます。

ローンカードは自動契約機での受け取りが必須

ローンカードの受取方法は、「来店での受け取り」と「郵送での受け取り」の2つに大きく分けることができます。

郵送受取の場合、住んでいる場所や配送状況によって自宅に届くまでの日数は異なりますが、3日~1週間程度は要するでしょう。

そこで、郵送は避け、即日融資を希望するなら来店でローンカードを受け取ってください。

ただし、先ほども説明したようにスタッフが在中している店頭窓口だと土日や祝日は休業日となっています。また、プロミス、アコム、アイフルといった大手消費者金融は店頭窓口を閉鎖しているので、店頭窓口での受け取りはできません。

そのため、土日に即日でローンカードの受け取りをするためには、自動契約機の営業時間内に来店できるかどうかが重要になるのです。

大手3社の自動契約機の営業時間は次のようになっています。

大手3社の自動契約機の営業時間

| 消費者金融 | 平日 | 土日・祝日 |

|---|---|---|

| プロミス | 9:00~21:00 | 9:00~21:00 |

| アコム | 9:00~21:00 | 9:00~21:00 |

| アイフル | 9:00~21:00 | 9:00~21:00 |

※ 自動契約機の営業時間は店舗によって異なる場合があります。

アコム、アイフルはプロミス3社とも審査の開始は9時からです。

だから、9時以前にネット申し込みをする場合でも、アコム、アイフルの方が審査結果が出るのが早いということはありません。

営業終了時刻は3社とも21時で共通です。審査に通過してから自動契約機に来店するなら、契約機内で行うのは契約手続きとカード受け取りだけなので時間はあまりかかりませんが、1分、2分では終わらないので、できるだけ早く自動契約機に着くようにしましょう。

スマホATMサービスならローンカード不要

ローンカードを自動契約機で受け取る時間の余裕がない方は、スマホATMの利用を検討してください。

各消費者金融のスマホアプリがローンカード代わりになるため、自動契約機に来店する手間なく、ATMでの現金の引き出しが可能です。

大手3社の中ではすべてスマホATMに対応しており、スマホATMでの借り入れを希望する場合、先にネット上で契約までを済ませておくことが必要になります。

また、スマホATMでの取り引きができるのはセブン銀行ATMとローソン銀行ATMだけです。(アコムはセブン銀行のみ可能)

スマホATMでの即日融資を希望する方は、最寄りのセブンイレブンとローソンの場所を調べておくとスムーズでしょう。

加えて、消費者金融によって取り引きができる時間も決まっています。

セブン銀行ATMの利用可能時間(借り入れ)

| 曜日 | プロミス | アコム | アイフル |

|---|---|---|---|

| 平日 | 0:10~23:50 | 0:10~23:50 | 3:00~翌2:00 |

| 土曜 | 0:10~23:50 | 0:10~23:50 | 3:00~23:00 |

| 日曜 | 0:10~23:50 | 0:10~23:50 | 7:00~翌2:00 |

| 祝日 | 0:10~23:50 | 0:10~23:50 | 3:00~翌2:00 |

※ 上記の時間帯でも、メンテナンスによって利用できない場合もあります。また、年末年始、ゴールデンウィークなど利用できる時間帯が表とは異なることもあります。

ローソン銀行ATMの利用可能時間(借り入れ)

| 曜日 | プロミス | アイフル |

|---|---|---|

| 平日 | 0:10~23:50 | 0:00~24:00 |

| 土曜 | 0:10~23:50 | 0:00~23:50 |

| 日曜 | 0:10~23:50 | 7:00~23:50 |

| 祝日 | 0:10~23:50 | 曜日通り |

※ 上記の時間帯でも、メンテナンスによって利用できない場合もあります。また、年末年始、ゴールデンウィークなど利用できる時間帯が表とは異なることもあります。

スマホATMはローンカードが不要なのでとても便利ではありますが、手数料と利用できるATMが限られることには注意が必要です。

なお3社ともスマホATMでの取り引きの場合、1万円以下は110円、1万超は220円の手数料がかかります。

1回あたりは少額ですが、借り入れと返済のタイミングで手数料を支払い続けると、最終的には無視できない金額になるかもしれません。

初回の借り入れはスマホATMを利用しても、2回目以降は、できるだけ手数料のかからないATMや借入方法を選ぶようにしてください。

そして、スマホATMの利用はセブン銀行ATMもしくはローソン銀行ATMに限定されるため、近くにセブンイレブンやローソンがない方は利用しにくいでしょう。スマホATMの使い方はこちら。

通常のローンカードのように他の銀行やコンビニに設置してある提携ATMが使えないので、その場合には振り込みでの融資の検討も必要になります。

即日振込を希望するなら銀行ごとの対応時間をチェック

即日振込を希望する方は、持っている銀行口座と、消費者金融ごとの振込対応時間をチェックするようにしてください。

平日の銀行営業時間内であれば、ほとんどの銀行口座で即日振込が可能です。

しかし、窓口業務が終了する15時以降や、銀行の休業日である土日・祝日の場合、振り込みの実施が翌営業日に繰り越されてしまうこともあります。

2018年10月から、全国銀行資金決済ネットワークがモアタイムシステムという新しい決済システムを導入したため、徐々に即日振込が可能な時間帯を延長する金融機関は増えてはいます。

ただ、平日の夕方なら即日振込ができるものの、土日は終日、即日振込ができないという銀行もまだ多いです。

銀行口座によって振込実施までの時間が異なるため、土日の即日振込を希望するなら、消費者金融ごとにどの銀行口座があれば良いのかを調べておくと安心でしょう。

自分が持っている口座が即日振込に対応しているかどうか、必ずチェックしておくのじゃ!

なお、次のような口座があると土日や祝日の即日振込も可能になります。

銀行口座ごとの土日に即日振込ができる時間帯

| 銀行口座 | プロミス | アコム | アイフル |

|---|---|---|---|

| 三井住友銀行 | 0:00~24:00 | 0:10~19:59 | 0:00~24:00(日曜日は21:00) |

| 三菱UFJ銀行 | 0:00~24:00 | 0:10~19:59 | 0:00~24:00 |

| みずほ銀行 | 0:00~24:00 | 0:10~19:59 | 0:00~24:00 |

| ゆうちょ銀行 | 0:00~24:00 | 0:10~19:59 | 0:00~24:00 |

| りそな銀行 | 0:00~24:00 | 不可 | 0:00~24:00 |

| 楽天銀行 | 0:00~24:00 | 0:10~23:49 | 0:00~24:00 |

| イオン銀行 | 0:00~24:00 | 不可 | 0:00~24:00 |

| 住信SBIネット銀行 | 0:00~23:30 | 不可 | 0:00~23:30(日曜日は0:30~24:00) |

| PayPay銀行 | 0:00~24:00 | 不可 | 不可 |

※ プロミスでは、土曜日23:30~24:00と日曜日18:50~24:00に振り込みの手続きをした場合、振込実施は翌日の8:45~9:30頃となります。その他の時間帯についても、メンテナンスのため、振り込みまでに時間がかかることがあります。

上の表に記載がある金融機関以外にも土日の即日振込ができる銀行があります。

紹介した銀行以外の口座を利用したい方は、各消費者金融公式サイトで振込実施時間を調べてから申し込みをしてください。

3. 土日でも職場への在籍確認をクリアすることができるか?

土日や祝日に即日融資を受ける場合、盲点になりやすいのが在籍確認です。

在籍確認とは、申込者が申告のあった職場で本当に勤務しているかを確かめる審査の1つのことを言います。

プロミス、アイフル、アコム※では基本的に在籍確認を目的とした電話連絡はしないとしているため、とくに正社員として働いている方は気にする必要はないと思います。(※原則、電話での確認はせずに書面やご申告内容での確認を実施)

また、勤務先に電話連絡をする際は事前に本人に連絡があるので、在籍確認の有無がわからず、ソワソワすることはないでしょう。

ただ審査状況によっては在籍確認の電話があるということもまた事実。

どのタイミングで在籍確認をするかは、消費者金融や審査状況によっても異なりますが、審査結果の連絡の前に行うケースが多いです。

そのため、在籍確認ができないと申し込みをした時間帯に関係なく、当日中に審査結果の連絡を受けることができません。

職場が休業日だと電話での在籍確認ができない

なぜ、土日や祝日の在籍確認に注意が必要かというと、基本的に在籍確認は電話によって実施されるので、職場に電話を受けられる人がいないと審査がそこでストップしてしまうからです。

在籍確認では「◯◯さんは、いらっしゃいますでしょうか?」という電話が消費者金融の担当者からかかってきます。

その電話に本人が出る、本人に取り次ぎが行われるといった場合だけでなく、「◯◯は、本日、お休みをいただいております。」のような勤務が確認できる返答があった場合でも在籍確認は完了です。

在籍確認は申込者本人が不在でも問題はないのですが、会社自体が土日・祝日は休業日で人がいないというときは、即日融資を受けることはできないのでしょうか?

電話連絡なしで在籍確認ができる場合もある

先程もお伝えしましたが、在籍確認を電話連絡で行う場合は、事前に本人に連絡があります。

もし即日融資を希望しているが、職場が休業日で電話での在籍確認が難しいというときは、電話があったタイミングで、そのことを消費者金融の担当者に伝えましょう。

申告した職場に在籍していることが証明できる書類(社会保険証など)を提出することで、電話連絡の代わりとしてくれたり、電話連絡のタイミングを借入後にずらしてくれたりするケースがあるのです。

ネット申し込み後、申込内容の確認する電話が消費者金融からかかってきたとき、もしくは、申込直後に自分から電話をして「会社が休業日で在籍確認ができないのですが、何か即日融資を受ける方法はないでしょうか?」と聞いてみましょう。

ケースバイケースですが、次のような書類の提出で契約を進められることもあります。

職場の在籍を証明できる書類

- 社会保険証

- 給与明細

- 社員証

など

※ 給与明細書には勤務先、発行日、氏名などの記載が必要です。また、社員証は定型のフォーマットがないため、在籍確認ができる書類とは認められないケースも多いです。そのため、社会保険証の発行がされていた方が安心でしょう。

人によっては書類提出をすることで少額での契約ができ、後日、電話による在籍確認ができた後で借りられる額を増やしてもらえたということもあるようです。

しかし、絶対にこのような対応を取ってくれるとは限りません。

確実に職場への電話連絡なしで契約をしたい方にはSMBCモビットのWEB完結申込という方法もあります。

社会保険証、もしくは組合保険証を持っていて、指定の銀行口座(三井住友銀行、三菱UFJ銀行、ゆうちょ銀行、みずほ銀行のいずれか)があれば職場への電話連絡なしで契約が可能です。

ただし、SMBCモビットは大手3社と比較すると審査に時間がかかるケースも多く、申し込みをする時間帯によっては即日融資ができない可能性も高いので注意するのじゃ。

4. 必要書類をすべて用意することはできるか?

カードローンの契約には、本人確認書類と、人によっては収入証明書も必要です。

どのような書類が有効かは消費者金融によっても違いますが、次のようなものがあれば大丈夫でしょう。

有効な本人確認書類

- 運転免許証

- パスポート

- マイナンバーカード

- 健康保険証

- 住基カード

- 運転経歴証明書

など

有効な収入証明書

- 源泉徴収票

- 確定申告書

- 給与明細書

- 住民税決定通知書

- 所得(課税)証明書

など

※ 給与明細書は直近2ヶ月分、および、賞与があった方は賞与明細書も必要になります。また、給与明細書に地方税額の記載がある場合には、1ヶ月分で良いこともあります。

他社借入がなく、少額での申し込みだと運転免許証1枚で契約ができることも多いです。

しかし、本人確認書類に顔写真や現住所の記載がない場合、法律上、収入証明書の提出が必要になる場合には、他にも用意しないといけない書類が出てきます。

顔写真なし、現住所の記載なしの本人確認書類は補完書類も必要

運転免許証やマイナンバーカード、パスポートには顔写真がついていますが、健康保険証のような顔写真なしの本人確認書類を提出する方、また、記載の住所が古いままの方は別途、他の書類も必要です。

足りない情報を補うという意味で補完書類と言いますが、金融機関の指示にしたがって次のようなものも用意してください。

補完書類の例

- 住民票

- 住民票記載事項証明書

- 戸籍謄本(抄本)

- 公共料金の領収書(電気、ガス、水道、NHK)

など

以上のような補完書類は、発行から6ヶ月以内のものが有効とされていることが多く、それより前のものは利用できません。

住民票などは土日だと交付申請ができる時間帯が短いこともあるので、補完書類が必要な方は注意しましょう。

収入証明書の提出が求められるケースもある

消費者金融の貸付業務には「貸金業法」という法律が適用されます。

そして、貸金業法では、次の2つのケースに該当する場合、消費者金融は書類によって申込者の収入を確認しなければいけないということが定められているのです。

法律上、収入証明書が必要なケース

- 1社から50万円を超える金額を借りるケース

- 他社借入と融資希望金額の合計が100万円を超えるケース

はじめて借り入れをするという方だと、借入希望金額を50万円以内にすれば、法律上は収入証明書が不要になります。

ただし、50万円以内でも、消費者金融から収入証明書を求められるケースもあり、その場合、提出しないと審査に通過できません。

具体的にどのようなケースで消費者金融が収入証明書の提出を求めるかは非公表となっています。

しかし、申告した金額が平均的な年収を大きく上回る場合、自営業・会社の経営者などの場合には、法律上は不要でも収入証明書がいることが多いようです。

はじめから収入証明は不要だと油断していると、提出を求められたときに慌ててしまいます。

念の為、最新の源泉徴収票、確定申告書などを手元に用意しておくと安心でしょう。

土日・祝日に即日融資を受けたい方は借入方法が重要!在籍確認の方法は事前に相談しよう

大手消費者金融であるプロミス、アコム、アイフルの3社であれば、土日や祝日の新規申込でも即日融資が受けられる可能性が高いです。

ただ、振り込みによる土日の当日融資を希望する方は、平日とは入金時間が異なることも多いので注意してください。

振り込みの手続きをしても、入金があるのは週明け月曜日の9時以降になってしまうこともあります。

ローンカードを利用する場合、平日、土日・祝日ともに自動契約機の営業時間に差はありませんし、24時間営業のコンビニATMであれば曜日や時間帯による影響も受けません。

土日に即日融資を受けるためには、必ず借入方法までを考えた上で、手続きを進めていくようにしましょう。

在籍確認を目的とした電話連絡は基本的にないので、土日の審査で在籍確認の心配をする必要はないでしょう。

万が一在籍確認の電話が必要になった場合は、事前に本人宛に連絡があるので、会社が休みで電話での在籍確認ができないというときは、他の方法が取れないかを相談してみてください。

100%ではありませんが、会社の休業日であっても即日融資が受けられる可能性が出てきます。

消費者金融のカードローンでは臨機応変に対応してくれることも多いです。

迷っていれば申し込みの完了が遅くなり、審査結果が出る時間帯も遅くになります。

まずはネット申し込みを行い、在籍確認などで不安なことは電話で相談しましょう。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(10)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長5年、最大60回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要