「車でお金貸します」「車乗ったまま融資OK」といったチラシや看板を見たことはありませんか?

これは車を担保にお金を貸している貸金業者の広告ですが、一部怪しい業者もあるので注意してください。

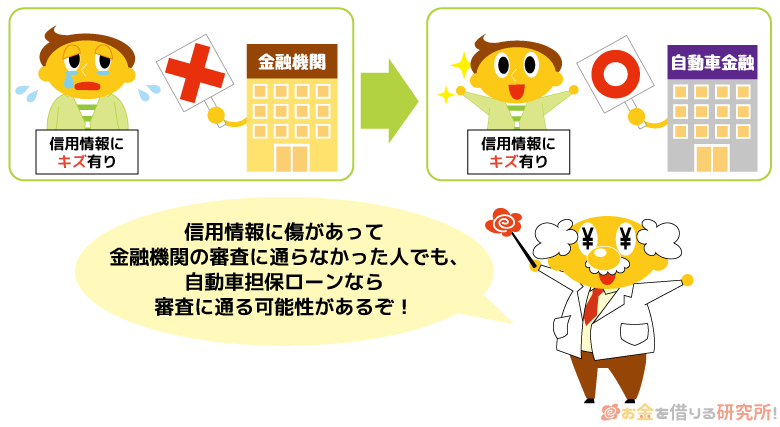

収入の安定性が低かったり、信用情報がブラックだったりすると、大手の消費者金融や銀行から融資を受けることができません。そのため、融資を受けられない方の中には「車を担保にしてでもお金を借りたい!」と考える人も一定数出てくるでしょう。

車という担保を提供することで信用情報がブラックな人でもお金を借りられる可能性がありますが、そこに目をつけた違法業者(ヤミ金)も存在します。

車を担保にした個人への融資は、一般的な金融機関では行っていないリスクの高い方法なので、利用するなら業者をしっかりと選ぶことが重要です。

この記事では、車を担保にお金を借りる方法とその危険性について説明していきます。

目次

車を担保にお金を借りる「車担保融資」とは?

車を担保にお金を借りることは「車担保融資」や「カーキャッシング」と呼ばれていて、車担保融資をしている貸金業者を「自動車金融」「車金融」といいます。

「車を担保に融資をするのは違法じゃないの?」と思う人もいるかもしれませんが、登録を受けている正規業者であれば法律上の問題はありません。

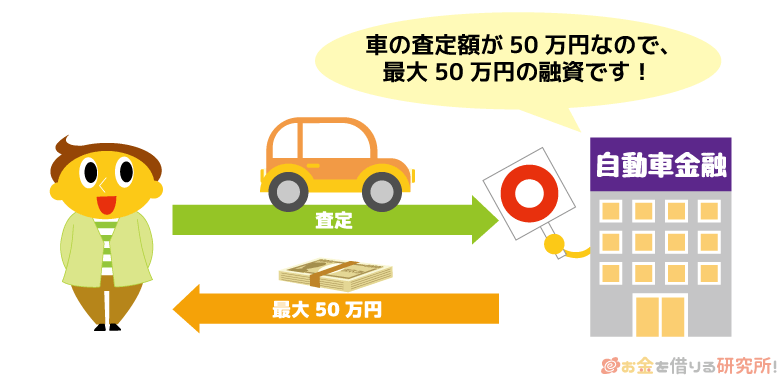

業者によって担保にできるものに多少の違いはあるものの、高額なスポーツカーだけでなく、普通車、軽自動車、トラック、バイク、ボートなども担保にすることができ、その価値に見合った金額を融資してもらえます。

不動産担保ローンは知っていると思いますが、担保が不動産(土地・建物)か自動車かの違いです。

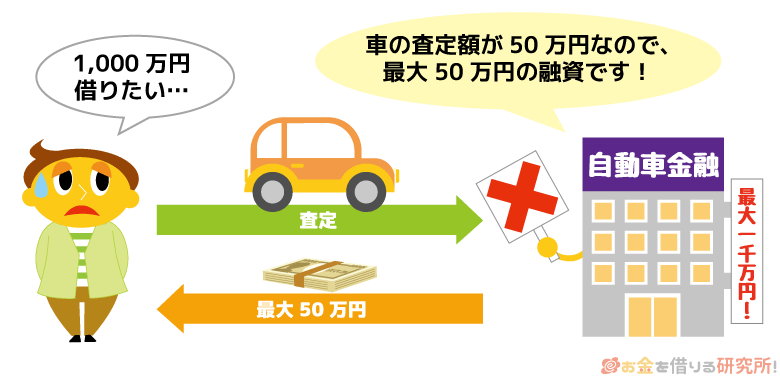

例えば、査定したもらった車の価値が50万円であれば、車を担保に最大50万円を貸してもらえます。

もちろん返済に遅れが出ると担保は売却されて、返済に充てられるので注意してください。

車は担保になりますが、原則保証人は不要で、家族や勤務先にバレることなく借り入れ可能です。

車担保融資の種類

車担保融資には主に次の2種類の方法があります。

- 預かり融資

- 乗ったまま融資

この2つの違いは返済期間中に担保としている車を利用できるかどうかです。業者に車を預ける場合、担保になる車は使えないので生活に影響が出るかもしれません。

一方、担保にした車に乗り続けながら、返済していく方式もあります。この方法だと家族と一緒に暮らしていても、車を担保にお金を借りているとはバレないでしょう。

それぞれの方式について以下でもう少し詳しく説明していきます。

- 預かり融資

車担保融資の1つの方法が「預かり融資」(預かり方式)です。担保にする車を業者に預け、借りたお金を全額返した段階で車が返却されることになります。

イメージは質屋で貴金属などを担保にお金を借りるのと近いでしょう。傷や走行距離など預ける段階での車の状態を記した預かり証を発行してくれる場合が多く、預かってもらっている間も車をしっかりと管理してくれます。

ただし、この方式では車を管理するための費用が別途請求されることもあります。提示された金利以上の負担になるので、契約の前によく確認してください。

- 乗ったまま融資

車担保融資のもう1つの方法が「乗ったまま融資」(乗ったまま方式)で、名前の通り、担保にする車に乗ったままで融資を受けられます。

仕事や生活に車を使っていても影響はありませんが、その分、預かり融資よりも査定額が低くなるので注意してください。また、業者によっては車検証を預かったり、名義変更したりして、もしもの場合に備えることもあります。

管理費などは取られないものの、預かり融資と比べても一長一短なのです。

車担保融資のメリット

車担保融資にも審査はありますが、担保があるので個人の信用情報に問題があっても融資を受けやすい点が最大の特徴です。

その他にも車担保融資には次のようなメリットがあります。

- ローン返済中や他人名義の車も担保にできる

- 資金使途は自由!事業性資金も借りられる

- その場で現金を受け取ることもできる

- ローン返済中・他人名義の車も担保にできる

業者にもよりますが、ローンが残っていて返済中だったり、他人名義だったりしても車を担保にできる場合があります。

自動車ローンが残っている場合、車担保融資で借りたお金の一部で完済して、ディーラーや信販会社になっていた名義を自分名義に変更した上で担保にするのです。ただし、ローンの残高が高額で完済するのが難しいと査定を断られてしまうでしょう。

また、他人名義の車を担保にする場合は、委任状などを用意しないといけません。通常よりも用意する書類が増えるため、お急ぎの方は事前に確認した上で店舗へ向かってください。

加えて、車検が切れている車も査定してもらうことはできます。担保にする車によってこのような条件がつくこともありますが、いずれの場合も査定額の範囲内であれば融資を受けられるのです。

- 資金使途は自由!事業性資金も借りられる

通常のカードローンやフリーローンは資金使途が原則自由とされていても、事業性資金を借りることはできません。ビジネスで利用するお金を借りる場合、事業性資金に対応したビジネスローンを契約する必要があります。

一方、車担保融資であれば基本的に事業性資金の借り入れも可能です。より幅広い使い道ができる点は車担保融資のメリットでしょう。

ちなみに、一部の銀行では法人限定で業務用車両を担保にしたローン商品も扱っています。個人での利用はできないものの、普通の自動車金融でお金を借りるよりも良い条件で契約できる可能性が高いです。

- その場で現金を受け取ることもできる

車を担保にするというと査定や契約に時間がかかりそうなイメージですが、実は、スムーズに手続きが進むと30分程度で融資を受けられます。一般的な消費者金融カードローンと同じくらいのスピードで融資してくれるのです。

以下のような流れで車担保融資の手続きは進みます。

1. 車担保融資の申し込み(ネット・電話・来店)

2. 車の査定(来店・出張査定)

3. 契約手続き

4. 融資担保にする車を店舗に持ち込めば査定・審査を速やかに進めてくれますが、事前に電話などで問い合わせておくとよりスムーズでしょう。契約に必要な書類がいくつかあるので、事前に調べた上でそれらも持参してください。

査定額、貸付条件などに問題がなければ、契約書に記入してその場で現金を受け取ることができます。

車担保融資に必要な書類

車担保融資には次のような書類などが必要です。

- 印鑑証明書

- 実印

- 車検証

- 自賠責保険証

- 本人確認書類

- 収入証明書

車検証や本人確認書類などは比較的簡単に用意できると思いますが、印鑑証明書はすぐに入手できないケースもあるでしょう。

他にも、他人名義の車を担保にするケースでは、委任状や譲渡証明書、所有者の印鑑証明書なども必要になります。

業者によっても必要書類が異なるため、店舗へ行く前に確認することが重要です。特にその場で契約を結んで現金を受け取りたい場合は必要書類に注意してください。

車を担保にお金を借りるリスク・デメリット

個人がお金を借りる方法といえばカードローン、クレジットカードキャッシング、フリーローンなどの無担保融資が一般的です。

車担保融資は車という担保を用意することで、銀行や消費者金融の審査に通らない人でもお金を借りられる点がメリットですが、いくつかリスク・デメリットもあります。

車を担保にお金を借りるリスク・デメリット

- 担保有りでも金利は高め

- 査定額の範囲内でしか融資を受けられない

- 車を担保にしても総量規制を超える借り入れは不可

- 返済が滞ると車を没収される

- 全国からの申し込みができない場合も

車担保融資を利用するならこれらのリスク・デメリットをしっかりと理解した上で申し込みましょう。どのようなリスク・デメリットがあるのかを以下で詳しく説明していきます。

担保有りでも金利は高め

不動産担保型のローンは無担保ローンに比べて低金利で、融資額は大きくなります。

もしものときは担保の土地や建物を返済に充てられるため、金融機関にとってはリスクが低く、その分、低い金利で大きな金額を貸せるのです。

しかし、車担保融資の場合は、担保があっても金利は高めです。

主な自動車金融の金利と限度額を表にまとめました。

主な自動車金融の金利と限度額

| 自動車金融 | 金利 | 限度額 |

|---|---|---|

| R’s(アールズ) | 年6.4%~20.0% | 10万円~1億円 |

| ATOM(アトム) | 年15.00%~20.00% | 1万円~1,000万円 |

| ナルト | 年15.0%~18.0% | 最大1,000万円 |

| フューチャー | 年5.00%~18.00% | 1万円~1,000万円 |

| URBAN RISE(アーバンライズ) | 年15.0%~20.0% | 5万円~500万円 |

※ 別途、印紙代(実費)などが必要な場合もあります。

車担保融資も利息制限法にもとづき、年20.0%を超える金利にはなりません。

ただ、消費者金融の上限金利は年18.0%程度、銀行カードローンの上限金利は年14.0%~14.5%程度であることを考えると、やはり車担保融資の金利は高めだといえます。

そもそも、銀行や消費者金融の審査に通らないのは、金融機関に融資をする上でリスクがあると判断されたからです。

車担保融資は一般的な金融機関の審査に通らない人向けの借入方法でもあるので、担保があるといっても低い金利での契約は期待できないでしょう。

査定額の範囲内でしか融資を受けられない

車担保融資には1,000万円以上の限度額の商品もいくつかありますが、借りられるのは査定額の範囲内です。

そのため、担保にする車の査定額が低ければ、借りられる金額も少額になります。

査定は中古車として売却する場合の価格で、購入価格ではないので注意してください。

車種や車の状態だけでなく、車検が切れていないか、乗ったまま融資を希望するかなどによっても査定額は左右されます。担保があるからといって、大きな金額を借りられるとは限りません。

これは不動産を担保にするタイプのローンでもいえることですが、土地や建物に比べて、自動車の査定額は低くなるケースが多いです。

車担保融資なら収入や信用情報の評価が低くてもお金を借りられる可能性はあるものの、特別高価な車でなければ数十万円~100万円程度の融資になるでしょう。

カードローンは手元にお金がなくても安定した継続収入と信用があるので、それを担保に大きな金額も融資してもらえます。

その一方で、車担保融資において現在の収入や信用情報はあまり関係せず、担保そのものの価値に重きを置かれるのです。

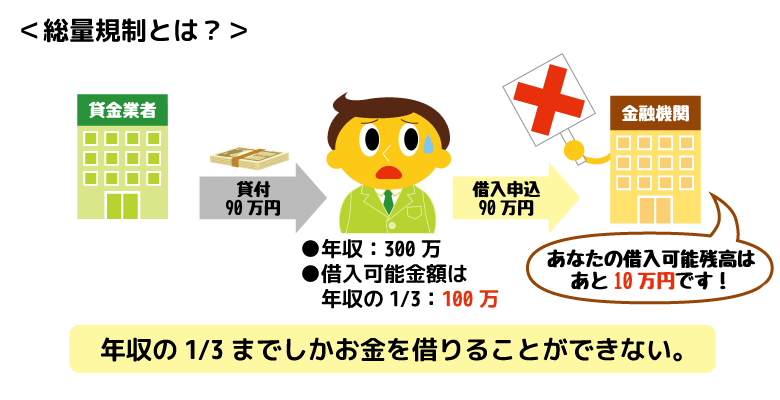

車を担保にしても総量規制を超える借り入れは不可

自動車ローンについては貸金業者からの借り入れであっても、総量規制の対象外とされているため、年収の1/3を超える金額も借りられます。

車が担保になっている点では、自動車ローンと車担保融資は似ていますね。

ですが、車担保融資は総量規制の対象で、年収の1/3を超える借り入れはできません。

そのため、総量規制を理由に消費者金融などから借り入れできない場合、自動車金融に相談しても融資は受けられないのです。

一般的な自動車ローンは「自動車を購入するときに、車を担保にすることで購入資金を借りる」という仕組みです。

これについては総量規制の除外貸付けに分類されるため、その後、貸金業者から融資を受ける場合も借入残高が影響しません。

自動車の購入費用を借りるわけではない車担保融資は消費者金融のカードローンやクレジットカードのキャッシングと同じような扱いになります。

車担保融資で年収の1/3を超える借り入れはもちろんできませんし、借りたお金は総量規制における年収の1/3に算入され、残高はその後の借り入れにも影響するので注意してください。

返済が滞ると車を没収される

たとえ信用情報がブラックだったとしても車担保融資ならお金を借りられるのは、もしものときは担保の車を売却することで借り入れを清算するためです。

乗ったまま融資だと車に乗りながらお金を借りられますが、返済が滞ると車を没収されることは忘れないでください。

普段使っている車なら生活に支障をきたすでしょうし、いきなり車がなくなれば家族にも借り入れがバレるでしょう。

また、車担保融資は他のローン商品と比べて、返済期間が短いケースも多いです。業者によっては1年~3年程度で返済しないといけません。

返済期間が短ければ、それだけ月々の返済金額は大きくなります。余裕を持って返済していける金額かどうかはよく確認するようにしてください。

車担保融資は貸金業者にとってリスクの低い方法でも、お金を借りる側にとってはハイリスクな方法なのです。

全国からの申し込みができない場合も

自動車担保融資を受ける場合、担保にする車を査定してもらう必要があります。そのため、車を店舗に持ち込む、もしくは出張査定を依頼しなくてはいけません。

出張査定も対応する地域は限られ、基本的に全国からの申し込みはできないので注意してください。

特に地方に住んでいる方は近くに店舗がないことも多いでしょう。

良い貸付条件の自動車金融を見つけても、出張査定の対応地域外で申し込めないというケースも十分に考えられます。

カードローンの場合、一部の地方銀行を除いて基本的に全国から申込可能です。どちらかといえば、自動車金融は地域密着型の街金のイメージに近いかもしれません。

違法な自動車金融もあるので注意!正規業者と違法業者を見分けるには?

この記事の中で紹介したような業者はしっかりと登録を受けている正規業者です。

ほとんどは法律に則り適切な融資をしているものの、車担保融資をする業者の中には違法な融資をするヤミ金があるのも確かなので注意してください。

信用情報などに問題があり、銀行や消費者金融から借りられない人が主なターゲットである点はヤミ金と似ています。

正規業者を装った違法業者と契約を結んでしまうと、法律に違反する高額な金利での貸し付け、無理やり担保を売却されるなどのトラブルに発展するかもしれません。

また、査定の段階で不当に安い金額が提示されている可能性もあります。

もし車担保融資を利用するなら正規業者かしっかりと確認してください。

車金融は消費者金融などと同じように貸金業者になります。そのため、営業には国や都道府県から登録を受ける必要があり、無許可で営業しているならヤミ金です。

登録を受けた貸金業者は金融庁のウェブサイトから検索できます。

大手の消費者金融と比べると車金融はどうしても知名度が低く、正規業者と違法業者を見分けるのが難しいでしょう。

チラシなどを見て、何も調べずに来店して契約を結んでしまうのは危険なので、事前にちゃんとした業者なのかを調べることも重要なのです。

車を担保にするのは危険!お金を借りるならカードローンが安心で早い!

金融庁のウェブサイトなどで調べれば正規業者かどうかは確認できますが、車を担保にすること自体のリスクは変わりません。

例えば、「少し前に債務整理をしていて金融機関からお金を借りられない」「いろんな所の審査を受けたのにどこも通らなかった」といったケースなら車担保融資も選択肢の1つになるでしょう。

しかし、前述の通り、車担保融資は金利が高い上に返済できなかった場合のリスクも大きいです。車を担保にしたからといって良い条件で融資を受けられるわけではないので、できれば通常のカードローンでお金を借りることをおすすめします。

審査内容によっては収入証明書もいりますが、用意する書類は本人確認書類くらいでWEB完結契約できるカードローンも多いです。車担保融資のように様々な書類を用意したり、査定のために来店したりする必要もありません。

消費者金融のカードローンなら最短3分~25分審査で即日融資も可能です。

審査通過率の高い消費者金融はおよそ2人に1人が契約できているため、審査に不安がある人は消費者金融のカードローンを検討してください。

大手消費者金融の多くは銀行傘下ですし、基本的に金利以外の負担はありません。(提携ATM利用手数料などを除く)

そのため、車金融を利用するよりも安心して融資を受けられるでしょう。

以下の消費者金融はどこも大手で、安全・スピーディに借り入れできます。

安全・スピーディに借りられる消費者金融

| 消費者金融 | 金利(実質年率) | 限度額 |

|---|---|---|

| プロミス | 4.5%~17.8% | 1万円~500万円 |

| アコム | 3.0%~18.0% | 1万円~800万円 |

| アイフル | 3.0%~18.0% | 1万円~800万円※ |

| レイク | 4.5%~18.0% | 1万円~500万円 |

| SMBCモビット | 3.0%~18.0% | 1万円~800万円 |

※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です。

カードローンの審査に通らない!自動車を担保にする前に検討すべき方法

信用情報などが原因でカードローンの審査にどうしても通らない場合は車担保融資も選択肢の1つかもしれません。

ですが、他にも借り入れがある中、収入が安定していない中で車を担保に融資を受けるのはハイリスクです。

そのため、車担保融資の前に次のような方法があることも知ってください。

車を担保にする前に検討すべき方法

- 生活に必須でなければ車を売却する

- 任意整理で返済の負担を軽減する

生活に必須でなければ車を売却する

基本的に車担保融資で借りられる金額よりも、その車を売却してしまった方が多くの現金を手にできます。もし車が生活に必須でないなら、担保にするのではなく売却することも考えてください。

車担保融資も金利に応じた利息が発生するので、使用頻度の少ない車のために利息を払い続けるのはもったいないです。

また、車は維持するだけでも費用がかかりますよね。駐車場代や修理費用が必要になることもありますし、ガソリン、車検などの費用や税金は定期的に支払わないといけません。

このような費用は車を担保にしている間も変わらずに発生します。つまり、車の維持費を負担しながら、利息も含めて車担保融資の返済をしないといけないのです。

車を担保にしてまでお金を借りる必要があるような状況なら、本当に車が生活にいるのかを考えてみましょう。

任意整理で返済の負担を軽減する

他社借入が多く、他社への返済に追われている場合、債務整理も検討してみてください。債務整理にはいくつかの方法がありますが、まずは任意整理を考えましょう。

債務整理は債権者と交渉することで利息をカットしてもらい、原則3年での分割払いに返済条件を変更します。

整理する借り入れは自分で選択できるため、ローンの残っている車があっても手放すことなく、他の借金だけを対象に手続きできるのです。

借金を完済して生活の立て直しを図るなら、車担保融資で一時しのぎをするのではなく、任意整理などの債務整理で返済の道筋を立てましょう。

そんなときに役立つのがインターネットから行える借金の減額相談です。過払い金の有無も含めて、どの程度借金を減額できるのか専門家が無料でチェックしてくれます。

いきなり債務整理といわれても分からないことが多くてハードルは高いですよね。まずは無料で借金の減額相談をしてみて、実際にどうするかは結果を見ながら考えましょう。(※ 借金とは、元本及び利息等を併せた金額をいいます。)

【まとめ】車を担保にお金を借りるのはハイリスク!デメリットも多いので慎重に検討を

車を担保にお金を借りる「車担保融資」について説明してきました。

信用情報がブラックな人でも利用できる借入方法(要審査)ですが、もしものときは担保の車が引き揚げられることになります。金利も高めで、決して良い貸付条件ではありません。

正規業者なら法律上の問題はないものの車検証を預けるなど一部グレーな行為もあり、中には無登録で営業しているヤミ金もいるようです。

デメリットも多いため、信用情報に問題がないならまずはカードローンでの借り入れを検討すべきでしょう。カードローンなら無担保ですし、大手消費者金融は特にコンプライアンスの意識が高くて安心です。

また、車を担保にしないと借り入れできないような状況の場合、いっそのこと車を手放したり、債務整理したりするという選択肢の方が良いケースもあります。

自動車担保融資にはリスク・デメリットが多いので、どの方法が自分に合っているのかを慎重に検討するようにしてください。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。