複数の借り入れがある場合、おまとめローンを利用することで返済の管理を楽にできるだけでなく、月々の返済額を減らしたり、金利を下げたりすることもできます。

ですが、現状でおまとめローンを取り扱っている銀行は少数で、大手地方銀行である横浜銀行にも「おまとめローン」という商品はありません。

「横浜銀行だとおまとめできないのか…」と思うかもしれませんが、実は、おまとめローンという商品がなくても複数の借り入れを横浜銀行1つにまとめることはできます。

横浜銀行には資金使途が自由で、おまとめ目的で利用できる商品がいくつかあるので、それらを使えば一本化できるのです。

それぞれ異なる特徴を持っているので、現在の借入状況や今後の借入予定などに応じて自分に合った商品を選びましょう。

この記事では、横浜銀行で扱われているおまとめ(一本化)に利用できるローン商品について解説していきます。

どの商品を選べば良いのか、どのようなものを一本化できるのか、どのくらい返済の負担を減らせるのかなどを説明していくので、横浜銀行でのおまとめを考えている方はぜひ参考にしてください。

また、後半ではおまとめローンの審査基準、おまとめ時の注意点についてもまとめました。

横浜銀行のローンを利用できるのは、営業エリア(神奈川県・東京都・群馬県の前橋市、高崎市、桐生市)内に居住、または勤務地がある方だけです。エリア外からの申し込みはできないので注意してください。

目次

横浜銀行でおまとめローンとして利用できる商品は2つ!その特徴とは?

横浜銀行でおまとめローンとして利用できる商品は次の2つです。

おまとめ利用もできる商品

| 商品名 | 金利 | 限度額 |

|---|---|---|

| 横浜銀行フリーローン | 年1.9%~14.6% | 10万円~1,000万円 |

| 横浜銀行カードローン | 年1.5%~14.6% | 10万円~1,000万円 |

金利と限度額を比べると、横浜銀行カードローンの方が若干、下限金利だけ低くなっています。どちらも最大1,000万円の限度額なので、複数の借り入れを一本化するのにも十分でしょう。

それぞれの商品の特徴について以下で紹介していきます。

横浜銀行フリーローン

横浜銀行フリーローンは事業性資金以外なら自由に利用できます。

フリーローンという商品に馴染みのない方もいるかもしれませんが、主な特徴を挙げるとするなら次の4つです。

横浜銀行フリーローンの特徴

- フリーローンの融資は契約後一度だけ

- 借入期間は最長10年まで

- ボーナス月の増額返済を設定できる

- 利息以外に手数料がかかる場合もある

フリーローンの融資は契約後一度だけ

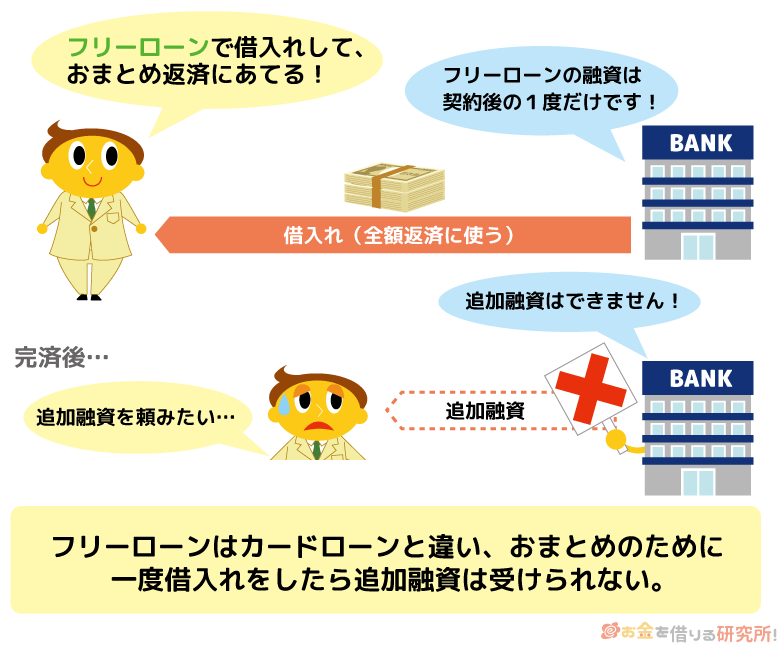

カードローンともっとも大きく異なる点は、追加借入できるかどうかです。

カードローンのように繰り返しの借り入れはできず、フリーローンの融資は契約後の一度だけになります。

新たに融資を受ける必要がなく、返済に専念したい場合はフリーローンでまとめても良いでしょう。

審査に通れば契約した金額が横浜銀行口座に振り込まれます。追加借入はできないので、その後は月々の支払いを続けて完済した時点で解約になるのです。

借入期間は最長10年まで

横浜銀行フリーローンの借入期間(返済期間)は最長10年です。1年以上10年以内(6ヶ月単位)で借入期間を指定でき、融資額、金利、借入期間によって返済計画も決まってきます。

公式サイトの返済シミュレーションを利用すれば、借入金額、返済期間などから月々の返済額、返済総額を簡単に計算可能です。

追加借入できるカードローンと違って、返済計画が契約時点でしっかりと決まるので、計画的に返済していきたい人はフリーローンが良いでしょう。

ボーナス月の増額返済を設定できる

横浜銀行フリーローンは元利均等返済という返済方式です。

元金と利息に充当される割合は毎月変わりますが、月々の返済額は一定で分かりやすい点が特徴になります。

ただし、横浜銀行フリーローンは月々の返済と別に一部繰上返済することができません。毎月の返済額を調整するなら、ボーナス月の増額返済を設定しましょう。

ボーナス月の増額返済で設定できる金額は、借入金額の50%または25%です。増額返済の設定をしておけば月々の負担を減らしながら、ボーナスを利用して多めに返済することができます。

契約時に返済計画を組まないといけませんが、借入期間とボーナス月の増額返済で月々の返済額を調整してください。

利息以外に手数料がかかる場合もある

横浜銀行フリーローンは利息以外に、手数料がかかる場合もあります。

借入金額が100万円を超える場合、取扱手数料3,300円、全額繰上返済手数料3,300円がかかります。(その他、収入印紙代も必要です。)

カードローンではこのような手数料に馴染みがないと思いますが、フリーローンは利息以外の手数料がかかることも多いです。

借入金額100万円以内なら無料なので、手数料はかかりません。ただし、おまとめで利用するときは100万円超の契約も多いので、このような手数料があることも覚えておいてください。

横浜銀行カードローン

横浜銀行カードローンも事業性資金を除いて資金使途に制限はありません。そのため、限度額の範囲内ならおまとめに利用することも可能です。

横浜銀行フリーローンは最長10年の借入期間でしたが、横浜銀行カードローンの契約は1年ごとの自動更新とされています。

月々の最低返済額さえ支払っていれば借入期間に定めはないものの、満70歳以降の新規借入はできないので注意してください。

借入残高がある状態で満70歳を迎えた場合、月々の返済だけを完済するまで継続することになります。

このようなフリーローンとの違いに加えて、以下のような点が横浜銀行カードローンの特徴になるでしょう。

横浜銀行カードローンの特徴

- 金利は増額によって下げることも可能

- 月々の返済金額や返済期間を調整しやすい

- いざというときは追加借入もできる

金利は増額によって下げることも可能

横浜銀行カードローンは融資金額によって金利が決まり、固定金利なので契約期間中の変動はありません。

横浜銀行カードローンも限度額によって金利が決まるという点は似ていますが、限度額は増額できるので契約中に金利を下げることもできるのです。

また、カードローンは変動金利で、随時見直しもあります。試しに横浜銀行カードローンと横浜銀行フリーローンの金利を細かく比較してみましょう。

横浜銀行カードローンと横浜銀行フリーローンの金利比較(年率)

| 限度額/借入金額 | 横浜銀行カードローン | 横浜銀行フリーローン |

|---|---|---|

| 100万円以下 | 14.6% | 14.6% |

| 100万円超200万円以下 | 11.8% | 11.8% |

| 200万円超300万円以下 | 8.8% | 8.8% |

| 300万円超400万円以下 | 6.8% | 6.8% |

| 400万円超500万円以下 | 4.8% | 4.8% |

| 500万円超600万円以下 | 4.5% | 4.5% |

| 600万円超700万円以下 | 4.0% | 4.0% |

| 700万円超800万円以下 | 3.5% | 3.5% |

| 800万円超900万円以下 | 3.0% | 3.0% |

| 900万円超1,000万円以下 | 2.5% | 2.5% |

| 1,000万円 | 1.5% | 1.9% |

異なるのは限度額(借入金額)が1,000万円の場合だけで、それ以外は同じ金利です。

ただ、フリーローンは契約時の借入金額に応じた金利が契約期間中ずっと適用されますが、カードローンなら増額によって金利を下げられます。加えて、限度額を増やしても、いくら借りるかは契約者の自由です。

おまとめ後、フリーローンのように返済だけをしていくとしても、途中で金利を引き下げられるのはカードローンのメリットでしょう。

月々の返済金額や返済期間を調整しやすい

横浜銀行カードローンは毎月10日(銀行休業日は翌営業日)が定例返済日で、その日に横浜銀行口座から引き落としで返済が実行されます。

引き落とされる金額は前月の定例返済後の借入残高を基準に決定され、借入残高が増えると、毎月の返済額も増える仕組みです。

フリーローンの元利均等返済と違って、借入状況によって月々の負担は変わるので、次回の引き落とし額を確認するようにしましょう。

ただ、カードローンなら定例返済と別に、随時返済を自由に行えます。

フリーローンは借入残高を一括返済するときにしか随時返済できませんが、カードローンは借入残高の一部だけを返すこともできるため、返済額を調整しやすいのです。

ATM、インターネットバンキング(はまぎんマイダイレクト)からの随時返済ともに手数料は無料で、柔軟に返済計画を立てたい人にはカードローンが向いています。

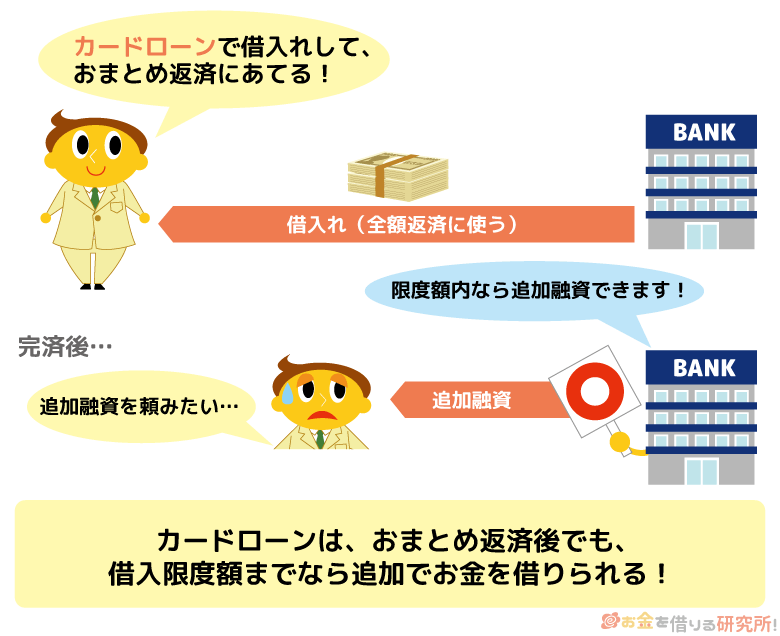

いざというときは追加借入もできる

この点については何度かふれましたが、カードローンならいざというときには追加借入ができます。フリーローンのように借入金額が一括で融資されるわけではなく、限度額の範囲内で自由に借り入れできるのです。

おまとめ目的で横浜銀行カードローンを利用するなら、生活に余裕ができるまでは返済に集中すべきでしょう。

ですが、カードローンであれば別途契約や申し込みなどの手続き不要で、急な出費があってもピンチを乗り切れます。

また、カードローンによって借り換えたお金を完済して借入残高がゼロになっても、申し出ない限りは解約されません。

借入残高がゼロだと利息の負担もなく、必要になったときすぐに借り入れできる点はフリーローンよりもカードローンが便利です。

横浜銀行のおまとめローンはどのようなものを一本化できる?

前述の通り、横浜銀行フリーローンや横浜銀行カードローンは資金使途が原則自由なので、おまとめローンとして利用することもできます。ですが、何でもかんでも横浜銀行でおまとめするのはおすすめしません。

基本的に他社借入やリボ払いなどのおまとめを考えると思いますが、金利(手数料)次第では借り換えない方が良いケースもあるのです。

審査結果を見てから契約するかどうかを判断できるので、今の契約内容を把握しておくようにしてください。

横浜銀行でどのようなものをおまとめできるのかについて説明していきます。

積極的におまとめを検討したいもの

積極的におまとめを検討すべきなのは次の2つです。

- 消費者金融からの借り入れ

- クレジットカードのキャッシング

これらはおおむね年18.0%程度の金利になるケースが多いため、横浜銀行でおまとめすることで金利を下げられる可能性が高いでしょう。

消費者金融からの借り入れ

大手消費者金融のカードローン、中小規模の消費者金融からの借り入れは、年18.0%~20.0%程度の場合も多いです。

借入金額によって金利は異なりますが、ほとんどの方は横浜銀行よりも高い金利で契約しているでしょう。

利息制限法で年20.0%を超える利率での貸し付けは禁止されているため、消費者金融の金利は高めだといえます。

横浜銀行でのおまとめを検討するなら、まずは消費者金融からの借り入れが候補になると思います。

クレジットカードのキャッシング

クレジットカードのキャッシングもカードローンと同じく、貸金業者からの借り入れになります。クレジットカードも年18.0%程度での借り入れになるので、そのくらいの金利ならおまとめして良いでしょう。

また、ショッピング機能に付帯するサービスということもあり、限度額は100万円未満で、それに伴って高めの金利になることも多いです。

消費者金融のカードローンなどとあわせておまとめを検討してください。

金利次第でおまとめしても良いもの

次の2つは金利次第でおまとめの対象にしても良いものです。

- クレジットカードのリボ払い

- 別の銀行のカードローン

どちらも横浜銀行カードローンと同じくらいの金利になっている可能性があるので、審査結果を見た上で金利が下がるならおまとめしましょう。

クレジットカードのリボ払い

クレジットカードのショッピングは一括払いなら手数料がかかりません。ただし、リボ払いで分割払いをしている場合は、おおむね年15.0%程度の手数料がかかります。

横浜銀行フリーローン、横浜銀行カードローンの上限金利は年14.6%なので、横浜銀行の方が若干低いかもしれません。

リボ払いも契約内容によって手数料率が異なるため比較してみてください。

また、横浜銀行の年14.6%は上限金利で、100万円を超える金額をまとめるならもっと低い金利が適用されます。

数十万円のリボ払いだけをまとめるのはあまり効果がないかもしれませんが、消費者金融やクレジットカードでの借り入れも含めて100万円超をまとめる場合は効果的でしょう。

別の銀行のカードローン

横浜銀行のカードローン、フリーローンは消費者金融と比べると低金利ですが、他の銀行と比較するとそこまで変わりません。

そのため、主な借入先が銀行カードローンだと、金利が下がらないこともあります。

もちろん、複数の借り入れをおまとめする場合はまとまった額となるため、低めの金利が適用されることになります。

一本化するために必要な金額、その場合の金利を調べた上で、横浜銀行が他社よりも好条件なのかを判断するようにしてください。

横浜銀行でおまとめすると返済額はどれくらい減る?

横浜銀行で複数の借り入れを一本化した場合、どのくらい返済額を減らせるのでしょうか?

現在の借入状況、横浜銀行との契約内容によっても変わってきますが、だいたいの目安を知っておくことは大切ですよね。

そこで、次のような借り入れがあると想定して、おまとめのシミュレーションをしていこうと思います。

おまとめ前の借入状況

| 消費者金融(A) | 消費者金融(B) | クレジットカード(C) | |

|---|---|---|---|

| 金利(実質年率) | 17.8% | 18.0% | 15.0% |

| 借入残高 | 80万円 | 70万円 | 50万円 |

| 借入期間 | 5年間 | 5年間 | 5年間 |

| 毎月の返済額 | 20,227円 | 17,775円 | 11,894円 |

| 返済総額 | 1,213,649円 | 1,066,488円 | 713,682円 |

※ 返済シミュレーションの結果は参考値であり、実際の金額と異なる場合があります。

これらをおまとめ前と同じ返済期間で一本化した場合、毎月の返済額、返済総額はこれだけ減らせるのです。

おまとめ後との比較

| おまとめ後 | おまとめ前 | 差額 | |

|---|---|---|---|

| 金利(実質年率) | 11.8% | 15.0%~18.0% | – |

| 毎月の返済額 | 44,287円 | 49,896円 | △5,609円 |

| 返済総額 | 2,657,220円 | 2,993,819円 | △336,599円 |

※ 返済シミュレーションの結果は参考値であり、実際の金額と異なる場合があります。また、横浜銀行フリーローンを利用する場合は、別途、取扱手数料、収入印紙代が必要です。

横浜銀行フリーローンは借入金額、横浜銀行カードローンなら限度額が200万円だと年11.8%の金利が適用されます。借入残高は一緒でも金利が下がったことで、毎月の返済額は約5,000円、返済総額は約30万円下がりました。

あくまでもこの返済シミュレーションは一例です。

フリーローンの場合は最長10年まで借入期間を設定できますし、ボーナス月の増額返済をすれば毎月の返済額を減らしながら、年2回のボーナス月にまとめての返済もできます。

また、カードローンなら月々の返済額や返済期間をより柔軟に変更できます。

ただし、おまとめによって金利が下がっても、もとの借入期間よりもゆっくり返していく場合は返済総額が増えることもあるので注意してください。

上記のシミュレーションでは毎月の返済額も返済総額も下がっていますが、これはおまとめ前と同じ期間で返済する計画だからです。

横浜銀行フリーローン、横浜銀行カードローンともに上記のようなシミュレーションを公式ホームページで行えます。必ずシミュレーションして、しっかりと返済計画を立てた上でおまとめしましょう。

横浜銀行のおまとめローン審査は甘い?厳しい?

「横浜銀行でおまとめしたいんだけど、おまとめローンの審査って厳しいのかな?」このような不安を持っている方も多いですよね。

実際、横浜銀行フリーローン、横浜銀行カードローンをおまとめ目的で利用する場合、審査は厳しくなるのでしょうか?

おまとめ利用だけ審査が厳しくなることはない

まず、各種ローンの利用目的がおまとめだからといって、それだけで審査が厳しくなることはありません。

申し込み時に、利用目的(資金使途)や借入状況を申告することになります。

おまとめや借り換えに該当する利用目的は「借入返済資金」で、借入金額や借入件数も含めて正直に申告するようにしてください。

ただし、おまとめを考えている以上、必ず他社借入があることになります。他社借入は返済能力を下げるため、それが審査結果に影響することはあるでしょう。

おまとめ目的だと特別な審査が行われるわけではありませんが、借り換える金額によっては、審査通過のハードルは高くなると思ってください。

年収によってはおまとめでの利用が難しい

横浜銀行フリーローン、横浜銀行カードローンともに「年収~万円以上」のような年収制限はありません。求められるのは「安定した収入」なので、たとえ平均より年収が少ないと思っても審査に通ることはあるのです。

ただし、返済能力を超えた融資にならないように、銀行は年収の1/2または1/3までという社内基準を設けているといわれています。

これは消費者金融などの貸金業者に適用される総量規制を意識したものです。借り換える前から年収の1/2や1/3に近い金額を借りているなら、おまとめといえども、新たにローンの契約を結ぶのは難しいでしょう。

パート・アルバイト、個人事業主など収入の安定性が低いと審査は不利

おまとめ目的でローンを利用する場合、通常のカードローン契約よりも金額は大きくなりやすいです。そのため、少額の借り入れよりも高い収入の安定性が求められることになるでしょう。

横浜銀行フリーローン、横浜銀行カードローンは安定した収入などの条件を満たしているなら、パート・アルバイト、個人事業主でも審査通過は可能です。

ただ、正社員や公務員に比べると収入の安定性は劣っていると判断されます。

年収や雇用形態だけで審査結果が出るわけではないものの、一般的に安定していないといわれる雇用形態・就業形態は審査で不利になるのです。

信用情報に傷がついているなら審査通過はほぼ無理

横浜銀行フリーローン、横浜銀行カードローンの審査では申込者の信用情報が照会されます。信用情報に延滞などネガティブな情報が記録されている場合、審査通過はとても厳しくなるでしょう。

横浜銀行は全国銀行個人信用情報センター(KSC)、株式会社日本信用情報機構(JICC)、株式会社シー・アイ・シー(CIC)の3つの信用情報機関に加盟しています。

さらに、KSCとJICC、CICは相互に提携関係にあるということもあって、他社のローン、クレジットカードなどの支払い状況に問題がないかは細かくチェックされるのです。

銀行は現在安定した収入を得ていることに加えて、この信用情報も重視しています。短期延滞でも審査結果に大きく影響するので注意してください。

横浜銀行おまとめローンの審査に落ちたなら消費者金融も検討

もし横浜銀行のおまとめローン審査に落ちてしまったなら、消費者金融の扱っているおまとめローンも検討してください。

消費者金融では貸金業法という法律にもとづくおまとめローンが扱われています。

横浜銀行などの銀行に比べると金利は高めですが、段階的に借入残高を減らしていくための返済専用の商品なので、「とにかく月々の負担を減らしたい」という人におすすめです。

大手消費者金融の貸金業法にもとづくおまとめローン

| 消費者金融 | 金利(実質年率) | 限度額 |

|---|---|---|

| プロミス おまとめローン | 6.3%~17.8% | 最大300万円 |

| アイフル おまとめMAX・かりかえMAX | 3.0%~17.5% | 最大800万円 |

審査基準についても、銀行に比べるとハードルは下がるでしょう。

また、貸金業法にもとづく商品なら、おまとめ前より月々の返済額、金利が上がることはありません。一本化の前に返済遅れが生じると、信用情報が傷つき消費者金融のおまとめローンも組みにくくなります。

毎月の返済が苦しくなってきているなら、銀行にこだわらず、まずは一本化することを優先すべきでしょう。

横浜銀行でおまとめローンを組むときの注意点・デメリット

最後に横浜銀行でおまとめローンを組むときの注意点、デメリットについても説明していきます。

横浜銀行フリーローンや横浜銀行カードローンをおまとめ目的で利用する場合は、以下のような点に注意してください。

横浜銀行でおまとめローンを組むときの注意点・デメリット

- 横浜銀行の営業エリア外からは申し込めない

- カードローンタイプだと追加借入できてしまう

- 最低返済額は低めだが、金利が下がるかは審査の結果による

横浜銀行の営業エリア外からは申し込めない

記事の冒頭でもいいましたが、横浜銀行フリーローン、横浜銀行カードローンには地域制限があります。

利用できるのは神奈川県内全域、東京都内全域、群馬県の前橋市・高崎市・桐生市のいずれかに居住または勤務地がある人のみです。

このエリア外からの申し込みはできないので注意してください。

カードローンタイプだと追加借入できてしまう

横浜銀行フリーローンは借入金額で他社借入を返した後、横浜銀行に返済だけを行っていきます。

消費者金融で扱われているおまとめローンと同じように融資後は返済専用の商品になるので、「返済に専念したい方」「もう借り入れを増やしたくない方」におすすめです。

その一方で、横浜銀行カードローンの場合、限度額の範囲でおまとめ利用しているに過ぎません。そのため、借入可能枠が空いていれば追加借入も自由にできてしまいます。

いざというときに借り入れできるのはメリットでもあるものの、また借金を増やしてしまうリスクにもなるでしょう。

カードローンタイプの方が返済計画を柔軟に立てられて便利ですが、油断して安易な借り入れをしないように注意してください。

最低返済額は低めだが、金利が下がるかは審査の結果による

消費者金融などの貸金業者の扱うおまとめローンは法律による規制があるため、契約前よりも不利な条件でのおまとめにはなりません。

しかし、銀行でのおまとめにそのような規制はありません。

横浜銀行のフリーローンやカードローンなら金利は低めですが、限度額・借入金額によって金利は異なるので、良い条件でのおまとめなのかをしっかりと見極める必要はあるでしょう。

また、カードローンの場合、最低返済額が低めに設定されていて月々の負担も軽減できる可能性は高いですが、月々の返済額を減らすと返済期間は延びるため注意してください。

横浜銀行フリーローンも、横浜銀行カードローンもおまとめ専用の商品ではないので、それぞれの商品の特徴を把握した上で利用することが重要になります。

【まとめ】横浜銀行はフリーローンとカードローンでおまとめ可能!金利・返済額も下げられる可能性あり

横浜銀行でのおまとめ方法について説明してきました。横浜銀行におまとめ専用のローンはありませんが、フリーローンまたはカードローンをおまとめ目的で利用することはできます。

どちらも資金使途が(事業性資金を除いて)自由なので、横浜銀行の金利の低さを生かして、他社のローンやリボ払いなどを借り換えることもできるのです。

フリーローンとカードローンには様々な違いがあるため、それぞれの特徴を理解した上で自分にあった商品を選んでください。

ただし、審査結果や返済計画によっては、金利が下がらなかったり、返済総額が増えたりすることもあります。

公式サイトできちんと返済シミュレーションを行い、提示された契約内容を見た上でおまとめの判断をするようにしましょう。

横浜銀行カードローンの申し込みから借り入れまでの流れ

横浜銀行カードローンで借り換える流れ

横浜銀行カードローンで限度額を増やす方法と増額審査に通るコツ

横浜銀行カードローンの口コミをチェック

審査が甘いおまとめローンはある?

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの貸付条件:商号 新生フィナンシャル株式会社/貸金業登録番号 関東財務局長(10)第01024号 日本貸金業協会会員第000003号/貸付利率(実質年率)4.5%~18.0%(※貸付利率はご契約額およびご利用残高に応じて異なります。)/遅延損害金(年率)20.0%/返済方式 残高スライドリボルビング方式、元利定額リボルビング方式/返済期間、回数 最長5年、最大60回(※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。)/担保・保証人不要