プロミスなどのカードローンの申し込みで不安なことのひとつは審査です。特にはじめてお金を借りる方はなおさらだと思います。

この記事ではプロミスの審査について詳しく説明していきます。

プロミスの審査はとてもスピーディで即日融資も可能ですが、それは審査基準が甘いから結果が出るのも早いというわけではありません。

基本的な申込条件を満たしていない場合は、すぐに否決の連絡がくるでしょう。

審査の基準や審査結果の回答にかかる時間、審査に落ちる人の特徴などを説明していくので、プロミスの審査に不安を感じている人はぜひ参考にしてください。

また、プロミスの審査難易度が客観的に分かる審査通過率の情報もまとめています。

安易に審査落ちしないためにも、プロミスの審査について理解したうえで、慎重に申し込みを検討しましょう。

プロミスの審査通過率を見ると、おおよそ3人に1人は審査落ちになっておるぞ。不安な人は最低限のチェックをしてから申し込むのじゃ!

目次

プロミスの審査に申し込みができる条件

プロミスのカードローンでお金を借りるためには、必ず審査に通過する必要があります。

詳細な審査基準については非公開となっているものの、審査を受けるための最低限の条件(申込条件)は公式ホームページ上で公開されています。

プロミスの審査に通るための申込条件は以下のとおりです。

プロミスの審査申込条件

- 満18歳以上、74歳以下の方

- 申込者本人に安定した収入がある方

両方の条件を満たしていなければ、プロミスの審査に通ることはないので注意してください。以下ではプロミスのカードローン審査の基本的な条件についてもう少し詳しく説明していきます。

※ お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。

※ 高校生(定時制高校生および高等専門学校生も含む)、収入が年金のみの方はお申込いただけません。

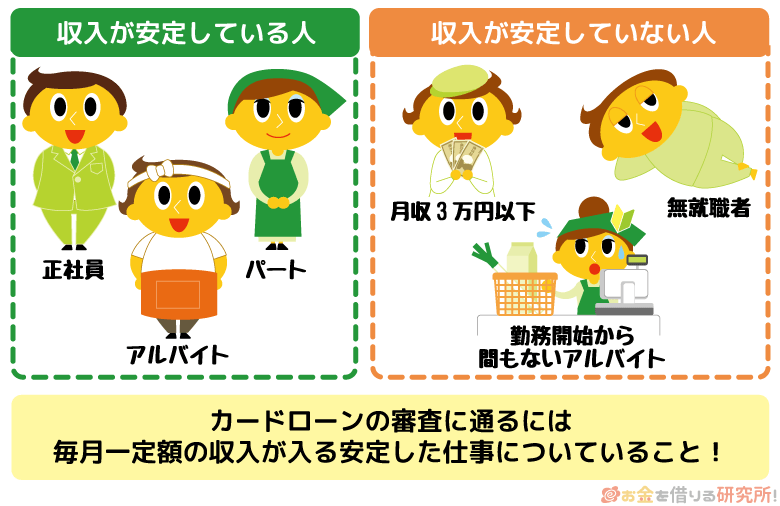

パート・アルバイトで安定収入があれば主婦や学生も申込可能

プロミスの申込条件のひとつは「申込者本人に安定した収入がある方」というものです。安定した収入にはパートやアルバイトの収入も含まれ、毎月一定の収入を得ているなら問題ありません。

プロミスであれば正社員だけでなく、非正規雇用で働く人もお金を借りられます。

例えば、主婦や学生の方でも、パートやアルバイトで安定した収入があれば審査に通る可能性があります。

プロミスへ申し込める人・申し込めない人

| 申し込める人 | 正社員/ パート/ アルバイト/ 派遣社員/ 契約社員/ 個人事業主(自営業) |

|---|---|

| 申し込めない人 | 年齢制限を満たさない人/ 収入が年金のみの人/ 専業主婦(夫)/ 求職中・無職の人 |

プロミスの公式サイトでは、現在仕事をしているのであれば、アルバイトやパート勤務の方も審査を受けた上で契約できる旨が書かれているので安心して申し込みをしてください。

もちろん、個人事業主の申し込みも可能じゃぞ。大手消費者金融などは個人事業主向けのカードローンも扱っておるから、あわせて検討すると良いじゃろう。

基本的な「安定収入」の考え方

カードローン審査において「安定収入がある」とは、2ヶ月以上連続で同じ勤務先から給与を得ていて、今後もその見込みがあるような状態を指します。

個人事業主などの場合は判断基準が少し変わってきますが、毎月一定の収入を得ることが期待されるような状態でなければ審査には通りません。

「派遣スタッフとして登録されているが、現在は働いていない」「大学の夏季休暇中だけアルバイトをしている」などは審査に落ちる可能性が高いでしょう。

加えて、「両親からの仕送り」「奨学金」「不用品を売却して得たお金」などはカードローン審査において収入に含まれないので注意してください。パートやアルバイトでも良いので、労働・事業による収入が必要です。

ただし、勤続期間が短い場合、審査で不利になるケースもあります。働き始めたばかりのタイミングでのカードローン審査については以下の記事で詳しく解説しています。

就職・転職したばかりでもカードローンの審査に通る?働き始めでもお金を借りられる方法

本人に収入がない専業主婦は審査不可

パート・アルバイトで安定収入があれば主婦の申し込みも可能ですが、本人に収入がない専業主婦は審査に通りません。

たとえ配偶者に収入があっても、専業主婦だと申込条件を満たせない点に注意しましょう。

プロミスなどの消費者金融のカードローンは総量規制の対象で、法律上、収入のない人は利用できないようになっています。

収入・勤務先については審査の中で確認されるので、借り入れの必要がある専業主婦の方は、別の方法を検討してください。

例えば、一部の銀行では、配偶者に安定収入があることを条件に専業主婦も申し込めるカードローンを扱っています。

プロミスの「お借入診断」で審査通過の見込みをチェック

「はじめてお金を借りる」「審査に不安がある」「プロミス以外に借り入れがある」という人は、プロミスの公式ホームページで「お借入診断」を受けてみてください。

「生年月日」「年収」「他社借入金額」の3つを入力することで審査通過の見込みがあるのかを簡単にチェックできます。

入力した3項目から審査に通る可能性があると判断されると「ご入力いただいた内容から、お借入可能な見込みです。」と表示されます。

そのまま申し込みフォームに進めるので、診断結果を確認してから実際の手続きに入りましょう。

一方、申込条件を満たしていない、年収の3分の1を超える他社借入金額がある場合などは「ご入力いただいた内容だけではお借入可能か判断できません。」と表示されます。

実際の審査結果は申し込みをしてみないと分からないためこのような言い方がされていますが、この診断結果が表示されたら申し込まないのが賢明でしょう。

「お借入診断」を利用するのにデメリットはないため、診断結果を確認してからの申し込みをおすすめします。

プロミスのカードローン審査にかかる時間と審査完了までの流れ

プロミスなどの消費者金融のカードローンの多くは最短で即日融資が可能ですが、申し込みの時間帯や審査の進捗状況などによっては翌営業日の連絡になります。

「スムーズに手続きを進めたい」という人は、カードローンの審査がどのような手順で進むのかも知っておくと良いでしょう。

プロミスの一般的な審査の流れは以下のとおりです。

プロミスの申し込みから審査完了・契約までの流れ

- 申し込みフォームで審査に必要な情報を入力する

- 本人確認・必要書類の提出を行う

- 申込内容や信用情報、提出書類などの確認が行われる

- メールや電話で審査結果が回答される

- Webや来店で契約の手続きを行う

プロミスの借入方法は主に「ATM」と「インターネット振込」じゃ。Webの会員サービスにログインして、振込融資の手続きをすれば、最短10秒で指定の口座に入金してくれるぞ。(※ 実際の振込実施時間は金融機関によって異なります。)

プロミスをWeb完結で契約する場合、来店不要で、原則として郵送物もありません。できるだけスピーディに手続きを進めたい方は、申し込みだけでなく、契約もWebで行うことをおすすめします。

以下ではプロミスの審査時間について解説していきます。

プロミスの審査時間は最短3分

プロミスの審査は最短3分で完了します。(※ お申込み時間や審査によりご希望に添えない場合がございます。)

そのため、どうしても今日中にお金を用意しないといけないという場合でも、十分に間に合うでしょう。

ここまでスピーディだと「プロミスは審査が甘い?」「ちゃんと審査している?」と思ってしまうかもしれませんが、このスピードは審査の一部をコンピューターが担うためです。

実際にどのような点がチェックされるのかは「プロミスのカードローン審査でチェックされるポイント」の中で後述しているので、そちらを参考にしてください。

プロミスの審査対応は9時~21時まで

プロミスにはいくつかの申込方法がありますが、インターネットで申し込みをすれば24時間いつでも受け付けをしてくれます。

プロミスの申込方法と受付時間

| 申込方法 | 平日の受付時間 | 土日・祝日の受付時間 |

|---|---|---|

| インターネット | 0:00~24:00 | 0:00~24:00 |

| プロミスコール (電話) |

9:00~21:00 | 9:00~21:00 |

| 自動契約機 ※1 | 9:00~21:00 | 9:00~21:00 |

※1 一部の店舗は営業時間が異なります。

ただし、インターネットで申し込んでも、当日中に審査が開始されるのは21時までです。

自動契約機やプロミスコールは21時で営業終了・受付終了になりますが、24時間受付のインターネット申し込みも21時以降は審査が進みません。

プロミスの審査対応時間は9:00~21:00で、審査結果の連絡などもこの時間帯に行われます。

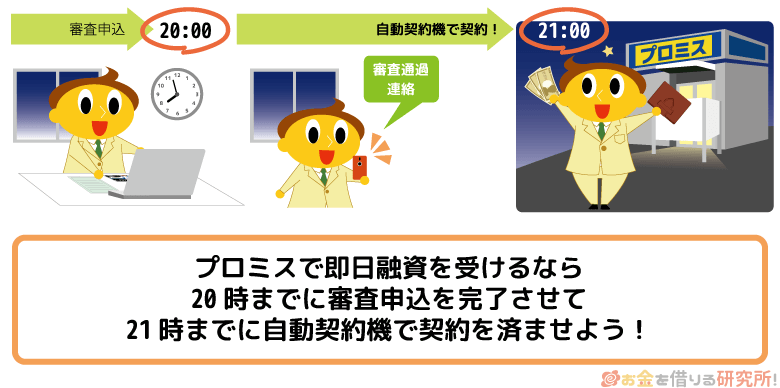

即日融資を希望するなら20時までに申し込み

プロミスで即日融資を受けるためには、先ほど説明した審査対応時間内の申し込みが必須になります。さらに、審査や契約の手続きにかかる時間を考慮して、遅くても20時までに申し込みを完了するようにしてください。

審査状況が混み合っていたり、申込内容に不備があったりすると最短時間で審査が終わらないケースも多いので、できるだけ早い時間帯に申し込み済ませておくのがポイントです。

カードレスで利用するならWeb契約がスムーズですし、審査通過後、営業時間内に自動契約機に来店すればその場でカード発行も可能です。(※ 店舗により営業時間が異なる場合もあります。事前にプロミスの公式ホームページで最寄りの店舗の情報を確認してください。)

自動契約機での待ち時間を短縮できるので、来店でカード発行する場合も、申し込みはネットで済ませておきましょう。

プロミスの自動契約機の利用方法や注意点については以下の記事で解説しています。

土日や祝日も審査受付・審査回答あり

中小規模の消費者金融や銀行カードローンの場合、平日しか審査を行っていないケースもあります。

一方、プロミスなら土曜日や日曜日、祝日も平日と同じく9:00~21:00で審査の対応をしてくれます。つまり、週末にお金が必要になっても即日融資が受けられる可能性は十分にあるのです。

プロミスで土・日・祝日に即日融資を受けるためのポイントについては以下の記事も参考にしてください。

プロミスの審査を長引かせないためのポイント

プロミスの審査は最短3分(※1)ですが、実際の審査時間はケースバイケースで、それ以上かかるケースもあります。(※1 申し込みの時間や審査により希望に添えない場合があります。)

前述のとおり、混み合っていて審査結果の連絡に通常より時間がかかるケースもあるでしょう。もし少しでも早く審査結果を知りたいなら、以下のようなポイントを意識してください。

プロミスの審査を長引かせないためのポイント

- 入力内容・提出書類の不備をなくす

- 審査対応時間内に申し込みをする

- 来店不要・郵送物なしのWeb完結で手続きを進める

入力内容や提出書類に不備があった場合、確認が必要になり、手続きがスムーズに進みません。特に連絡先などの入力ミスは多いので、急いでいるときにこそしっかりと確認するようにしましょう。

急いでいるときは、ネットからの申し込み後、専用ダイヤルに連絡するという方法もあるぞ。ただし、専用ダイヤルの受付時間は平日8:00~21:00で、土・日・祝日は利用できない点に注意するのじゃ。

プロミスのカードローン審査でチェックされるポイント

プロミスはスピーディに審査を進めてくれますが、短い時間の中でさまざまなポイントがチェックされます。

実際の審査基準は非公開となっているものの、カードローン審査では基本的に以下のようなポイントから結果が判断されると考えてください。

プロミスのカードローン審査でチェックされるポイント

- 基本的な返済能力:年収や雇用形態、勤続年数など

- 他社借入:カードローンやキャッシングなどの借入残高

- 信用情報:延滞などの返済トラブルの有無

- 在籍確認:勤務先・勤務状況の確認

- 提出書類:本人確認書類や収入証明書など

1. 基本的な返済能力:年収や雇用形態、勤続年数など

基本的な返済能力については、申し込み時に入力する年収や雇用形態、勤続年数などの属性情報から判断されることになります。

大手カードローン会社は各項目を数値化して採点するスコアリング方式で、申込者の返済能力をチェックしているといわれています。

このような方式での審査はコンピューターとの相性が良く、スピーディに返済能力の有無を判断することが可能です。

また、カードローンの審査では「お金を貸しても大丈夫か?」だけでなく、「いくらまでなら貸せるか?」も判断されます。

審査通過には安定収入の有無が重要ですが、限度額に関しては年収の額が影響する部分も大きいでしょう。

2. 他社借入:カードローンやキャッシングなどの借入残高

プロミスの審査では他社借入の状況についても必ず確認されます。

「借りたお金を返すだけの余裕があるか?」を判断するうえでは、別のカードローン会社などでの借入残高も非常に重要です。

他社借入の状況は申し込み時に申告するだけでなく、信用情報機関への照会によっても確認されることを覚えておきましょう。

申込者の申告内容をそのまま信じるわけではありません。

カードローンやクレジットカードキャッシングによる借入残高がある人は、申し込み時に正確な金額を申告してください。

3. 信用情報:延滞などの返済トラブルの有無

信用情報機関ではカードローンやクレジットカードなどの返済に関する情報も管理しています。

例えば、「現在、延滞しているカードローンがある」「過去に債務整理を行っている」といった情報も、申込者の情報を照会することでカードローン会社などは把握可能です。

信用情報に登録されている内容をどのように評価するかは、カードローン会社次第です。

しかし、延滞中の支払いがあったり、債務整理などの異動情報が登録されていたりする場合、基本的には審査に通らないと考えてください。

信用情報にネガティブな内容が登録されているなら、「本当に返済してくれるのだろうか?」と疑われ、信用してもらえない可能性が高いです。

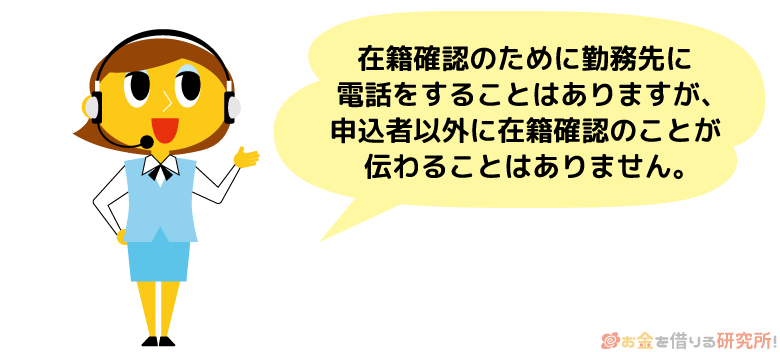

4. 在籍確認:勤務先・勤務状況の確認

プロミスの契約には申込者本人の安定収入が必須です。そのため、審査の中では申込者が働いていることの確認も行われます。

申込者の勤務先・勤務状況を確認する審査は「在籍確認」と呼ばれていて、プロミスの審査においても実施されます。

ただし、プロミスの在籍確認では、原則、勤務先への電話連絡がありません。

審査の結果、電話連絡が必要と判断されることもありますが、申込者の同意なしに勤務先へ電話をすることはないので安心してください。

また、電話で在籍確認を行うケースでも、プロミスは申込者のプライバシーにしっかりと配慮してくれます。

プロミスの在籍確認がバレない理由

- 担当者の個人名で電話がかけられる

- 非通知設定で電話がかけられる

- 本人以外に用件を伝えない

電話は非通知、担当者の個人名でかけられ、申込者以外には具体的な用件を伝えません。

在籍確認では「~さんは、いらっしゃいますでしょうか?」のように申込者への取り次ぎが求められます。本人が電話を受けた場合、取り次がれた場合には、住所や生年月日などで本人確認をして在籍確認は完了です。

本人が電話に代われないタイミングでも、同僚などから「~は本日休みをとっております。」「~はただいま会議中でして……」のような勤務実態の分かる回答があれば在籍確認は完了するぞ。

5. 提出書類:本人確認書類や収入証明書など

プロミスの契約には運転免許証などの本人確認書類に加えて、源泉徴収票や確定申告書などの収入証明書の提出も必要になることがあります。

申し込み時に必要な書類は、審査の内容や契約手続きの方法などによって異なりますが、指定の書類を提出できなければ、審査に通ることもありません。

例えば、本人確認書類では申込者の「氏名」「生年月日」「現住所」の3点が確認されます。

そのため、引っ越しで住所が変更になった際に、本人確認書類の記載事項を修正していない場合は、現住所を確認できる書類の追加提出を求められるでしょう。

申し込み時に入力する内容と提出する書類に記載されている内容が異なる人は注意してください。

プロミスの審査で必要になる書類については次章でより詳しく解説します。

プロミスの審査で必要になる2つの書類

プロミスのカードローンは、手元にある書類だけですぐに申し込めるケースが多いものの、有効期限が切れているなどの不備があったり、発行手続きが必要だったりすると契約完了までに時間がかかってしまいます。

また、指定の書類を提出できなければ、審査にも落ちてしまうので、必要書類はあらかじめ確認しておきましょう。

プロミスの審査で必要になるのは主に「本人確認書類」と「収入証明書」です。

プロミスの必要書類

- 本人確認書類

- 収入証明書

以下では具体的にどのような書類を準備すれば良いのかについて説明していきます。

プロミスで必要な書類をしっかりと準備してから審査に望むことが、スムーズに契約を進めるコツじゃ

プロミスで利用できる本人確認書類

本人確認書類は、名前の通り申込者の本人確認を行うものです。

運転免許証を持っている方は、運転免許証1枚で本人確認ができます。

免許を持っていない場合には、別の書類で代用することが可能です。

- 運転免許証(経歴証明書も可)

- パスポート ※1

- マイナンバーカード(通知カードは不可)

- 健康保険証 ※2

- 在留カード/ 特別永住者証明書

※ マイナンバー(個人番号)が記載されている本人確認書類や収入証明書などを提出する場合は、その箇所が見えないようにマスキングして、提出するようにしてください。

※1 2020年2月3日以前に申請・発行されたもので、住所欄に現在住んでいる自宅住所が記載されているもの。

※2 表面または裏面の住所欄に現在住んでいる自宅住所が記載されているもの。また、来店契約で健康保険証を提出する場合は、健康保険証+1点(例:住民票の写し)が必要です。健康保険証については「記号」「番号」「保険者番号」「QRコード」の箇所が見えないようにマスキングして、提出するようにしてください。

また、本人確認書類に記載されているのが現住所でない方(マイナンバーカード以外)は、発行から6ヶ月以内の現住所の確認ができる次のような書類も準備してください。

現住所の確認できる書類

- 国税または地方税の領収書

- 納税証明書

- 社会保険料の領収書

- 公共料金の領収書(電気・ガス・水道・NHKのいずれか)

- 住民票の写しまたは住民票の記載事項証明書

契約手続きの方法によっては利用できる本人確認書類が指定されているケース、複数の書類を用意するケースもあります。

本人確認・必要書類については申し込み後にプロミスから案内があるので、その指示に従って手続きを進めましょう。

プロミスを来店不要・郵送物なしのWeb完結で契約する場合、本人確認を「金融機関口座でかんたん本人確認」もしくは「アプリでかんたん本人確認」という方法で行う必要があるぞ。金融機関口座を登録したくない人は、プロミスのスマホアプリで本人確認すると良いじゃろう。

プロミスで利用できる収入証明書

申込内容・審査内容によっては現在の収入を証明できる書類の提出も必要になります。以下のいずれかのケースに該当する方は、提出が必要なので用意しておきましょう。

収入証明書が必要なケース

- 借入希望額が50万円を超える場合

- 他社借入の残高と借入希望額の合計が100万円を超える場合

- 申込時の年齢が19歳以下の場合

はじめてお金を借りる方は必要最低限の額にして、できるだけ50万円以下の借入希望額にしましょう。いきなり高額な契約を結ぶことは難しいので、必要最低限の額で申し込んだ方が審査はスムーズです。

プロミスで利用できる収入証明書と提出時の注意点をまとめました。

プロミスで有効な収入証明書

| 収入証明書 | 注意点 |

|---|---|

| 源泉徴収票 ※1 | 以下の3点の記載が必須です。 ①氏名 ②勤め先の名称 ③年収 前年分の源泉徴収票を提出しましょう。 ただし、提出日が1月1日~2月末日の場合は、前々年分も有効です。 |

| 確定申告書 ※2 | 以下の2点の記載が必須です。 ①氏名 ②収入額と所得額 前年度分の確定申告書を提出しましょう。 ただし、提出日が1月1日~3月31日の場合は、前々年度分も有効です。 |

| 給与明細 ※3 | 以下の3点の記載が必須です。 ①氏名 ②勤め先の名称 ③支給総額 直近2ヶ月分の給与明細、および支給があった方は直近1年分の賞与明細もあわせて提出してください。 |

| 税額通知書 ※4 |

以下の2点の記載が必須です。 ①氏名 ②収入額と所得額 税額通知書には市区町村長の発行印が必要です。 記載年度が当年度のものを提出します。 ただし、提出日が1月1日~6月30日の場合、記載年度が前年度のものも有効です。 |

| 所得(課税)証明書 ※4 |

以下の2点の記載が必須です。 ①氏名 ②収入額と所得額 所得(課税)証明書には市区町村長の発行印が必要です。 記載年度が当年度のものを提出します。 ただし、提出日が1月1日~6月30日の場合、記載年度が前年度のものも有効です。 |

※ マイナンバーが書類に写っている場合には、写しの該当箇所を塗りつぶすなど加工した上で提出してください。

※1 退職欄に記載がある場合は、収入証明書として認められません。現在の勤務先から発行された源泉徴収票もしくは給与明細書などを提出してください。

※2 電子申告(e-Tax)の場合は、受付日時の記載のあるものも利用可能です。

※3 勤務先の名称が記載されていない場合は、補完書類(社員証・会社発行の保険証)もあわせて提出してください。

※4 書類の名称は市区町村によって異なる場合があります。

カードローンの限度額はあとから増やすことも可能じゃ。プロミスなら増額審査もWeb完結で、土・日・祝日も審査結果を回答してくれるぞ。まずは50万円以下の希望限度額で審査を受けて、必要ならあとで増額審査を受けても良いじゃろう。プロミスの増額審査については以下の記事も参考にしてくれ。

(参考:プロミスの増額審査に申し込む方法)

プロミスの審査は甘い?厳しい?審査通過率を他社と比較

カードローン会社ごとの審査難易度を客観的に測る指標のひとつに審査通過率があります。

審査通過率とは、申込者数に占める審査通過者の割合のことです。

例えば、10人が申し込みをして、3人が審査に通過したのであれば審査通過率は30.0%となります。

プロミスでは株主向けのIR情報の中で「新規申込者数」「新規契約者数」「成約率」などが公開されています。

成約率と審査通過率に大きな違いはありませんが、厳密にいうと、公開されている成約率には審査に通ったものの契約をしなかった人は含まれません。(※ この記事では審査通過率で呼び方を統一しています。)

まず、2022年4月~2023年3月までの大手消費者金融の審査通過率を比較してみましょう。

大手消費者金融カードローンの審査通過率

| 消費者金融カードローン | 審査通過率 |

|---|---|

| プロミス | 40.3% |

| アコム | 39.8% |

| レイク | 31.1% |

| SMBCモビット | 非公開 |

※ 2022年4月~2023年3月の平均成約率(参照:SMBCコンシューマーファイナンス月次データ、アコムIR情報、SBI新生銀行決算関連資料)

比較した結果を見るとプロミスとアコムはほぼ差がないと分かります。つまり、大手消費者金融の中ではプロミスの審査は厳しくないということです。

一方、比較的利用しやすいと思われている消費者金融でもおよそ3人に1人しか審査に通過できていないことには注意してください。

審査が特別厳しいわけではなくても、誰でもお金を借りられるような甘い審査ではありません。

月によって多少の前後はあるものの、プロミスの審査通過率は1年を通しておよそ40%前後となっています。

プロミスの審査通過率

| 年 | 月 | 審査通過率 |

|---|---|---|

| 2022年 | 4月 | 37.1% |

| 5月 | 36.7% | |

| 6月 | 36.3% | |

| 7月 | 35.1% | |

| 8月 | 39.0% | |

| 9月 | 40.9% | |

| 10月 | 41.5% | |

| 11月 | 43.8% | |

| 12月 | 43.6% | |

| 2023年 | 1月 | 42.0% |

| 2月 | 43.9% | |

| 3月 | 42.6% |

審査通過率は申し込みを検討する際の材料になるが、「数値が低い(高い)ところは、審査が厳しい(甘い)」とは必ずしも断言できんぞ。異なる人が申し込んでいる以上、審査通過率に違いが出るのは当然じゃ。

プロミスの審査に落ちる人の特徴

はじめてお金を借りる場合などは事前に「お借入診断」を受けるのがおすすめですが、診断の結果はあくまでも目安です。

実際の審査では診断よりも多くの情報で返済能力の有無を判断されるため、診断結果に問題はなくても、審査に落ちてしまうことがあります。

例えば、以下のような特徴に該当する場合、審査通過が難しくなるでしょう。

プロミスの審査に落ちる人の特徴

- 申込内容に嘘や間違いがある

- 職場で在籍確認が取れない

- 収入の安定性が低い

- 他社借入が年収の3分の1近くある

- 信用情報に傷がついている

申込内容に嘘や間違いがある

カードローンの審査では、返済できるだけの収入があるということだけでなく、契約通りに返済してくれる人物だと信頼されるかどうかも重要になります。

そのため、申込内容に事実と異なる部分があるとプロミスからは信頼されずに、審査に通ることはないでしょう。

嘘はもちろんのこと、入力ミスなどのわざとではない間違いにも注意してください。

申込内容について確認の電話が入るケースもありますが、重要な箇所や、複数箇所に間違いがあれば、それが原因で審査に落ちてしまうかもしれません。

事実と異なる箇所がないかは、提出された書類や在籍確認、信用情報機関への照会などによってチェックされます。

嘘をついてしまうと今回の審査に通らないというだけでなく、次回以降の審査結果に影響する可能性もあります。

虚偽の情報での申し込みは絶対に行わず、入力ミスがないかもしっかりと見直すのじゃ。

職場で在籍確認が取れない

プロミスの場合、原則、在籍確認を目的とした電話連絡はありません。しかし、審査の結果によっては電話連絡による確認が必要になります。

その際に電話で勤務先を確認することができなければ、審査に通らない可能性が高いです。

例えば、派遣会社の中には、登録されているスタッフの在籍確認に対応できないところもありますし、「従業員のことについてはお答えできません。」などのように個人情報保護の観点から働いているかどうかを明確に回答しないケースもあります。

原則として電話連絡以外の方法で勤務先の確認は行われるものの、電話連絡による在籍確認が取りにくい職場環境で働いているという人は注意してください。

収入の安定性が低い

収入があっても、安定性に欠けると審査で判断されれば融資は受けられません。明確なボーダーラインが公開されているわけではないですが、次の項目に該当すると安定性の評価は低くなるでしょう。

収入の安定性が低い人と見なされやすいケース

- 非正規雇用で働いている

- 自営業を営んでいる

- 年収が100万円以下である

- 学生である

- 勤続年数が1年未満である

上記に該当すると審査に通らないということではありません。

ただし、当てはまる項目が多いほど審査では不利になると考えてください。

プロミスの審査に不安がある人は、「お借入診断」を受けてから申し込みましょう。

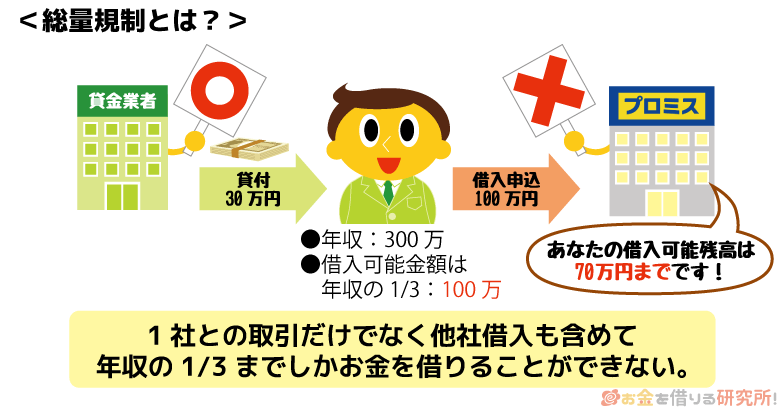

他社借入が年収の3分の1近くある

プロミスなどの消費者金融のカードローンは総量規制の対象です。

総量規制は借り入れを原則として年収の1/3までに制限するルールで、貸金業者に該当する消費者金融やクレジットカード会社などが対象になります。

そのため、年収の1/3に近い金額の他社借入がある場合、審査に通りにくくなるでしょう。

もしすでに他社借入が年収の3分の1を超えているなら、法律上、融資ができません。

この総量規制に違反した場合、貸金業者側に罰則があるため、プロミスは必ず申込者の年収と他社借入金額を確認します。

加えて、年収の3分の1以下であっても、他社借入は審査でのマイナス材料になります。他の金融機関でお金を借りていれば、その返済で自由に使えるお金は減るので、返済能力は低く評価されるでしょう。

年収の3分の1までというのはあくまでも法律による融資上限の規制です。

プロミスの口コミを確認すると他社借入があっても審査に通っている人はいますが、審査通過率を上げるためには、少しでも他社借入を減らしてから申し込んでください。

総量規制の例外のひとつがおまとめローンじゃ。プロミスのおまとめローンなら審査の結果次第で年収の1/3超の借り入れが可能じゃぞ。「複数の消費者金融からお金を借りている」「年収の1/3を超える借り入れがある」という人はおまとめローンも検討してくれ。

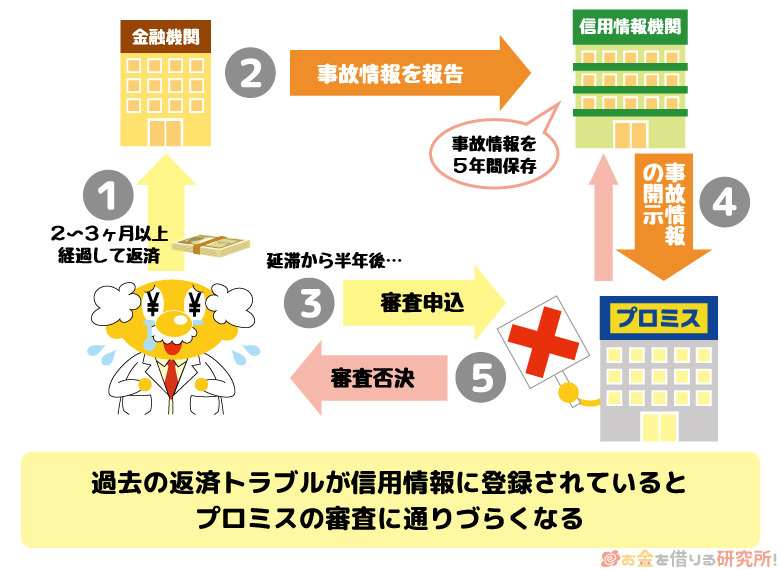

信用情報に傷がついている

繰り返しになりますが、「お借入診断」は限定的な入力内容から借り入れの可能性を診断するものです。

例えば、実際のカードローン審査では信用情報機関に登録されている内容も利用されます。

そのため、年齢や年収、他社借入だけを見れば融資できる可能性があっても、信用情報に傷がついているせいで審査に通らないというケースもあるので注意してください。

特にプロミスのような大手消費者金融では、信用情報を重視する傾向があるといわれています。

過去に次のような返済トラブルがあった方は信用情報に傷がついていて、審査を受けても否決される可能性が高いです。

信用情報に傷がつくケース

- 長期延滞

- 任意整理

- 個人再生

- 自己破産

- 代位弁済

- 強制解約

信用情報に記載されている内容は一定期間が経過すると自動的に削除されていきます。自分自身の信用情報は信用情報機関のホームページから開示手続きをすることで確認可能です。

月々のスマホ代金や家賃の滞納、奨学金の返済遅れなどでも信用情報に悪影響を与えるケースがあるため、信用情報に不安がある人は開示手続きしてみてください。

もちろん、プロミスでの返済遅れも信用情報に影響します。カードローンの返済遅れにはさまざまなデメリット・リスクがあるので、プロミスの審査に通った人は計画的な利用を心がけましょう。

プロミスの返済方法と最低返済額!プロミスの返済に遅れるとき・返済できないときの対処方法

プロミスの審査に落ちたらどうすれば良い?

プロミスの審査に落ちた原因が「信用情報」や「他社借入」「安定収入の有無」などの場合、別の消費者金融や銀行カードローンの審査にも通らない可能性が高いです。

それらはどこのカードローンの審査でもチェックされます。

審査に落ちた理由は教えてもらえないものの、信用情報に傷がついていたり、年収の1/3を超えるような借り入れがあったりする人は注意してください。

そのようなケースでは「信用情報からネガティブな情報が削除されるのを待つ」「他社借入を減らしてから、審査を受けるようにする」などの対策が必要になるでしょう。

一方、審査落ちの明確な原因が分からないような場合は、「プロミスへの再申し込み」もしくは「別のカードローンへの申し込み」を検討するのがおすすめです。

再申し込みは半年以上の期間を空ける

信用情報機関にはカードローンやクレジットカードなどの申込履歴も残ります。申込履歴の登録期間は6ヶ月間で、基本的にその期間中の再申し込みは避けてください。

すぐに再申し込みしても審査に落ちる可能性が高いので、最低でも半年は期間を空けて、その間に「他社借入を減らす」などの審査対策をすると良いでしょう。

すぐに申し込むなら別のカードローンを検討

カードローンの審査基準は商品によって異なります。そのため、別のカードローンなら審査に通るかもしれません。

基本的に銀行カードローンや信販系カードローンは消費者金融よりも審査基準が厳しい傾向にあります。プロミスの審査に落ちてしまった場合、まずは同じ大手消費者金融のカードローンを検討しましょう。

もしどうしても大手消費者金融の審査に通るのが難しそうなら、中小規模の消費者金融も選択肢に入れてください

プロミスの審査に関するよくある質問

プロミスの審査に通るのに必要な年収は?

プロミスの審査では複数の項目から返済能力を判断しています。

年収は返済能力を判断するうえで重要な指標のひとつですが、「年収~万円以上なら審査に通る」と断言することはできません。

ただし、プロミスの調査によれば、プロミスの契約者でもっとも多いのは「年収300万円以上~400万円未満」の層で、およそ20%は「年収200万円未満」となっています。

(※ 集計時期:2023年9月~2024年8月。集計対象:プロミスを新規で契約した方。参照:プロミス「かりるのリアル」)

年収は多い方が審査で有利になるものの、安定していて、毎月一定の収入があるなら大きな心配はいらないでしょう。プロミスは最低1万円から契約できて、申込条件を満たしていればパートやアルバイトで働く人も審査通過は可能です。

プロミスから審査結果の連絡がこないときの対処法は?

プロミスにWeb・アプリから申し込んだ場合、電話もしくはメールで審査結果の回答があります。プロミスの審査は最短3分(※1)で、すぐにお金を借りたい人にもおすすめです。申し込み時に登録した電話番号やメールアドレスに連絡がくるのを待ちましょう。(※1 申し込みの時間や審査により希望に添えない場合があります。)

ただし、実際にはそれ以上の時間がかかるケースもあります。

プロミスの審査対応は9:00~21:00なので、21時以降の申し込みについては翌営業日の9時以降に審査回答があります。

「数時間経っても連絡がこない」「翌営業日になっても審査が終わらない」というときは、プロミスのコールセンターで審査の進捗を問い合わせてください。

また、「審査完了のメールが迷惑メールフォルダに振り分けられている」「申し込み時に入力した連絡先が間違っていた」「本人確認が完了しておらず、手続きが途中で止まっていた」などのケースもあるため、問い合わせの前に確認しておくと安心です。

プロミスは新規契約時以外にも審査が行われる?

プロミスは新規契約時に審査を行っていますが、それ以外のタイミングでも契約者の返済能力を確認するケースがあります。

例えば、プロミスは契約者の信用情報を定期的にチェックしています。

これは途上与信と呼ばれる審査で、信用情報に変化があったときに「限度額を下げる」「借り入れを停止する」などの対応がとられます。

また、プロミスの限度額を増額するときも審査が必要です。

増額審査ではカードローンの利用履歴・返済状況、最新の収入証明書などを確認したうえで、限度額の見直しが実施されます。

カードローンの限度額は新規契約時の審査で決まりますが、途中で変更されるケースもあることを覚えておきましょう。

プロミスは審査途中で申し込みをキャンセルできる?

プロミスの申し込み後、審査結果の回答がありますが、契約を完了する前ならキャンセルも可能です。

「審査に通ったら絶対に契約しなければいけない」というわけではありません。

審査では限度額や金利なども決まるので、それらの貸付条件を確認のうえ、契約の判断をしても良いでしょう。

ただし、プロミスの審査は非常にスピーディです。

すでに審査が開始されているなら、信用情報の照会も行われている可能性が高いです。

特別デメリットになることではありませんが、信用情報には審査のために照会が行われたという記録が残ることになります。

「気が変わったので申し込みを取り消したい」といったケースでは、プロミスのコールセンターに電話して、キャンセルの意向を伝えてください。

【まとめ】プロミスの審査は最短3分!まずは「お借入診断」でチェック

プロミスの審査は最短3分(※1)で、平日だけでなく、土・日・祝日も審査対応を行っています。

21時以降の申し込みは翌営業日の審査開始になるものの、「すぐに審査結果を知りたい」「スピーディに借り入れしたい」という人にはプロミスがおすすめです。

プロミスなら原則、勤務先への電話連絡(※2)はありませんし、本人確認や契約の手続きもWeb上で完結できます。

ただし、審査結果の回答が早いからといって、審査基準が甘いわけではありません。

実際、否決されている人もそれなりにいるということは審査通過率を確認すれば分かるので、「申込条件をクリアしているか?」「審査でチェックされるポイントはどこか?」「必要書類をすべて用意できるか?」などは事前に確認しておきましょう。

特にはじめてキャッシングの審査を受ける方は、プロミスの公式ホームページで「お借入診断」を受けるのがおすすめです。

「お金を借りられるか?」の診断を受けてから、実際の審査に申し込むようにしてください。

※1 申し込みの時間や審査により希望に添えない場合があります。

※2 審査の状況により電話での勤務先確認が必要になるケースもあります。ただし、申込者の同意なく勤務先に電話をかけることはありません。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。