カードローンなどのキャッシングサービスでお金を借りるためには、必ず審査を受けなくてはいけません。

「はじめてお金を借りる人」や「他社借入がある人」は特に審査に不安を感じていると思いますが、審査が甘いカードローンというのは存在するのでしょうか?

審査基準は商品によって異なります。

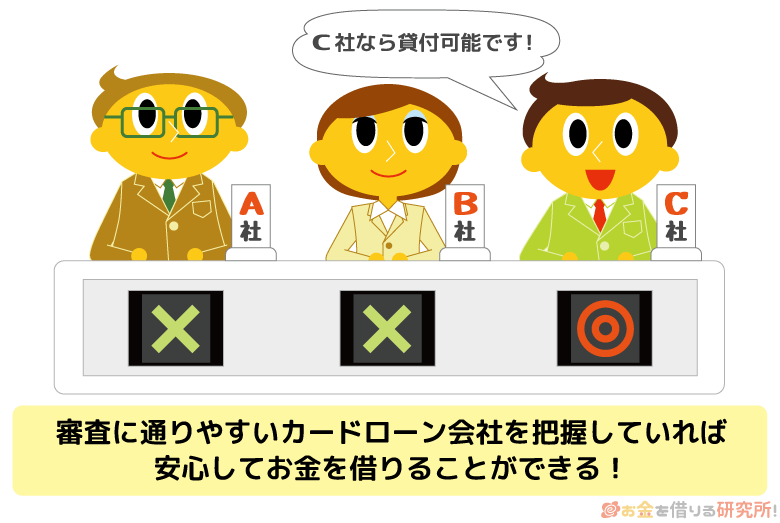

そのため、「A社とB社の審査に落ちたけど、C社からは融資を受けられた」というようなケースもあるでしょう。

しかし、はっきりと「審査甘い」「ブラックでも借入可能」「誰でも借りられます」「激甘審査」などと謳っているのは違法な業者(闇金)だけで、正規のカードローン会社ではありません。

この記事では、審査の甘いカードローンを探している方に役立つ情報をまとめました。

「審査に通りやすいのはどこか?」「審査難易度を見極めるポイントはあるのか?」「審査に落ちないための対策は何か?」「どうしても審査に通らないときはどうすれば良いのか」などについて解説していきます。

はじめての申し込みで審査に不安がある方だけでなく、審査落ちの経験がある方もぜひ参考にしてください。

審査通過率が良好なカードローン

FP新井氏

FP新井氏 ファイナンシャルプランナー新井智美氏のコメント

カードローンを申し込もうと思った際に、自分が審査に通過するかどうかと不安になる人は多いと思います。実際、審査に通りやすいといわれる消費者金融系のカードローンでも審査通過率は半分以下となっています。したがって、審査が甘いカードローンは存在しないということをまずは認識しておきましょう。ただし、審査に通りやすくするコツは存在します。そのコツを知り、きちんと実践できるかどうかが、審査に通過できる可能性を広げることに繋がります。

目次

そもそも審査の甘いカードローンは存在する?

そもそも「誰でも簡単に契約できるようなカードローン」というのは存在しません。

カードローンは消費者金融や銀行、クレジットカード会社などで扱われていますが、必ず申込者は返済能力を確認されることになります。

返済能力の調査は義務付けられている

「返済能力のない人にお金を貸すと貸し倒れが起きやすい」というのも大きな理由ですが、返済能力の調査は法律で義務付けられています。

消費者金融などの貸金業者が対象となる貸金業法の第13条には、以下のように記載されています。

貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

貸金業法第13条(返済能力の調査)より

そのため、消費者金融などから審査なしでお金を借りることはできず、必ず法律および独自の基準に則って返済能力の調査が行われます。

商品によって審査結果が異なる理由

カードローンなどでお金を借りる場合に審査は必須ですが、商品によって審査結果が異なることもあります。その理由は審査を行う金融機関(消費者金融や銀行など)によって、審査基準が違うからです。

カードローンの審査においては申込者の年収や雇用形態、勤務先、家族構成などの「属性情報」が返済能力を判断するための材料のひとつになります。

審査でチェックされる項目はどの商品でも大きく変わらないものの、「どのように評価するか?」「何を重視するか?」などの審査基準は金融機関によって異なります。

繰り返しになりますが、誰でも契約できるような甘い審査のカードローンはありません。しかし、返済能力を判断する基準の違いで、商品によって審査結果が異なるということは起こり得ます。

審査で重要になるポイントを押さえて、審査に通りそうなカードローンを見つけることが大切になるでしょう。

「審査が甘い」という広告は禁止されている

貸金業法においてはカードローンなどのキャッシングサービスの広告に関する禁止事項も記されています。

「審査が甘い」のような文言については、貸金業法第16条(誇大広告の禁止等)第2項第3号「借入れが容易であることを過度に強調することにより、資金需要者等の借入意欲をそそるような表示又は説明」に該当する可能性があります。

そのため、「審査が甘い(緩い)」や「必ず借りられる」などの文言を正規の業者・金融機関が使用することはありません。

ほかにも「金利などの貸付条件を誤認させる」や「返済能力のない人を勧誘する」などが禁止されています。

もしこのような文言を広告に使用しているなら、それは違法業者(闇金)の可能性が高いです。法外な利息をとられたり、暴力的な取り立てを受けたりする危険性もあるため、必ず正規の業者を利用するようにしてください。

カードローンの審査に通るには難易度の傾向を把握することが重要

どのカードローンも審査の具体的な基準については公開されていません。

年齢制限などの申込条件は公開されていますが、具体的な審査基準が分からない以上、簡単に比較して、審査の甘いカードローンを見つけるということはできないでしょう。

ただし、カードローンの種類ごとに審査の傾向というものがあります。

例えば、一般的な傾向としては「消費者金融よりも銀行の審査が厳しい」「中小よりも大手の審査の方が厳しい」です。

カードローンを扱っている金融機関の審査難易度の傾向をまとめました。

【金融機関ごとの審査難易度の傾向】

労働金庫/ 信用金庫>大手銀行/ 信販系カードローン>地方銀行/ ネットバンク>スマホ決済系キャッシングサービス>大手消費者金融>中小消費者金融

実際の審査基準は商品によって異なりますが、労働金庫や信用金庫、銀行などの審査は厳しめです。

「審査に自信がない……」という人はスマホ決済系のキャッシングサービスや大手消費者金融のカードローンが主な候補になるでしょう。

一方、「審査に不安はないので金利重視で選びたい」という人は銀行や信販系のカードローン、「大手消費者金融の審査も厳しそう」という方は中小消費者金融も検討してみてください。

ただし、中小消費者金融の中にはフリーローンタイプの商品しか扱っていないところも多いです。

カードローンやカードレスタイプのキャッシングサービスと違って、「限度額の範囲内で繰り返し利用する」ということはできません。

大手消費者金融やスマホ決済系のキャッシングサービスは審査の難易度とサービスの利便性のバランスが取れているので、まずはそれらから借入先を探すと良いでしょう。

大手消費者金融の中には「審査通過率(成約率)」を公開しているところもあるぞ。審査に通りやすいカードローンを探しているなら、審査通過率を参考にしても良いじゃろう。

審査に通りやすい!審査通過率が高いおすすめカードローン

審査通過率とは「申込者のうち、何割の人が審査に通ったか?」を表す指標です。

例えば、審査通過率が10%と50%のカードローンがあるとします。この場合、審査通過率が50%のカードローンを選んだ方が、審査に通りやすいでしょう。

会社によって呼び方が異なるケースもありますが、次のような計算で審査通過率が算出されています。

審査通過率(成約率)の計算方法

新規契約者数 ÷ 新規申込者数 = 審査通過率(%)

一部の大手消費者金融が公開しているのは「成約率」で、正確には「申込者のうち、何割の人が契約を結んだか?」です。

「審査に通ったけど契約しなかった人」などもいると思いますが、申し込みを判断するうえでの参考にはなるでしょう。

大手消費者金融カードローンは「プロミス」「アコム」「レイク」「アイフル」「SMBCモビット」の5つです。審査通過率を公開していないところもありますが、プロミスやアコムなどは株主向けのIR情報の中で審査通過率を確認できます。

大手消費者金融カードローンの2022年4月~2023年3月までの平均は次の通りです。

大手消費者金融カードローンの審査通過率

| 消費者金融カードローン | 審査通過率 |

|---|---|

| プロミス | 40.3% |

| アコム | 39.8% |

| レイク | 31.1% |

| SMBCモビット | 非公開 |

※ 2022年4月~2023年3月の平均成約率(参照:SMBCコンシューマーファイナンス月次データ、アコムIR情報、SBI新生銀行決算関連資料)

大手消費者金融のカードローンには毎年数十万人の申し込みがあります。別のカードローンに同じ人が申し込んでいるケースも含まれると思いますが、母数が多く、十分信用できるデータだと言えます。

大手の消費者金融の中ではプロミス、およびアコムの審査通過率が良好です。

平均する時期によって多少の変動はあるものの、この2社を選んでおけば間違いはありません。審査が不安なら審査通過率の高いカードローンを選びましょう。

審査通過率が他社よりも高いからといって、審査が甘いわけではないぞ。事前に申込条件を確認したり、借入診断を受けたりなどできることはしておくのが良いじゃろう。

審査通過率の高さで選ぶならプロミス

審査が不安な方に最初に申し込みを検討してほしいのがプロミスです。大手消費者金融のなかで、高い審査通過率になっています。

審査に通ったものの契約しなかった人もいるため、実際に審査通過できた人の割合はもう少し高くなると予想できます。

およそ2人に1人くらいは審査に通っていると考えられるので、審査が不安な方はまずはプロミスに申し込みましょう。

また、プロミスの公式サイトでは「お借入診断」を受けられます。「生年月日」「年収」「他社借入金額」の3つを入力するだけで審査に通るかをシミュレーションできます。(※ 診断は簡易的なものです。正式な申し込みではより詳細な情報をもとに審査するため、実際の審査結果と異なる場合があります。)

特にはじめてお金を借りる方はお借入シミュレーションをしてから申し込みをするようにしてください。診断結果を確認してから申し込みをすることで、安易な審査落ちを避けることができます。

プロミスに次ぐ審査通過率のアコム

すでにプロミスを利用している方などは、同じく高い審査通過率のアコムを検討しましょう。

アコムの場合、はじめてカードローンを利用する人の申し込みが多く、信用情報がクリーンな人が多いため、審査通過率が自然と高くなると考えられます。

先ほども言いましたが平均を算出する対象期間によっても通過率は多少変動するので、ほぼプロミスと同程度の割合だと考えて良いでしょう。

アコムには「3秒診断」という審査結果のシミュレーションツールがあるので、アコムの申し込み前に利用することをおすすめします。

カードローンの申込記録は信用情報機関に6ヶ月間登録されるんじゃ。その記録が残っている間の再申し込みはおすすめせんぞ。多くの大手消費者金融カードローンには無利息期間が用意されておる。特定の商品にこだわるのではなく、審査に落ちたら無利息期間のある別のカードローンを検討するのじゃ。

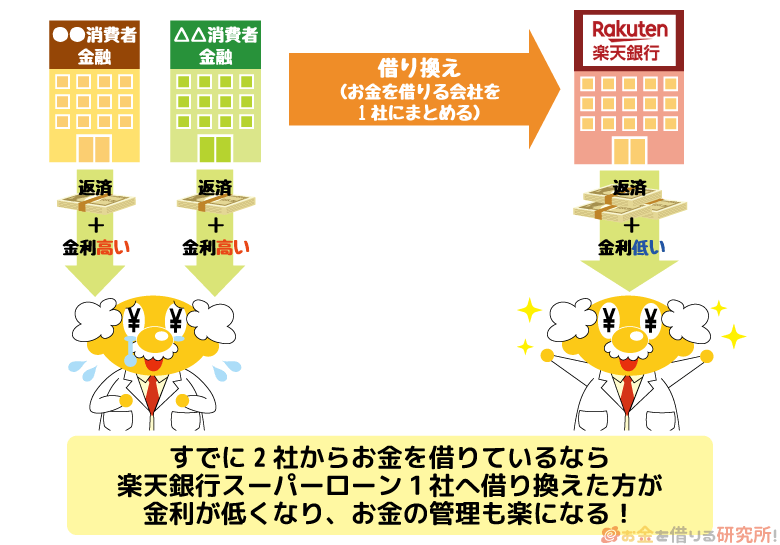

金利の見直しを検討中なら楽天銀行スーパーローン

カードローンの金利は審査によって決まりますが、消費者金融は銀行に比べて上限金利が高めの傾向です。そのため、年18.0%程度の利率でカードローンを利用しているという人もいるでしょう。

もし現在の金利の見直しのために別のカードローンを探しているなら、銀行カードローンがおすすめです。

例えば、ネットバンクとして知名度の高い楽天銀行の「楽天銀行スーパーローン」は金利・リボ払いの見直しに利用できます。

楽天銀行スーパーローンの審査の特徴は次の2つです。

楽天銀行スーパーローンの審査の特徴

- 楽天会員ランクによって優遇審査

- 保証会社が2社ある

「楽天銀行スーパーローンの審査」でも紹介していますが、楽天の会員IDと紐付けして申し込みをすることで、会員ランクに応じて審査優遇を受けることができます。

普段、楽天カードを利用している人、楽天市場での買い物が多い人にとっては嬉しいメリットですね。

さらに、楽天銀行スーパーローンには保証審査をする会社が2社(楽天カード株式会社または三井住友カード株式会社)ついており、どちらか1社が「保証可能」と判断すれば大丈夫です。

保証会社が1社だけの銀行カードローンよりも、審査に通過できる可能性は高くなるでしょう。

ただし、一般的には「銀行カードローンの審査は消費者金融よりも厳しい」といわれています。

大手消費者金融カードローンのような借入診断のサービスもないため、楽天銀行スーパーローンで金利を見直す場合、少なくとも商品の申込条件はしっかりと確認するようにしてください。

審査の通りやすさは審査通過率だけで判断できる?

審査が甘いカードローンを探している場合、審査通過率を参考にするケースが多いです。

ただし、審査通過率を公開しているカードローン会社は全体の一部ですし、必ずしも審査通過率だけで審査の通りやすさを判断できるわけではありません。

審査通過率は申し込みを行った人の属性によって大きく左右されます。

例えば、はじめてお金を借りる人(他社借入がない人)の申し込みが多ければ、審査通過率は高くなりやすいです。

その一方で、「複数社からお金を借りていて、大手の審査には通らなかった」という場合、どうしても審査には通りにくくなります。そのような属性の人の申し込みも多い中小消費者金融の審査通過率は大手より低くなるケースが多いです。

中小消費者金融は審査通過率を公開していないため、比較することはできませんが、申込者の属性が異なるなら審査通過率で審査の難易度を判断するのは難しいでしょう。

あくまでも審査通過率は申し込みを検討するうえでの材料のひとつだと考えてください。

審査通過率だけじゃない!審査が甘く通りやすいカードローン会社を見極める方法

一部の大手消費者金融カードローンは審査通過率を公開しているので、審査に不安を感じている人はそれを参考に借入先を選ぶのがおすすめです。

しかし、審査通過率を公開していないカードローン会社がほとんどですし、同じような属性の人が審査を受けているわけでもありません。

大手消費者金融カードローン以外への申し込みを検討している場合、そもそも審査通過率を参考にするというのが難しいでしょう。

そこで、審査通過率以外で審査の難易度を推測できそうなポイントを3つ紹介します。

審査通過率を公開している会社であれば、その数値とあわせて見てみてください。

一方、銀行カードローンのように審査通過率が分からない会社であれば、これらのポイントで審査の難易度を予想しましょう。

審査に通りやすいカードローンを見極めるポイント

- 他社と比べて金利は高めか

- 少額借入に対応しているか

- 新規契約者数は多いか

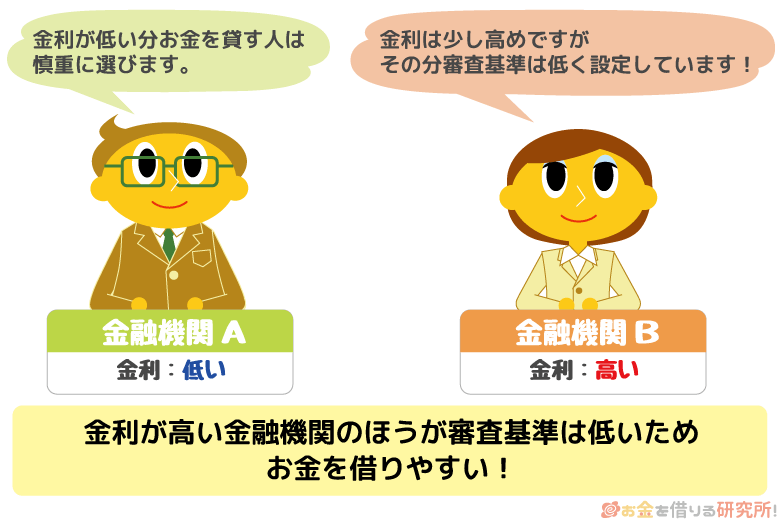

金利が高めのカードローンは審査が甘い?

カードローンを選ぶときはできるだけ低金利なものを探すと思います。

確かに低金利なカードローンの方が利息の負担を軽減できますが、審査に不安を感じているならあえて金利が高めのものを選ぶという方法もあります。

実は、金利は低ければ低いほど、審査の基準は厳しくなると考えられるのです。

カードローンで借りたお金には利息をつけて返済する必要がありますが、この利息が金融機関にとっての利益となります。

低金利なカードローンというのは利益率が低く、貸し倒れが起きてしまうと金融機関への損害は大きくなるのです。

そのため、利益率が低い低金利なカードローンでは、審査基準を厳しくして返済能力が十二分にあると判断できた人にだけ融資をします。

反対に金利が高めなカードローンは、同じ金額を貸したとしても支払われる利息が多いので、それで万が一の貸し倒れに備えているのです。

「低金利なカードローン」と「金利が高めのカードローン」の審査難易度が一緒であれば、あえて金利が高い方を選ぶ人はいないでしょう。

金利が高めのカードローンでは、多少貸し倒れのリスクは高くなりますが、利益率が高い分、融資対象者を広げることができるのです。

カードローンの上限金利は利息制限法という法律で規制されておるぞ。融資額によって適用できる金利の上限が決められておるのじゃ。どんなに高くても年20.0%を超える金利になることはないぞ。もし年20.0%超の金利で融資しているなら、闇金の可能性が高いので十分に注意してくれ。

1万円から契約できるカードローンは審査が緩い?

カードローンの審査難易度は、金融機関ごとだけでなく、借入希望金額によっても変化します。

同じ会社であっても借りたい金額が高額であれば、少額融資よりも求められる支払い能力が高くなり、審査通過は厳しくなるでしょう。

そこでしっかりと見ておきたいのが最低限度額です。

カードローンによっていくらからの契約ができるかが異なり、この金額が高いほど審査は厳しくなります。

最低限度額が高いということは、「ある程度、返済能力が高い人」を融資対象にしていると考えられます。

大手の消費者金融は最低1万円からの契約も可能ですが、カードローンの中には最低限度額が10万円や30万円、50万円といった商品もあります。

そのようなカードローンは、1万円から契約できる商品と比べて審査通過が難しくなるでしょう。審査に不安を感じている方は、1万円からの契約に対応している金融会社を選ぶことをおすすめします。

新規契約者数が増加しているカードローンを選ぶ

審査が甘いかを判断する最後のポイントは「新規契約者数がどれほど増加しているか?」です。

毎年、新しく契約をした人がたくさん増えているなら、そのカードローン会社が積極的に新規の融資をしていると考えられます。

すべての金融機関が公開しているわけではありませんが、大手の消費者金融なら毎月数万人単位の新規契約者がいます。

また、先ほどもふれた無利息期間などの新規利用者向けのキャンペーンを行なっている会社も積極的に融資をしていると考えられるでしょう。

無利息期間は利息の負担が減るというだけでなく、積極的に新規契約者数を増やそうとしているかを判断するポイントにもなるのです。

主要なカードローンの「審査通過率」「上限金利」「最低限度額」「無利息期間の有無」を表にまとめました。

| カードローン (審査通過率) |

上限金利 (実質年率) |

最低限度額 | 無利息期間の有無 |

|---|---|---|---|

| プロミス (40.3%) |

17.8% | 1万円~ | あり |

| アイフル | 18.0% | 1万円~ | あり |

| アコム (39.8%) |

18.0% | 1万円~ | あり |

| レイク (31.1%) |

18.0% | 1万円~ | あり |

| SMBCモビット | 18.0% | 1万円~ | なし |

| SMBCモビット plus | 14.5% | 3万円~ | なし |

| SMBCモビット premium | 14.5% | 500万円~ | なし |

| 楽天銀行 スーパーローン |

14.5% | 10万円~ | なし |

| 三井住友カード カードローン |

15.0% | 10万円~ | なし |

| 三菱UFJ銀行 カードローン 「バンクイック」 |

14.6% | 10万円~ | なし |

| みずほ銀行 カードローン |

14.0% | 10万円~ | なし |

| 三井住友銀行 カードローン |

14.5% | 10万円~ | なし |

| オリックスクレジットの VIPローンカード |

17.8% | 30万円~ | なし |

| ライフティ | 20.0% | 1,000円~ | あり |

※ 2022年4月~2023年3月の平均成約率(参照:アコムIR情報、SBI新生銀行決算関連資料)

審査に不安を感じている人は、審査通過率をまずはチェックして、適宜、上限金利、最低限度額、無利息期間の有無も参考にすると良いでしょう。

カードローンの審査に通りやすくするコツ

次にカードローンの審査に通る確率をアップさせるコツを紹介します。

どのカードローンも返済能力の調査はしっかりと行っているので、誰でも契約できるような審査の甘いカードローンは存在しません。そのため、審査の甘いカードローンを探すのではなく、明らかに審査が厳しそうな商品を避けるということが重要になるでしょう。

そのうえで、次のようなコツを意識すると、審査に通る可能性をあげることができます。

カードローンの審査に通りやすくするコツ

- カードローンの申込内容は正確に記入する

- 借入希望金額は必要最低限にする

- 他社借入金額、件数を減らす

- 信用情報の確認を行う

- 勤続年数1年未満での申し込みは避ける

- 収入証明書を提出する

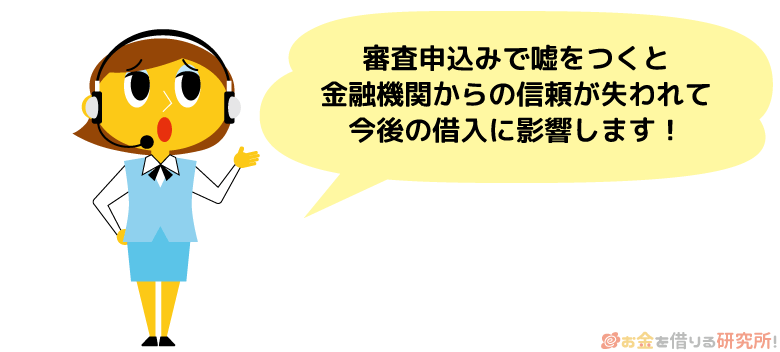

カードローンの申込内容で嘘をつかない

基本的にカードローンの審査は、申込内容をもとにした仮審査、本人確認などを実施する本審査の二段階になっています。

本審査は申込内容を提出された書類や電話連絡で確認していく作業がメインなので、「仮審査に通過したのに本審査で否決される」というケースは稀です。

そのため、少しでも自分を良く見せようと、仮審査の段階で申込内容に事実と異なることを書いてしまう人もゼロではありません。特に年収などは審査結果に直接影響するため「少し多めに申告してもバレないかな?」と考えるかもしれませんが、嘘は絶対にダメです。

カードローンの審査では、申込内容を鵜呑みにするわけではありません。

申込内容に嘘があれば金融機関からの信頼は失われ、今回だけでなく、今後も申し込みをした会社とは契約できなくなる可能性があります。

年収は収入証明書で確認されるケースもある

カードローンの審査で年収がとても重要になるということは、多くの人が知っていると思います。そのため、実際の金額よりも多く申告してしまいそうになりますが、年収は収入証明書によって確認されることがあります。

金融機関にとっても年収を正確に把握することは適切な金額での融資に繋がるため、申込内容や審査内容によっては収入証明書の提出を求められます。

消費者金融などの貸金業者が対象となる貸金業法においては、以下のケースに該当するなら収入証明書の提出が必須となります。

- 1社と50万円を超える金額の契約をする場合

- 他社借入と借入希望金額の合計が100万円を超える場合

また、「個人事業主など収入の安定性に欠ける人」「申告した金額が平均的な年収を大きく上回っている人」「勤務状況が不明確で、安定収入の有無を判断しづらい人」などは、上記に該当していなくても金融機関から収入証明書の提出を求められることがあります。

「申告した年収」と「提出した書類の金額」が食い違っていれば、審査落ちの可能性が上がるので、必ず正確な金額で申し込みをしてください。

他社借入件数・金額は信用情報で確認される

年収以外に審査結果に大きく影響するのが他社借入件数・金額です。特に3件を超える他社借入があると審査通過はかなり難しくなると言われており、該当する人はなんとか少なく見せたいと思うでしょう。

しかし、他社借入の状況に関しては申し込み時に申告された情報だけでなく、必ず信用情報機関にデータ照会をすることで確認されます。

カードローン会社は信用情報機関に加盟しており、契約しているカードローン、クレジットカードなどの借入残高はすべて申し込み先の金融機関の知るところになるのです。

他社借入があってもお金を借りる方法!他社借入金ありでもカードローン審査に通るコツ

勤務実態を調べるための在籍確認について

一部の銀行カードローンは配偶者に安定収入があることを前提に専業主婦への融資も行なっていますが、ほとんどの金融機関は自身に収入がない人への融資はしていません。

そのため、原則、申し込みの時点で職についていない方は、審査に通過することはできないのです。

先ほど説明した収入証明書は源泉徴収票や確定申告書であれば過去1年、給与明細書であれば直近の過去2ヶ月の収入を証明してくれますが、今も働いていて安定した収入があるかは「在籍確認」によってチェックされます。

例えば、銀行や信販系のカードローンの場合、申込者の勤務先に電話をかけて在籍確認するケースが多いです。

その一方で、大手消費者金融カードローンは電話以外の方法を採用していて、「原則、電話連絡なし」で審査を進めてくれます。(※ 審査結果によっては電話連絡で勤務先を確認するケースもあります。)

電話連絡なしのカードローンはあっても、勤務先を確認しないカードローンはありません。以前の職場を書いたり、でたらめな職場を書いたりしても必ず嘘はバレると思ってください。

借入希望金額は必要最低限にする

カードローンは希望する借入金額が高いと、審査通過は難しくなります。

数百万円という高額融資に対応しているカードローンも多いですが、だからといって、誰でもまとまった金額の借り入れができるわけではありません。

年収に対して借りたい金額が高額すぎるケースでは審査で否決されてしまう可能性が高いので、申し込みは必要最低限で行いましょう。

また、少額を希望しても、審査結果によってそれ以上の金額を提示してくれるカードローン会社も多いです。

契約後でも申請をすれば、増額審査を受けて限度額を見直してもらうこともできます。

審査に不安がある場合、まずは少額での借り入れを目指して、契約することを優先しましょう。

他社借入をできるだけ減らす

返済能力は、年収だけで判断されるわけではありません。特に大きな影響を与えるのが他社借入で、利用残高の分だけ、返済能力の評価は低くなるでしょう。

そのため、申し込みの前に他社借入を少しでも減らしておくことが重要です。

借入残高が少額なら優先的にそのカードローンを完済・解約してください。そうすれば他社借入の件数も、金額も減らすことができます。

完済しても契約が続いていれば、いつでも借り入れができる状態です。借入残高がなくても、カードローン審査においてはマイナスの要素になる可能性が高いです。

特に低金利な銀行カードローンで借り換えを希望している方は、解約まで行なった方が審査に通りやすくなるでしょう。

信用情報の開示・確認をする

過去に金融機関と返済トラブルがあったという方は信用情報に傷がついている可能性が高いです。現在の収入が安定していても、信用情報に問題があれば審査には通りません。

信用情報は登録期間が決まっていて、一定の年数が経過すれば自動的に不利な情報でも削除されます。

登録期間は登録される内容、登録される信用情報機関によって異なりますが、5年間~10年間は影響が残ると思った方が良いでしょう。

例えば、「過去に長期間の延滞をしたことがある」「債務整理をしたことがある」という方は信用情報に傷がついています。信用情報は開示手続きができるので、心当たりがある方は自身の登録内容を確認してみてください。

いつ登録されたかも分かるため、登録期間から逆算すれば、いつ記録が削除されるのかも分かります。

勤続年数1年未満での申し込みはしない

カードローンの審査では収入の金額だけでなく、安定性も重視されます。

安定性とは「月による金額の変動が少ない」「将来的にも同額以上の収入が期待できる」ということです。

そして、収入の安定性を見るポイントのひとつが勤続年数であり、まだ就職、転職したばかりというタイミングでのカードローン審査はおすすめしません。

勤続1年目というのは離職率が高いため、金融機関は「契約した後に仕事を辞めてしまわないだろうか?」と考えるのです。

特にパート・アルバイト、派遣社員などの非正規雇用者は早期離職のリスクが高いとされ、審査では不利になります。

また、働き始めたばかりの場合、「現在の職場での収入証明書がまだ発行されていない」ということもあるでしょう。

勤続1年未満だと審査に通過できないというわけではありませんが、もう少しで1年経過するという人は、申し込みの時期を遅らせた方が無難です。

「就職(転職)したばかりで審査が不安……」という方は、以下の記事も参考にしてみてください。

就職・転職したばかりでもカードローンの審査に通る?働き始めでもお金を借りられる方法

勤続年数が1年未満の場合は、見込み年収で審査を受けることになるぞ。月収を12倍することで、1年間の収入を計算するのじゃ。

収入証明書を提出する

少額の借り入れであっても収入証明書を提出すれば、より正確に収入を伝えることができ、審査に通りやすくなるでしょう。収入証明書の準備を面倒に感じるかもしれませんが、あらかじめ用意しておくことをおすすめします。

最近ではスマホのカメラ機能を使ってスムーズに書類提出できるカードローンも増えているので、本人確認書類と一緒に提出してください。

最新の収入証明書を提出しておけば、契約後に利用限度額の増額を打診してもらえる可能性も高くなります。

カードローンの審査で見られる内容

カードローンの審査基準は公開されていないものの、審査でチェックされる内容はどの商品でもだいたい一緒です。

「カードローンの審査ではどのような点を見られるのか?」についても知っておきましょう。

カードローンの審査で見られる内容

- 安定収入の有無

- 信用情報の登録内容

- 総量規制の確認

安定収入の有無

基本的にカードローンの申し込みには安定収入が必須です。

消費者金融などの貸金業者は後述する総量規制の影響もあり、無職の人(安定収入のない人)には融資できません。

大手消費者金融のカードローンであれば「パート・アルバイトも申込可能」という商品も多く、審査基準を満たしているなら正社員以外の人も契約できます。商品によって融資対象が異なるため、事前に申込条件を確認するようにしてください。

ただし、勤務していても、短期・単発のアルバイトや派遣の場合は、「安定収入とはいえない」と判断される可能性もあります。「毎月一定の収入があること」というのは必須条件で、申し込み時に申告した内容などをもとに返済能力が評価されることになります。

信用情報の登録内容

消費者金融や銀行などは信用情報機関に加盟しています。返済能力の審査においては申込者の信用情報も確認されるため、「他社で返済が遅れている」「過去に債務整理を行っている」などのケースは審査に通りません。

繰り返しになりますが、貸金業者には返済能力の調査義務があります。そして、調査の際には信用情報を利用することも義務付けられています。

信用情報の登録内容はカードローンなどの審査結果に大きく影響するため、いくら安定した収入があっても、いわゆるブラックな状態ならお金は借りられないと考えてください。

総量規制の確認

「商品によって審査基準は異なる」と説明しましたが、どの商品であっても原則として年収の1/3超の借り入れはできません。これは貸金業法における総量規制の影響です。

総量規制は年収の1/3超の融資を禁止するルールであり、消費者金融などの審査では申込者の年収と他社借入状況から、「新規融資で年収の1/3を超えないか?」が確認されることになります。

また、貸金業者に該当しない銀行も総量規制に準じて、融資額を決定する傾向が強まっています。実際の利用限度額は審査によって決定されますが、年収の1/3超の借り入れになるなら通常のカードローン・キャッシングサービスには通らないでしょう。

カードローンの審査については以下の記事で解説しているので、詳しく知りたい人はそちらも参考にしてください。

カードローン(お金を借りる)審査の流れ!借入の審査落ちを防ぐコツ

「貸金業法に基づくおまとめローン」や「自動車ローン」「住宅ローン」など総量規制の対象にならないような借り入れも存在するぞ。借り入れがある人は「何が総量規制の対象になるのか?」を知っておくと良いじゃろう。

カードローンの審査に通らない場合の対応方法・注意点

どのカードローンにも審査があるので、他社借入や収入、信用情報などの状況によっては、お金を借りるのが難しいケースもあるでしょう。

カードローンの審査に通らない場合の対応方法や注意点について解説していきます。

返済専用のおまとめローンも検討する

カードローンの資金使途は「原則、自由(事業性資金を除く)」となっていることが多いです。

その一方で、おまとめローンは複数社からの借り入れをひとつにまとめるための商品で、資金使途は「他社への返済資金」に限定されます。

すぐに借入残高が減少するわけではありませんが、おまとめローンには「月々の返済額を下げる」「金利を下げる」などの効果も期待できて、計画的に完済を目指せるでしょう。

通常のカードローンの審査に通らないときは、おまとめローンも検討してみてください。他社借入があること前提の返済専用商品なので、他社への返済資金を借りたい人に向いています。

おまとめローンとはどんな仕組み?メリット・デメリットとオススメのおまとめローンを紹介

審査に通らなくても闇金は利用しない

大手消費者金融カードローンならどこも知名度が高いですが、中小規模の貸金業者は非常に多く、中には名前を聞いたことがないようなところもあるでしょう。

審査に通らない場合、名前を聞いたことのない業者に申し込むこともあるかもしれません。中には国や都道府県からの登録を受けずに営業している違法業者(闇金)も存在するので、大手以外を利用する人は特に注意してください。

基本的に闇金は「正規の金融機関からお金を借りられなかった人」をターゲットにします。

繰り返しになりますが、しっかりと登録を受けて営業している業者は、「審査が甘い」「審査なしで借りられる」「ブラックでも大丈夫」といったような勧誘は行いません。審査に通らなくても、絶対に闇金を利用してはいけません。

返済の目処が立たないときは専門家に相談する

「カードローンの審査に通らない」「どこからもお金を借りられない」という場合は、借金の専門家に相談することも検討しましょう。弁護士や司法書士といった専門家であれば、債務整理の相談に乗ってくれます。

債務整理なら信用情報に問題があっても手続きできますし、借金そのものを減額することも可能です。専門家に債務整理を依頼するのには料金が発生しますが、無料相談だけなら費用はかかりません。

債務整理の方法によって減額可能な金額は変わってくるので、まずは専門家に「借金をいくら減らせるのか?」を確認してもらうと良いでしょう。

審査の甘いカードローンを探している人が知っておくべき知識

最後に審査の甘いカードローンを探している人が知っておくと役立つ知識をいくつか紹介していきます。

「意外と知られていないこと」「正しく理解されていないこと」も多いので、申し込みの前に一読しておきましょう。

カードローンの審査が甘くなる時期(季節)はある?

ネット上に「カードローンの審査が甘くなる時期がある」といった噂があります。

本当にそのような時期があるのかは金融機関の内部の人しか分かりませんが、タイミングによって審査基準が変わる可能性もゼロではありません。

例えば、以下のようなタイミングは、「資金需要の変化や金融機関の事情によって審査基準が変化するのでは?」といわれています。

- 金融機関の決算期(3月)

- カードローンの需要が増える時期(5月)

- ボーナス時期で、資金需要が減る時期(6月/ 12月)

金融機関にもノルマがあるため、達成できていない場合は「審査基準が緩和される」などといわれることもあります。

月によって資金需要や審査通過率が変化するのは事実です。しかし、カードローンの申し込みが少ない閑散期であっても、審査が甘くなるとは考えにくいです。

短期的にノルマを達成しても、審査基準を緩めれば貸し倒れのリスクが高まり、長期的にはマイナスになることも考えられます。そのため、あえて特定の時期を狙ってカードローンの申し込みをする必要はないでしょう。

大手と中小消費者金融の審査方式は異なる

審査が不安な人には、銀行カードローンよりも消費者金融がおすすめです。加えて、大手消費者金融の審査が難しそうなら、中小消費者金融も検討してみましょう。

中小消費者金融の審査も甘いわけではありませんが、審査の方式や重視するポイントが異なるため、大手の審査に落ちた人も審査に通る可能性があります。

大手では申込内容の仮審査をコンピューターが行い、その後の本審査を人が行うというのが通常です。その一方で、中小の場合には、最初から最後まで人の手で審査を行うケースが多いです。

コンピューターによる自動スコアリング審査に対して、このような審査方式はマニュアル審査と言われます。

さらに、一部の中小消費者金融は対面審査(対面与信)を採用していて、返済能力を確認するために直接、担当者と会って様々な質問をされるということもあるのです。

マニュアル審査は時間がかかる反面、大手の審査で否決されてしまった人にも融資を受けられるチャンスがあります。

銀行カードローンの審査は保証会社が代行している

金利が低い銀行カードローンへの申し込みを検討している人もいると思いますが、実は、銀行カードローンの審査は消費者金融やクレジットカード会社が代行していることが多いです。

ほとんどの銀行カードローンには保証会社がついて、保証会社は銀行から手数料を受け取り、銀行に代わって申込者の審査をしています。

そして、自社グループ内に消費者金融やクレジットカード会社があれば、その企業が保証会社を務めるのが一般的です。

実際にメガバンクの銀行カードローンでは、次のような企業が保証会社をしています。

メガバンクカードローンの保証会社

| 銀行カードローン | 保証会社 |

|---|---|

| 三菱UFJ銀行カードローン 「バンクイック」 |

アコム株式会社 |

| みずほ銀行カードローン | 株式会社オリエントコーポレーション/ アイフル株式会社 |

| 三井住友銀行 カードローン | SMBCコンシューマーファイナンス株式会社 |

また、商品によっては複数の保証会社が存在するケースもあります。みずほ銀行カードローンや楽天銀行スーパーローンには保証会社が2社ありますし、地方銀行のカードローンにはそれ以上の保証会社がある商品も存在します。

なぜ保証会社が銀行カードローンの審査の一部を代行しているのかというと、銀行よりも個人向けの少額融資に関してはノウハウを持っているからです。経験豊富な消費者金融やクレジットカード会社が審査をするため、銀行カードローンも比較的スピーディに審査結果が分かります。

ただし、「審査をするのが消費者金融なら審査が甘いのでは?」と考えるのは間違いです。銀行カードローンの返済が滞った場合、保証会社は消費者に代わって銀行への返済を行います。これを代位弁済といい、保証会社のもうひとつの仕事です。

返済能力に不安がある申込者を審査に通して、代位弁済が行われると保証会社は大きな被害を被ります。そのため、保証会社は銀行の意向も反映させつつ、厳しく申込者の返済能力をチェックしていくのです。

銀行などの預金取扱金融機関は、貸金業法の対象になる貸金業者には該当せんぞ。そのことが消費者への過剰融資に繋がっているという金融庁の指摘もあり、銀行カードローンの審査は厳格化されたのじゃ。業界による自主規制が徹底されており、以前よりも審査は厳しくなっておるぞ。

短期間に複数社へ申し込みするのは審査落ちの原因になる

カードローンの申し込みは6ヶ月間、信用情報機関に記録が残ります。

そして、信用情報に多数の申込記録があることで、審査に通過しにくくなることを「申し込みブラック」と言います。

信用情報に傷がついているわけではありませんが、短期間に複数のカードローン会社に申し込みをするのは避けた方が良いでしょう。

信用情報を見れば申し込みだけでなく、契約したかどうかも分かります。

申し込みをしたのに契約していなければ、信用情報を確認した金融機関は審査に落ちたものと考えるのです。

もしも、1ヶ月以内に2社、3社と審査落ちてしているという場合は、すでに申し込みブラックになっている可能性があります。

4社目に挑戦しても同じ結果の可能性が高いので、闇雲に申し込みをするのではなく、最後の申し込みから6ヶ月が経過するのを待ちましょう。

カードローンの審査に落ちる原因や対処法については、以下の記事も参考にしてください。

審査の甘いカードローンを探している人によくある質問

審査が早いカードローンの審査は甘い?

以前は、「審査が早い」といわれている消費者金融も審査結果の連絡には最短30分程度かかっていました。現在は以前よりも審査スピードが上がっており、大手消費者金融なら最短で申し込みから数分〜20分程度で審査結果が分かります。

審査がスピーディだと「審査が甘いのでは?」と考える人もいるかもしれません。しかし、「審査が早いこと」と「審査が甘いこと」は別です。

審査結果の連絡がスピーディなのは申込内容から返済能力を評価する「スコアリング審査」にコンピューター・AIを導入しているためです。コンピューター・AIによる審査は申込内容の各項目を機械的に数値化するため、スピーディですが、柔軟性はありません。

一方、審査が甘いといわれることもある中小消費者金融は、審査の大半を人の手で行っているところも多く、中には対面与信(担当者と話をする審査の方式)を実施するケースもあります。どちらも審査が甘いわけではありませんが、審査が早ければ甘いと考えるのは間違いです。

審査なしでお金を借りることはできる?

消費者金融や銀行などのカードローンでお金を借りる場合、必ず返済能力の調査が行われます。「返済能力の調査」は貸金業法で定められており、審査なしでお金を借りることはできません。

ただし、消費者金融や銀行以外のサービスであれば、審査なしでお金を借りられる場合があります。

例えば、生命保険の「契約者貸付制度」は解約返戻金の一部を貸し付けるサービスで、返済能力の調査はなしです。また、質屋でお金を借りる場合も、預けた品物が担保になっているため、利用者の年収や勤務先、信用情報などの審査は行われません。

契約者貸付は解約返戻金、質屋は預けた品物の評価額の範囲内での融資になります。無担保で利用できるカードローン・キャッシングサービスとの違いに注意しましょう。

信用情報が回復するまでの期間は?

カードローンやクレジットカードなどの支払いが遅れると、その記録が信用情報に載ります。信用情報の評価に深刻な影響を与える「異動情報(金融事故の情報)」が登録された場合、記録が削除されるまでには数年かかり、基本的にその間はローンやクレジットカードなどの契約ができません。

信用情報が回復するまでの期間は「信用情報機関」および「登録内容」によって変わってきます。長期延滞や債務整理、強制解約といった異動情報は、記録が消えるまでに5年〜10年ほどかかります。

「自分の信用情報を確認したい!」という場合は、各信用情報機関で情報開示を行うと良いでしょう。自分自身の信用情報であれば、インターネットなどから開示の手続きができます。

借りる以外でお金を用意する方法は?

「どうしてもカードローンの審査に通らない」といったようなケースでは、借りる以外の方法も検討してみましょう。

例えば、「アルバイトのシフトを増やす」「短期バイトで稼ぐ」「副業を始める」「リサイクルショップで不用品を売る」「フリマアプリを利用する」などの方法でもお金は用意できます。

お金を手に入れるまでに時間がかかったり、必要な金額を用意できなかったりするケースもありますが、借りられるところを探すよりも現実的です。また、クレジットカードや専用のアプリを利用して、後払い・分割払いにするという選択肢もあります。

お金が必要な理由や用意したい金額・期限などによっては借りる以外の選択肢もあるので、自身の状況にあった方法を見つけてください。

「審査が甘い」というのは違法業者の可能性大!審査通過率の高い大手消費者金融を検討しよう

カードローンの審査はどんな金融機関であってもしっかりと行なっているので、誰でもお金を借りられるような会社は存在しません。また、「審査が甘い」「誰でも借りられる」などの宣伝文句は法律違反であり、正規の貸金業者が使用することはありません。もしそのような文言で勧誘を行っている業者があるなら、闇金の可能性が高いので注意してください。

「はじめてお金を借りる」「他社借入がある」「アルバイトで働いている」などの理由で審査に不安を感じている人は、審査通過率を公開している大手消費者金融を検討しましょう。

大手消費者金融も審査が甘いわけではありませんが、審査通過率は審査の難易度を判断するうえでの材料になります。

大手消費者金融の審査通過率は40%程度で、3人に1人は審査に通っています。パート・アルバイトでも安定した収入があり、信用情報に傷がなければ審査通過の見込みは十分にあります。

借入診断の結果を確認してから実際の申し込みに進めば、「見込みが薄いのに審査を受けてしまう」というケースも減らせるでしょう。審査通過の可能性をアップさせるコツや審査で見られるポイントも理解したうえで、審査に通りそうなカードローンに申し込みをするようにしてください。

FP新井氏

FP新井氏 ファイナンシャルプランナー新井智美氏のコメント

カードローン各社の審査基準については非公開とされているため、もし審査に通らなかった場合、その理由を会社に問い合わせても答えてくれません。しかし、本文にもあるとおり、「自分の属性」や「信用情報」、そして「他社借入額」については必ず審査の対象となることから、もし、それらの中で1つでも問題があるのであれば、まずはそれを解決してから申し込むようにしましょう。また、短期間に複数社へ申し込むこと、そして申し込みの際に嘘の申告をすることは避けることが大切です。特に嘘の申告をすることは、その内容が悪質とみなされた場合、詐欺として刑事罰の対象となる可能性もあることから、絶対に行わないようにしてください。

※ 貸付条件

アイフルの貸付条件:商号 アイフル株式会社/貸金業登録番号 近畿財務局長(14)第00218号/貸付利率 3.0%~18.0%(実質年率)/遅延損害金 20.0%(実質年率)/利用限度額 800万円以内(要審査)/返済方式 借入後残高スライド元利定額リボルビング返済方式/返済期間・回数 借入直後最長14年6ヶ月(1~151回)/担保・連帯保証人 不要

レイクの無利息について:365日間無利息:初めてのご契約。Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方。60日間無利息:初めてのご契約。Webお申込み、ご契約額が50万円未満の方。365日間無利息・60日間無利息共通:無利息期間経過後は通常金利適用。初回契約翌日から無利息適用。他の無利息商品との併用不可。